流動比率とは?計算式や目安、当座比率との違いをわかりやすく解説

#

会計2024.5.21

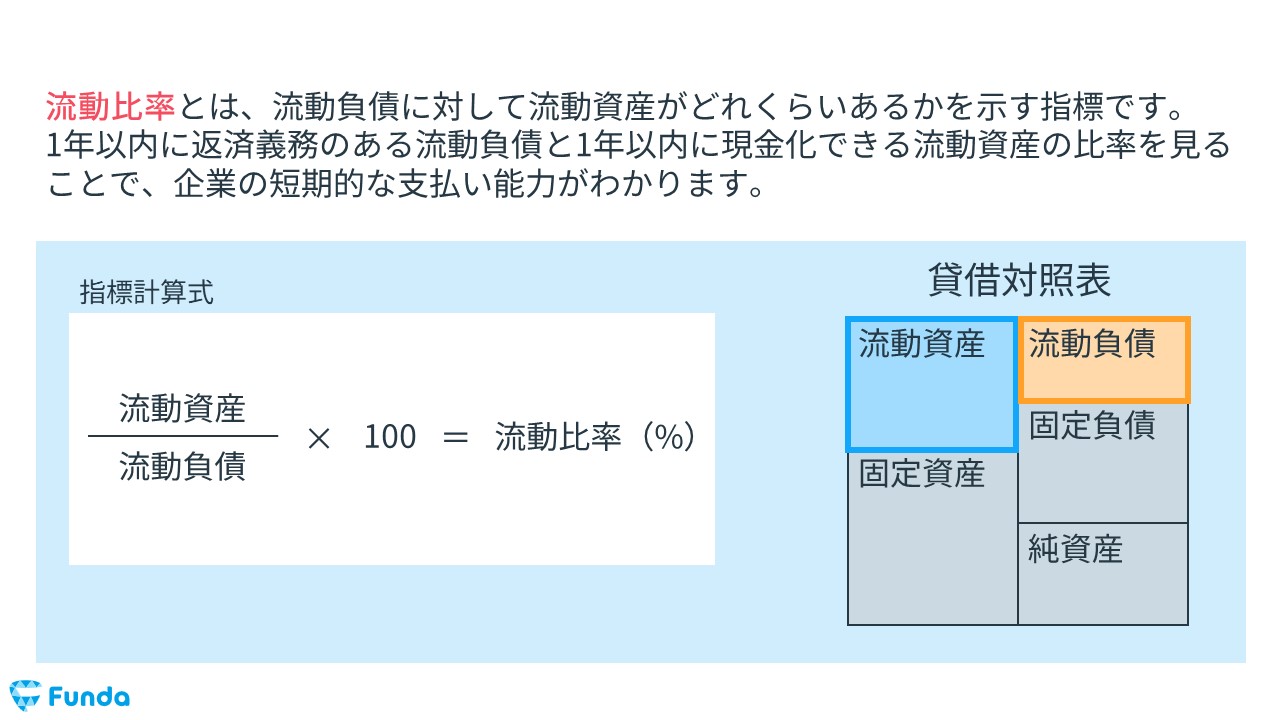

流動比率とは?

流動比率とは、流動負債に対して流動資産がどれくらいあるかを表す指標です。1年以内に返済義務のある流動負債と1年以内に現金化できる流動資産の比率を見ることで、企業の短期的な支払い能力がわかります。基本的に、流動比率の数値が高いほど、安全性が高いと判断します。

.png)

この記事では流動比率の基本的な考え方や計算式、目安、注意点などをわかりやすく解説します。

初心者にも理解しやすいように、図解を交えながら解説していきますので、ぜひ最後まで読んでいただけますと幸いです。

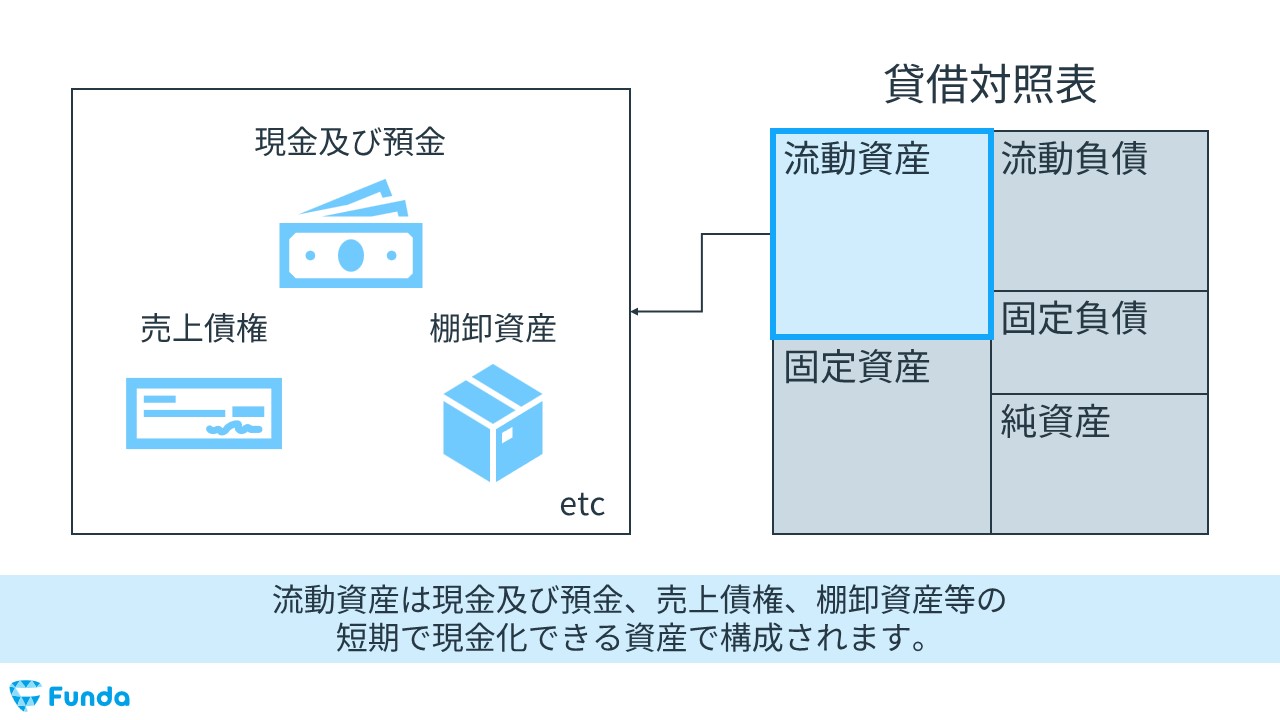

流動資産とは

流動資産とは、1年以内に現金化できる資産のことをいいます。

流動資産の中身には、次のようなものがあります。

- 現金及び預金

- 売上債権

- 棚卸資産

これらの資産はすぐに現金に換えられるため、流動負債の返済に充てることができることを表します。

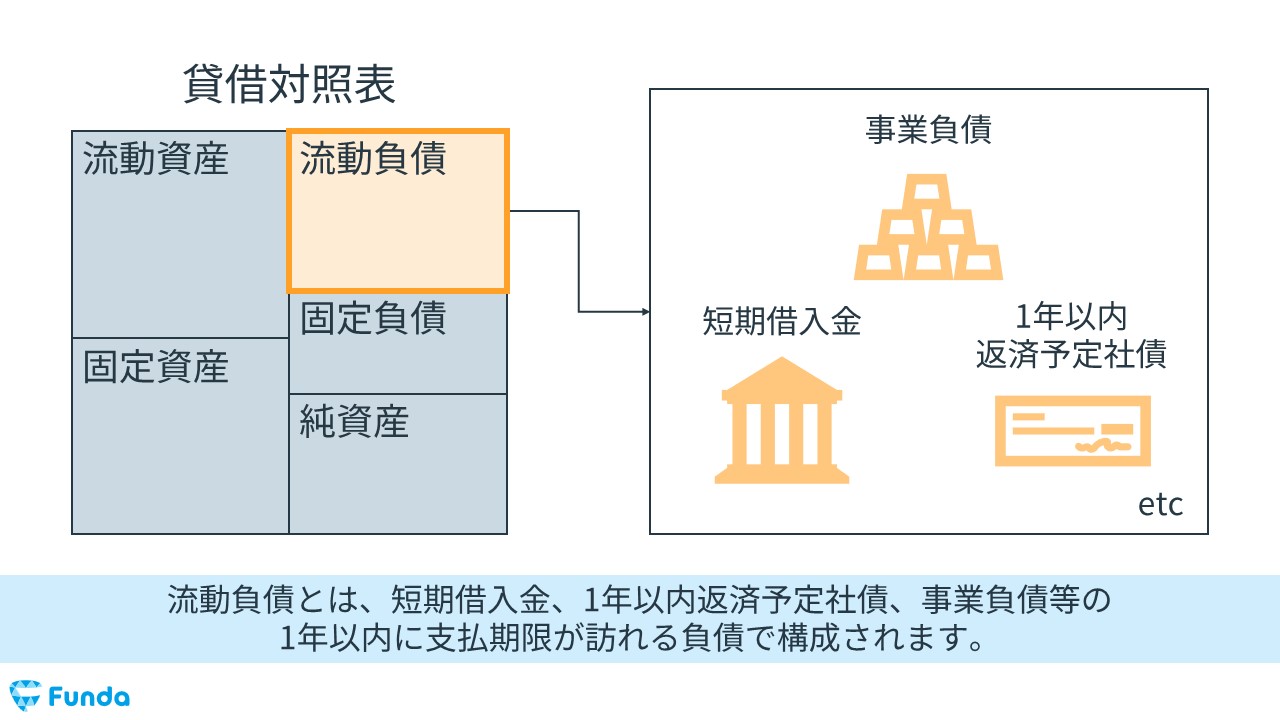

流動負債とは

流動負債とは、1年以内に支払期限が訪れる負債のことをいいます。

流動負債の中身には、次のようなものがあります。

- 短期借入金

- 1年以内返済予定社債

- 事業負債

上記の負債はすぐに返済が必要なため、手元に現金がない場合は資金がショートしてしまいます。

流動資産・流動負債についてより詳しく知りたい方は、下記の記事をご覧ください。

関連記事

貸借対照表とは?読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/balance-sheet

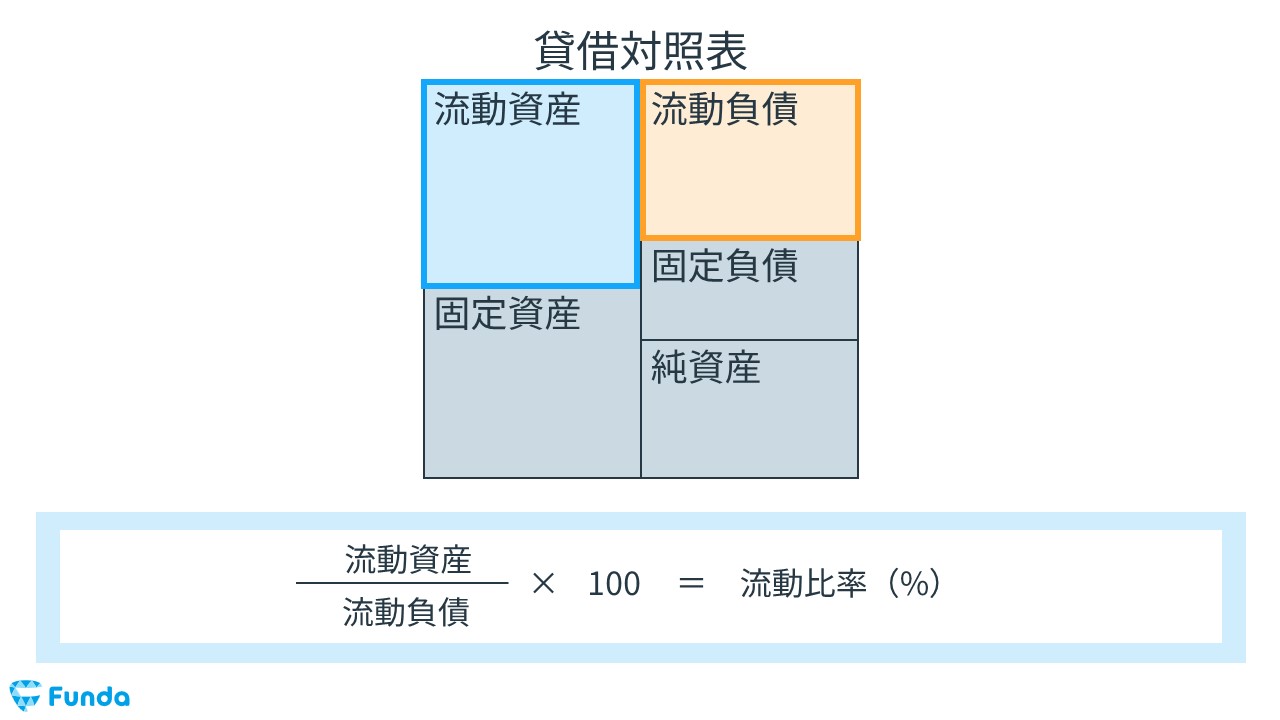

流動比率の計算式

流動比率は、下記の計算式で算出します。

- (流動資産÷流動負債)×100=流動比率(%)

1年以内に現金化できる流動資産から、1年以内に返済が必要な流動負債を割ることで、企業の安全性を見ることができます。流動負債よりも流動資産の方が多い場合、1年以内に支払期限が到来する流動負債を賄うだけの、十分な資産を持っていることを表します。そのため、流動比率は100%を超えた方が安全性は高いといえます。

流動比率からわかること

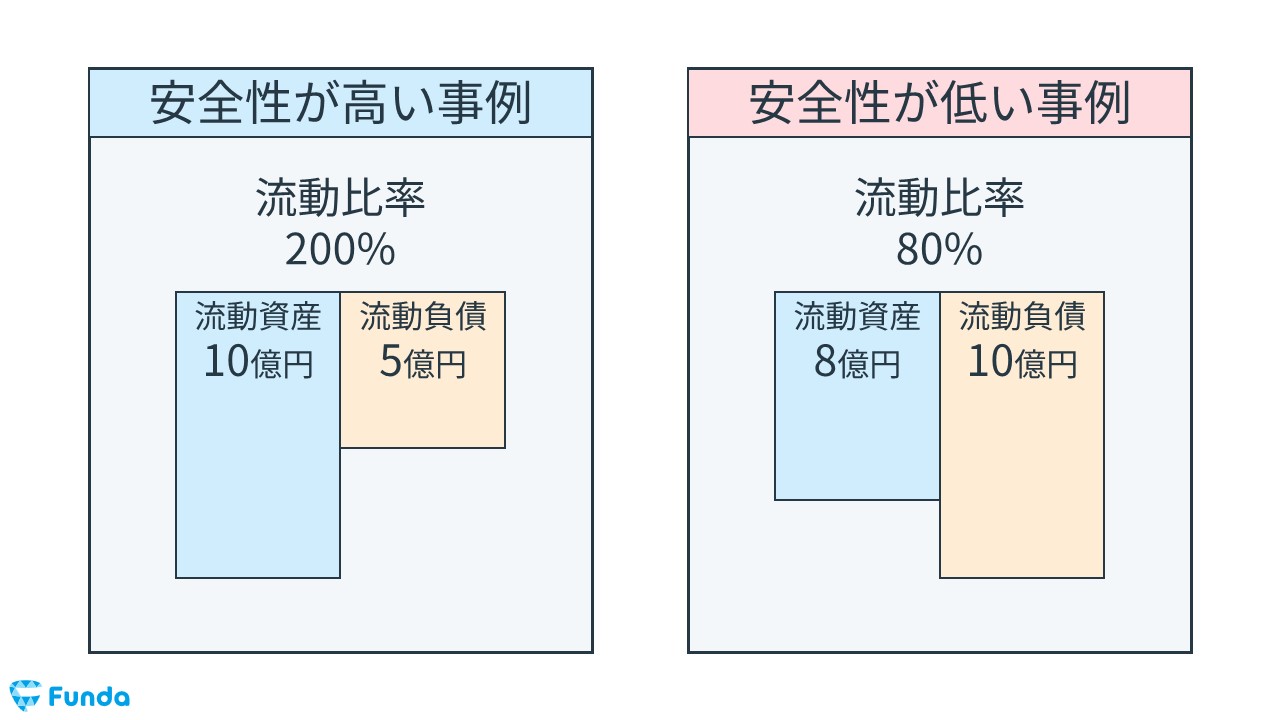

流動比率の数値を計算することで、1年以内に返済予定のある負債を支払うことができるだけの資産を持っているかがわかります。

たとえば、流動比率が100%以上の場合、流動負債よりも流動資産の方が多い状態を表すため、支払い能力が高いと判断できます。逆に、流動比率が100%以下の場合、流動負債よりも流動資産の方が少ない状態を表すため、資金がショートするリスクがあります。

流動比率の目安は?

それでは、流動比率の目安はどれくらいがいいのかを説明します。

流動比率の目安は150%以上

流動比率の目安は、一般的に150%以上が望ましいとされています。もちろん100%でも安全性は高いと判断できますが、現金化のタイミングと支払いの期限がずれた場合に、返済ができないリスクがあるため、流動比率が150%以上あると安全であるといえます。

ただし、流動比率が150%を超えているからといって、必ずしも安全性が高いと判断することはできません。流動資産の中には商品や製品など、換金可能性が低いものも含まれているかもしれないからです。したがって、流動比率を見る際は、流動資産の中身まで見ることでより深い分析を行うことができます。

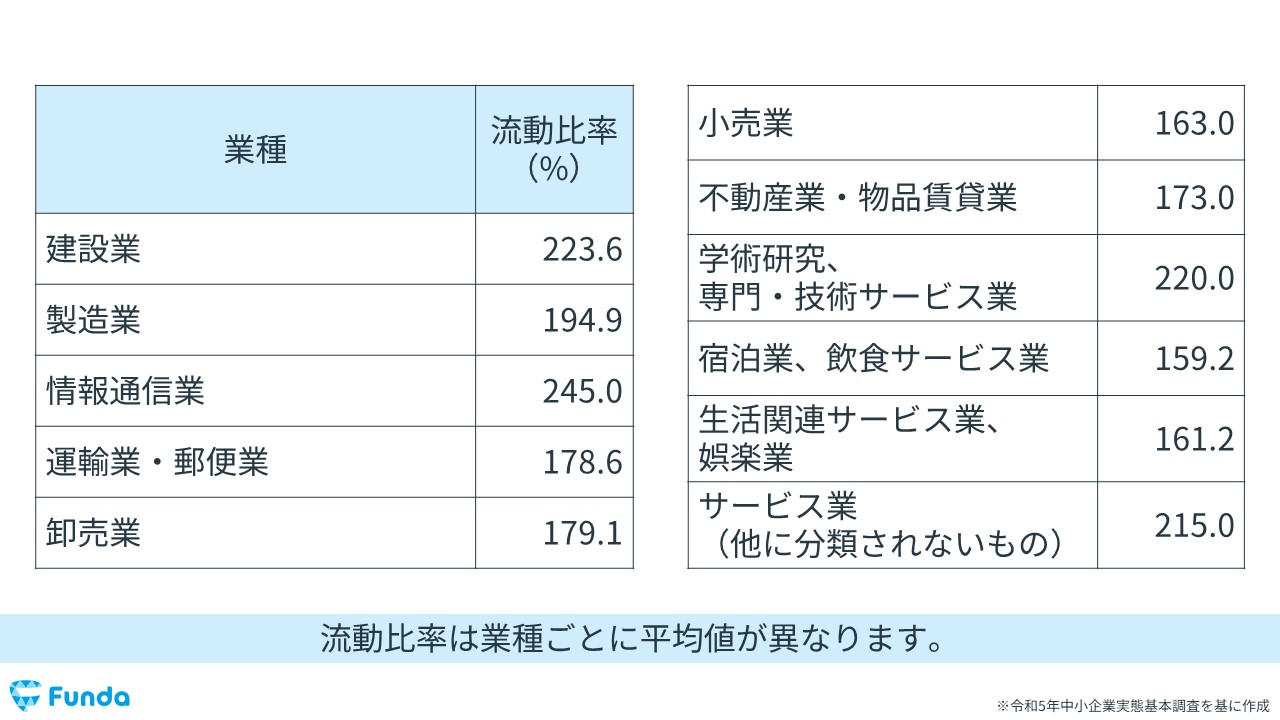

流動比率の業種別平均

また、流動比率は業界ごとに平均値が異なります。

情報通信業や建設業などは流動比率が高い特徴があります。これらの業界は、あまり流動負債が必要ない場合や、多額の流動資産を保有しているケースが多いです。

一方、小売業や宿泊業、飲食業などは流動比率が低い傾向にあります。これらの業界は商品を販売した際にすぐに現金が入ってくるため、流動比率は低くても問題ないと判断できます。

このように、業界によって流動比率の平均や目安が異なります。

流動比率と間違えやすい関連指標を解説

流動比率と似たような指標に「当座比率」と「固定比率」があります。

- 当座比率

- 固定比率

それぞれの意味と流動比率との違いを解説します。

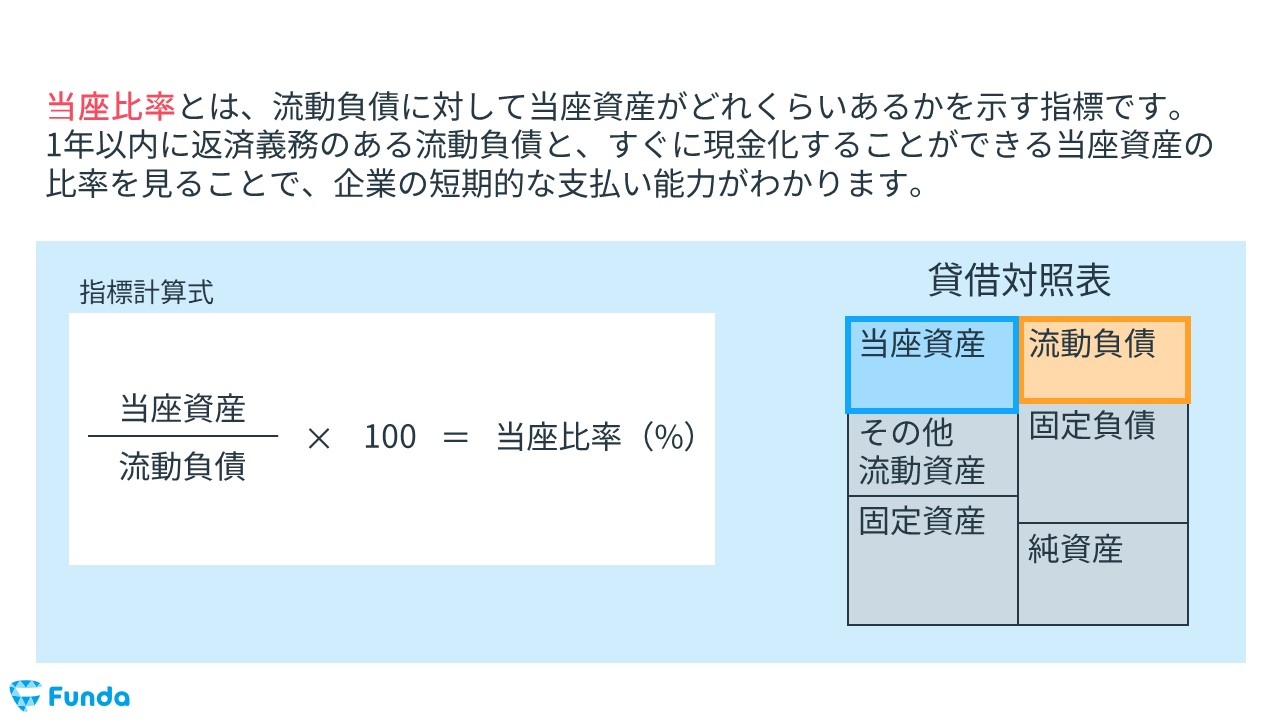

流動比率と当座比率の違い

当座比率とは、流動負債に対して当座資産がどれくらいあるかを表す指標です。当座資産とは、流動資産の中でも、現金や短期間で現金に換えられる資産を指します。

- (当座資産÷流動負債)×100=当座比率(%)

流動比率と当座比率の違いは、換金可能性の低い棚卸資産や製品などを含めるか否かです。

そのため、ざっくりと短期の支払能力を把握したいときは流動比率で十分ですが、より確かな安全性を測りたいときは当座比率を使うとよいでしょう。

当座比率については、下記の記事で詳しく解説しています。

関連記事

当座比率とは?計算式や目安、流動比率との違いをわかりやすく解説

navi.funda.jp/article/cash-current-lia

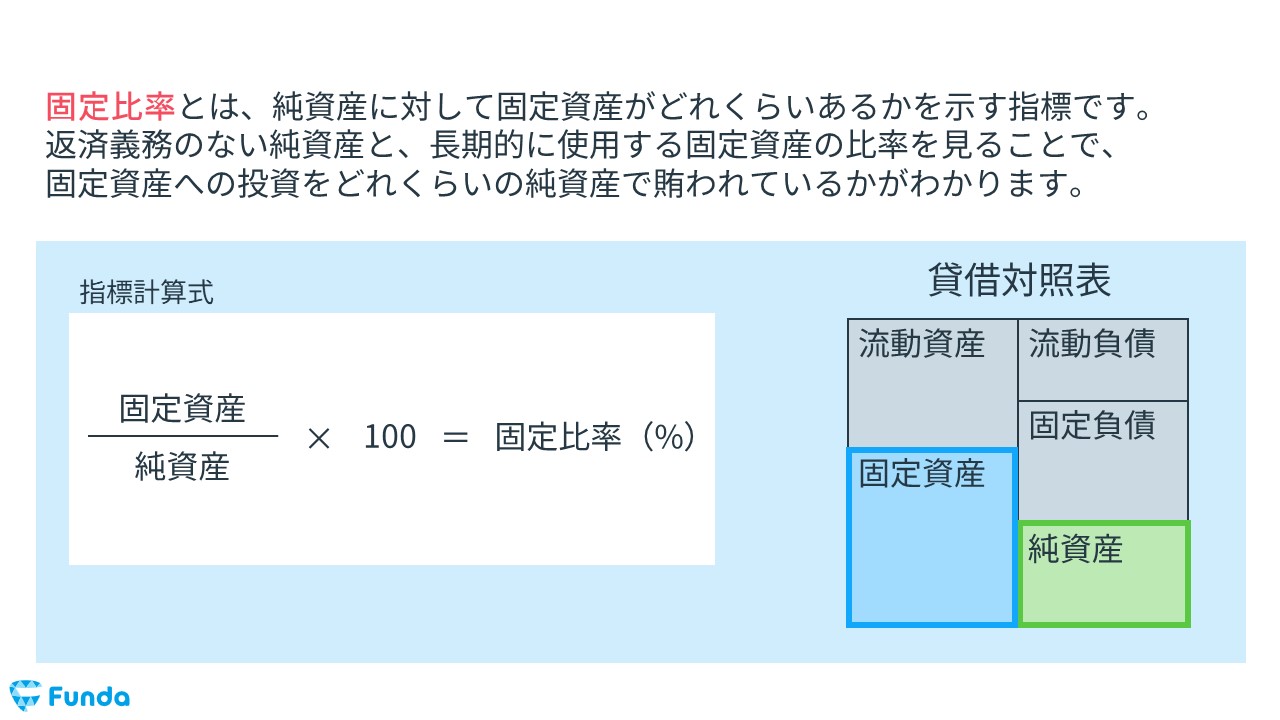

流動比率と固定比率の違い

固定比率とは、固定資産と純資産の比率を見る指標です。固定資産とは、現金化に1年以上かかる資産です。一方、純資産とは返済義務のないお金のことをいいます。固定比率を見ることで、固定資産への投資をどれくらいの純資産で賄われているかが分かります。

固定比率が100%を切っている場合、固定資産をすべて純資産で賄っていることを意味します。そのため、固定比率の数値が低いほど、安全性が高いと判断します。

- (固定資産÷純資産)×100=固定比率

流動比率は流動資産と流動負債のバランスを見る指標であるのに対して、固定比率は固定資産と純資産のバランスを見る指標であるという違いがあります。

固定比率に関しては、下記の記事で詳しく解説しています。

関連記事

固定比率・固定長期適合率とは?計算式や目安をわかりやすく解説

navi.funda.jp/article/fixed-non-current-liabilities

流動比率を見る際の注意点

流動比率を見る際の注意点は主に2つあります。

- 流動資産の中身に注意

- 流動負債の中身に注意

順を追って解説します。

流動資産の中身に注意

流動比率は、流動資産の合計額を使って計算するため、流動資産の中身については考慮されていません。

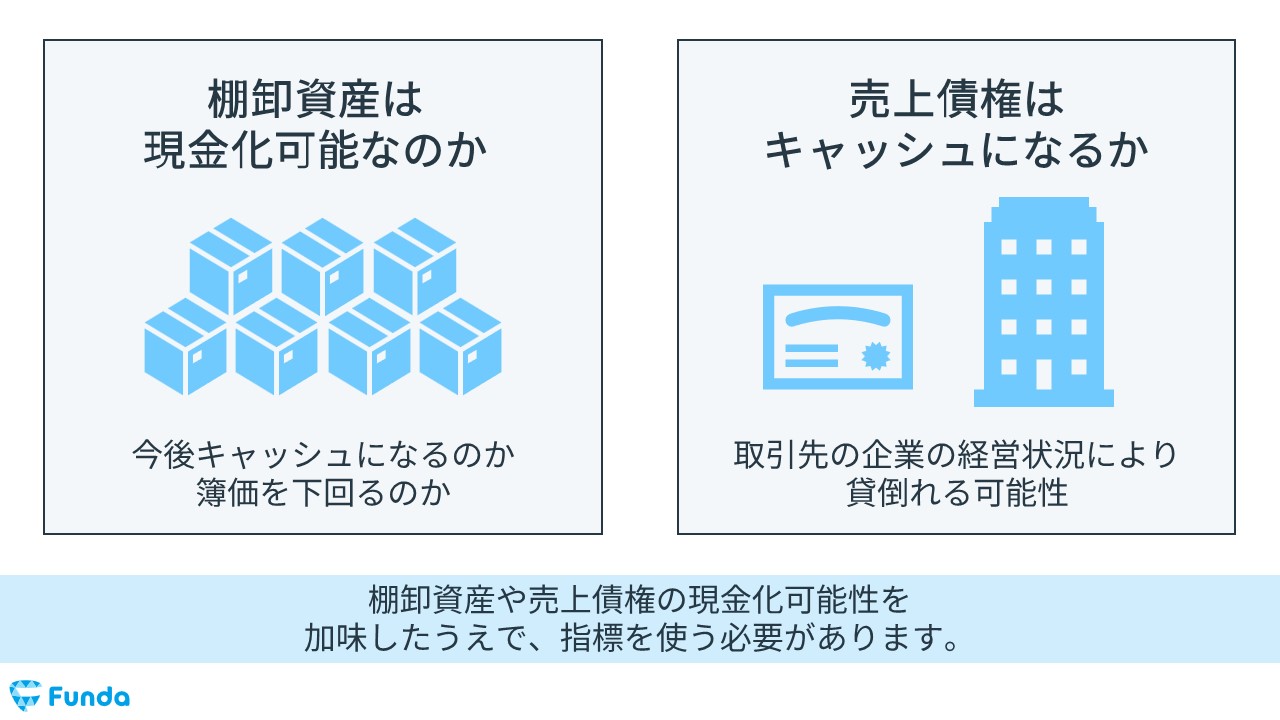

流動資産には、棚卸資産や売上債権が含まれるのですが、これらの資産には「現金化できない可能性」があります。

どういうことが考えられるのか、それぞれ説明します。

- 棚卸資産の場合、商品の人気次第では、大量に作ったのに売れ残り、現金化できない可能性。

- 売上債権の場合、取引先の経営状況が悪化した場合には、貸し倒れとなり回収できない可能性。

流動資産には、上記で説明したような特徴があるため、流動比率はあくまで簡易的な指標として使いましょう。

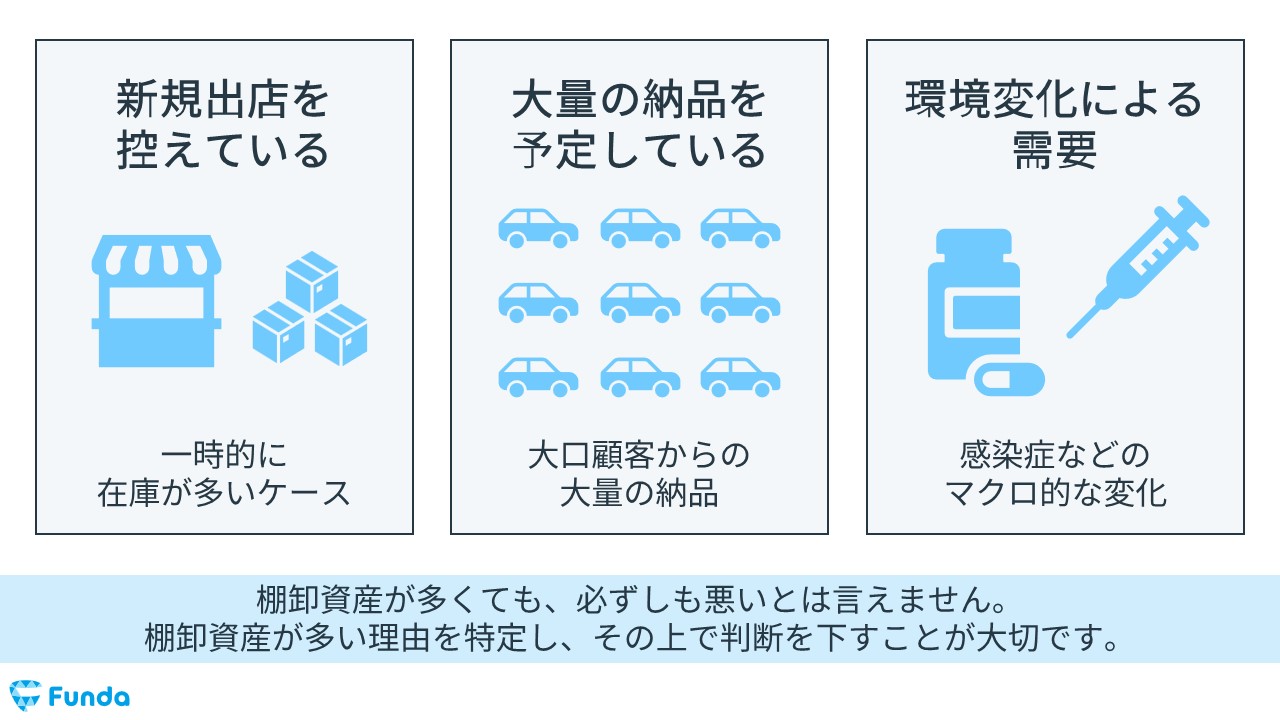

ここで、棚卸資産については特例が存在します。

それは、棚卸資産が多くても問題がない場合があります。

- 新規出店を控えている

- 大量の納品を予定している

- 環境変化によって需要が拡大している

以上の3つに当てはまる場合は、棚卸資産が多くても、必ずしも悪いとは言えません。

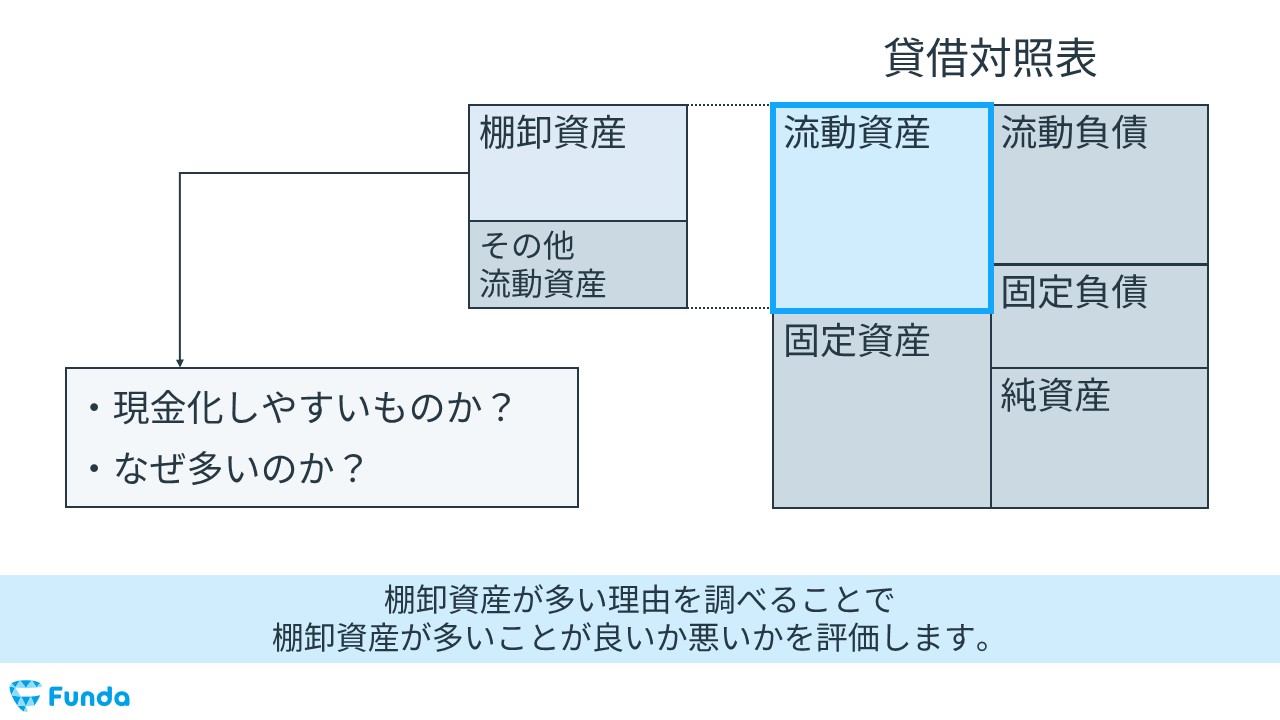

棚卸資産が多い場合は、

- 棚卸資産が多い理由は?

- 棚卸資産の現金化にはどれくらいの時間がかかる?

の2点について調べると、棚卸資産を抱えていても良い場合と悪い場合を判断できます。

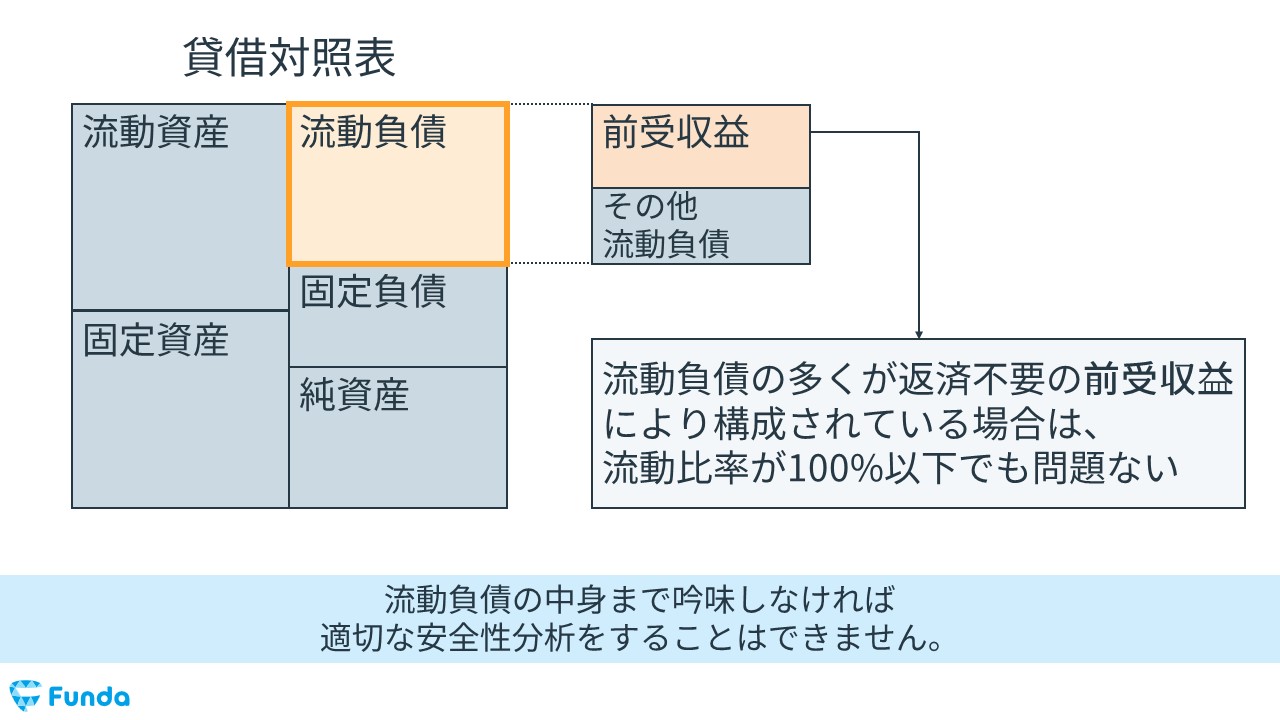

流動負債の中身に注意

流動資産と同様、流動負債の中身にも目を向けましょう。

よくある例が、流動負債の多くが返済不要の「前受収益」で構成されている場合です。

SaaS系の企業が該当するのですが、この場合は流動比率が100%以下でも問題ありません。

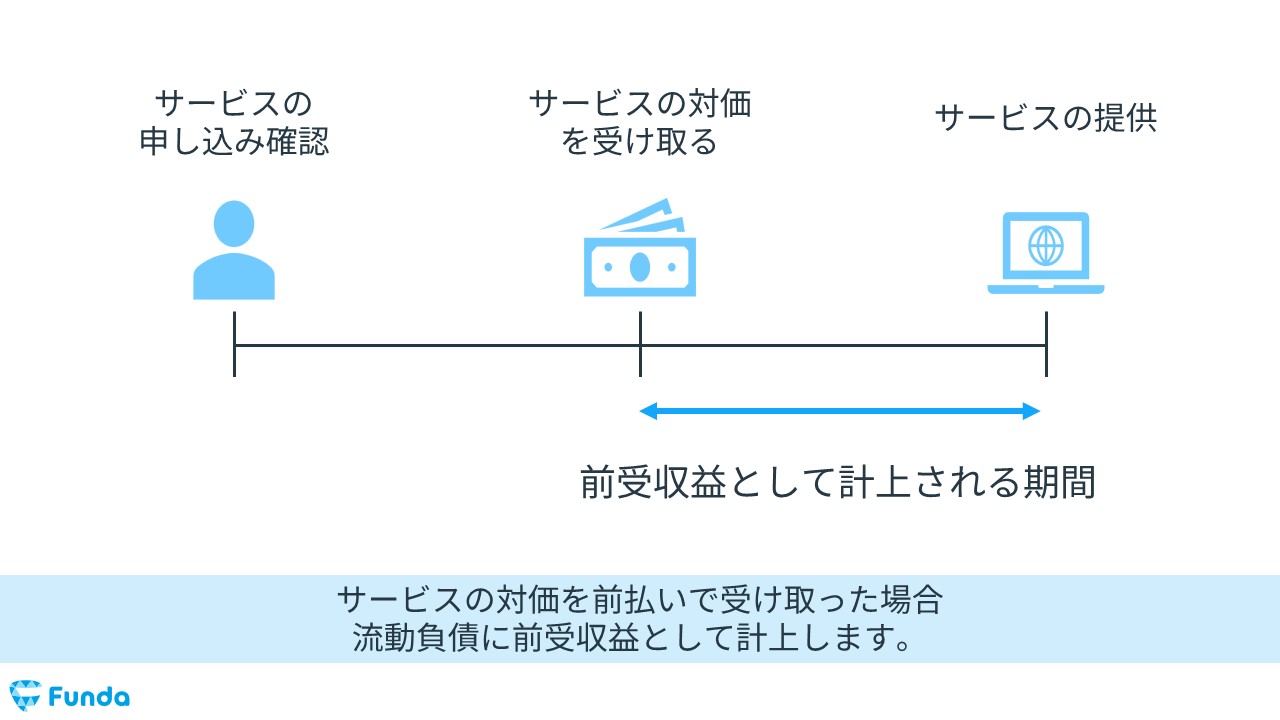

前受収益について、補足の説明をします。

前受収益とは、サービスの対価を前払いで受け取った場合に発生する勘定科目です。

流動負債の科目として処理する理由は、「顧客に対して、後からサービスを提供する義務が発生する」ためです。

したがって、前受収益の項目が多い企業は、流動比率が100%を下回っていても問題ありません。

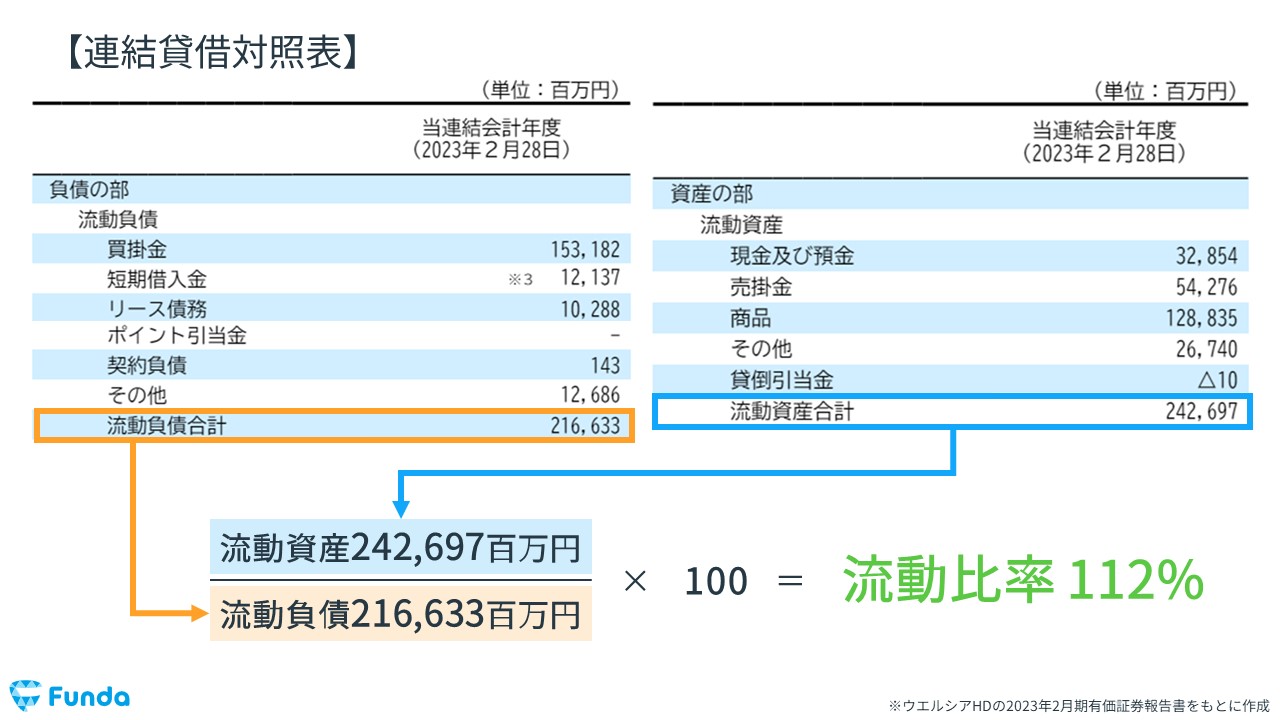

流動比率の調べ方とは?

最後に、流動比率の調べ方を紹介します。

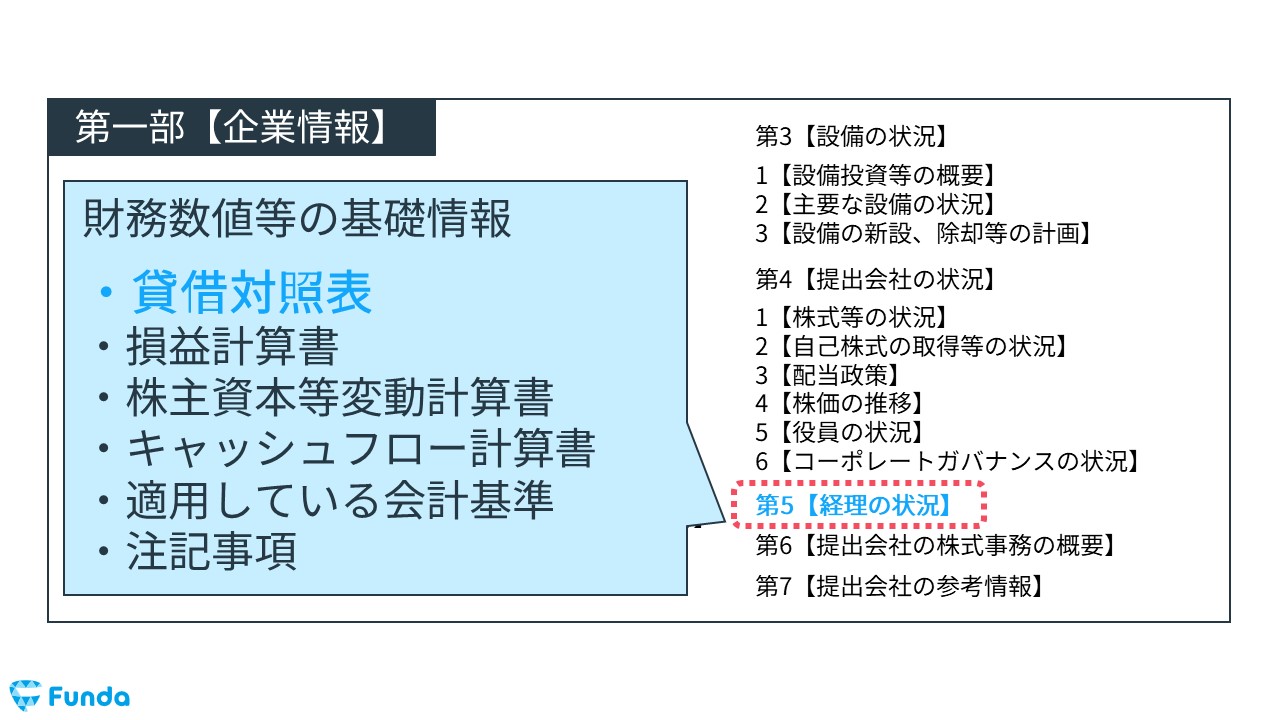

有価証券報告書から必要な情報を取得する

有価証券報告書の第一部【企業情報】の中にある、第5【経理の状況】を開いてください。財務諸表が掲載されているので、その中の貸借対照表から流動資産と流動負債の数値を取得します。

- 流動資産

- 流動負債

流動比率の数値を計算する

それぞれの数値を取得できたら、計算式に当てはめることで、流動比率を計算できます。

流動比率のまとめ

以上、流動比率の解説でした!

流動比率は、企業の短期的な支払能力を測る、代表的な指標です。ぜひ、分析に取り入れてみてください。

企業分析を1からしっかり学びたい方は、企業の経営成績の読み方がわかる下記の記事がおすすめです。

関連記事

損益計算書とは?決算書の読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/profit-and-loss-statement