当座比率とは?計算式や目安、流動比率との違いをわかりやすく解説

#

会計2024.5.21

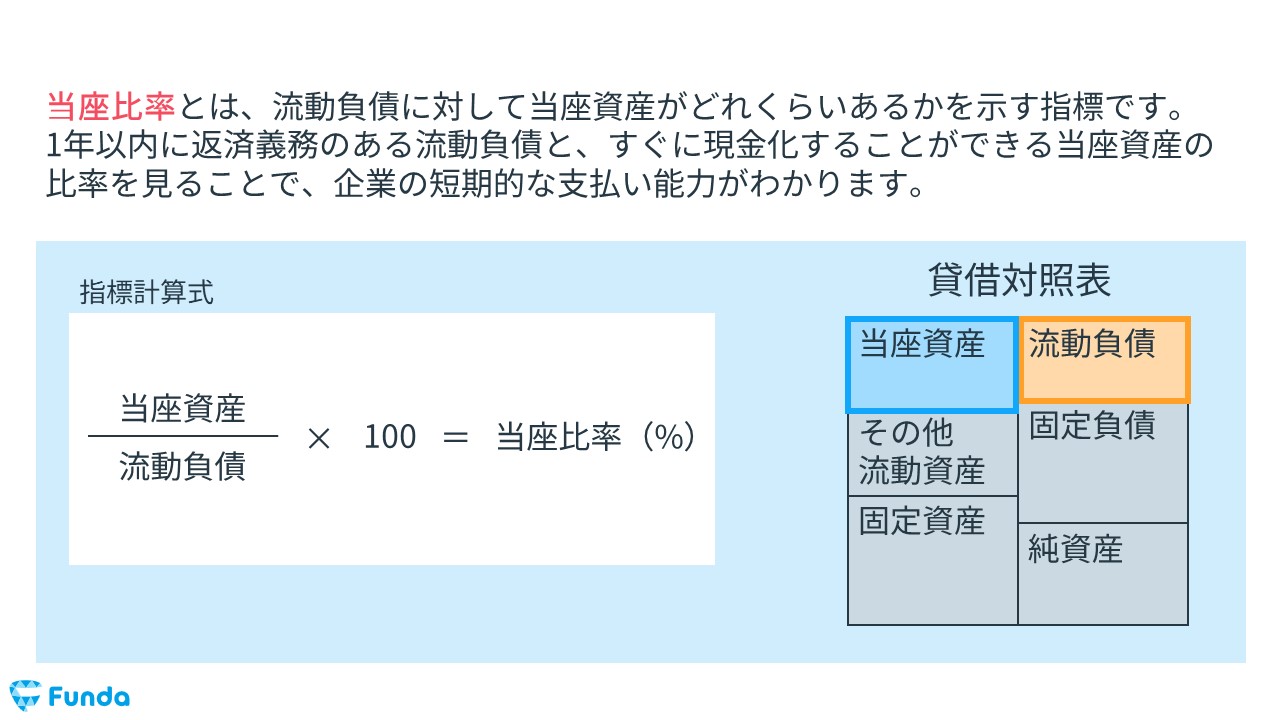

当座比率とは?

当座比率とは、流動負債に対して当座資産がどれくらいあるかを表す指標です。

企業が持っている短期の資産(現金、預金、売掛金など)と、短期の負債(借入金、未払金、買掛金など)のバランスを見ることで、企業の短期的な資金の余裕度を把握することができます。

基本的に、当座比率の数値が高いほど、資金繰りが良く安全性が高いと判断します。

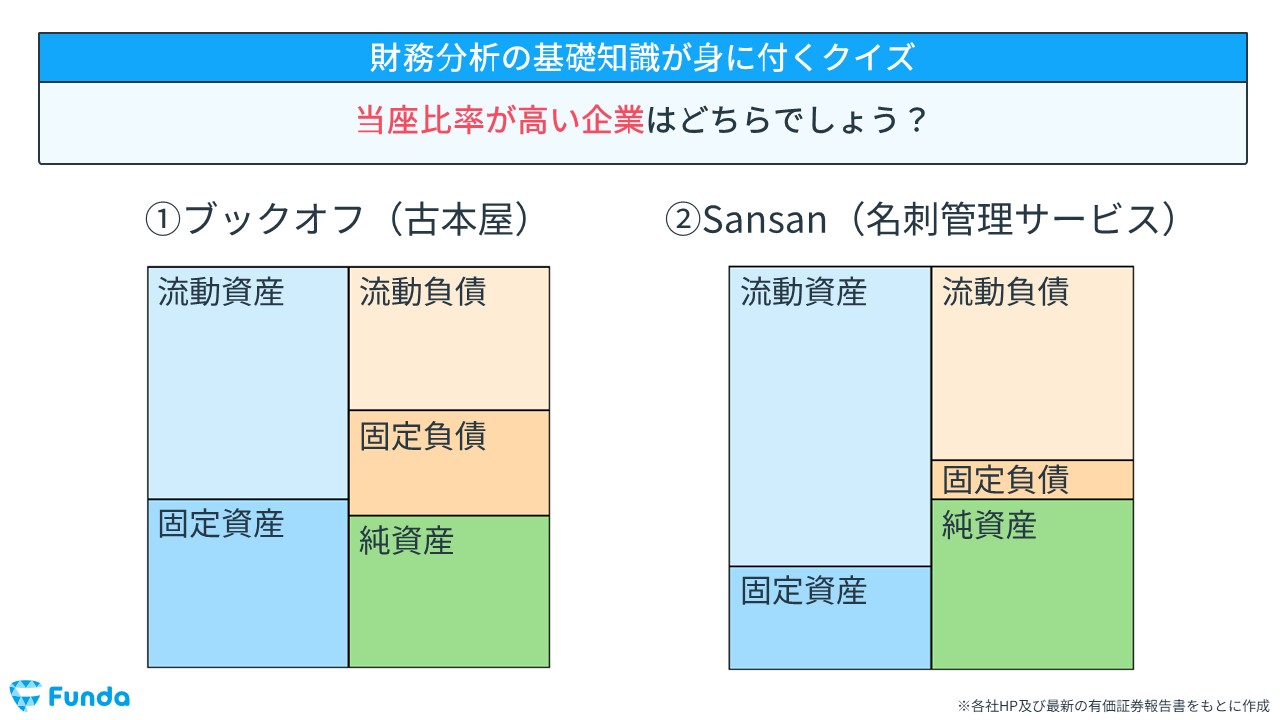

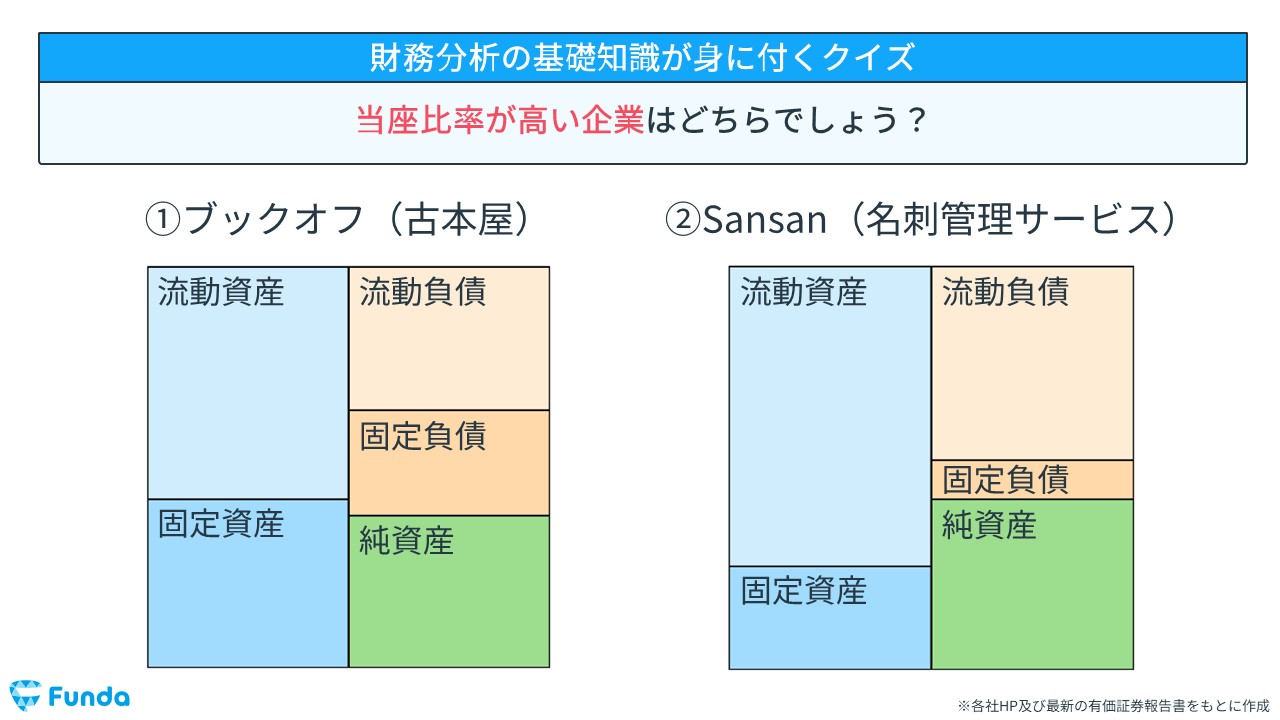

早速ですが、ここでクイズです。

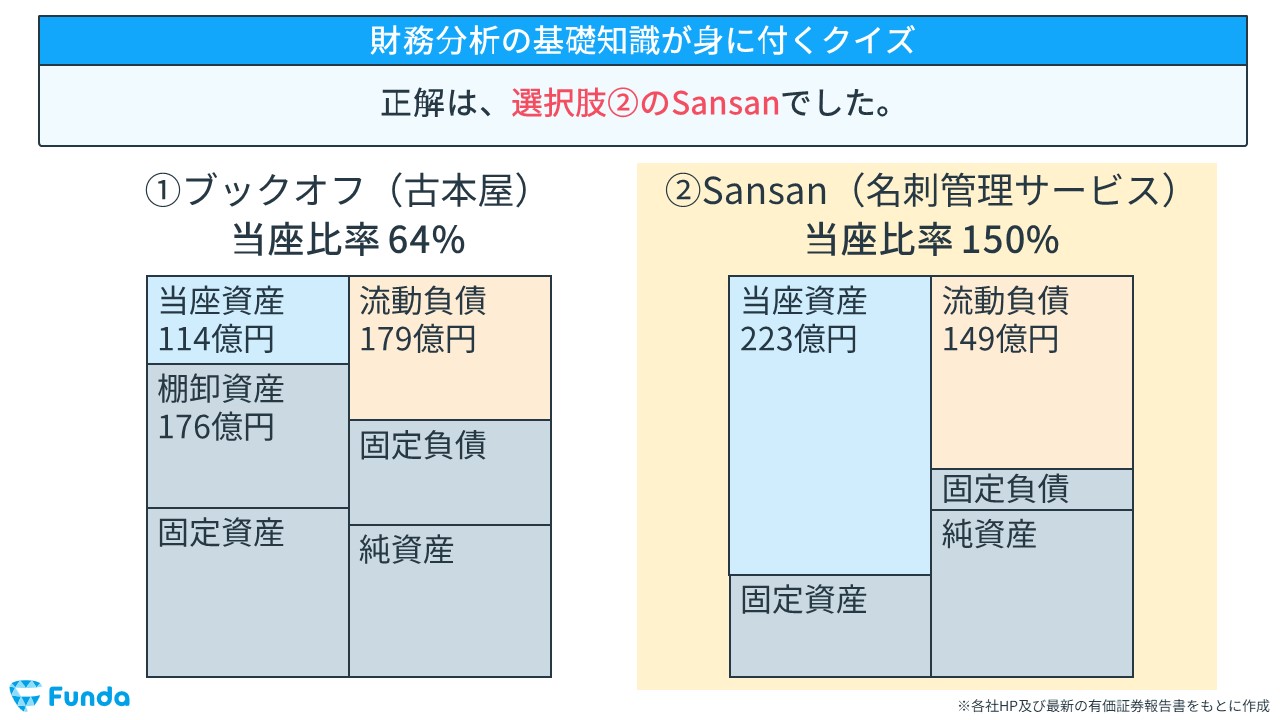

古本屋を運営するブックオフと、名刺管理サービスを運営するSansanのうち、当座比率が高い企業はどちらでしょう?

- ブックオフ

- Sansan

.png)

現時点ではわからなくても問題ありません。

記事を読み終わるころには、上記のクイズが理解できるようになっているはずです。

この記事では、当座比率の意味や計算式、目安、流動比率との違いについて図解を用いてわかりやすく解説します。ぜひ最後まで読んでいただけますと幸いです。

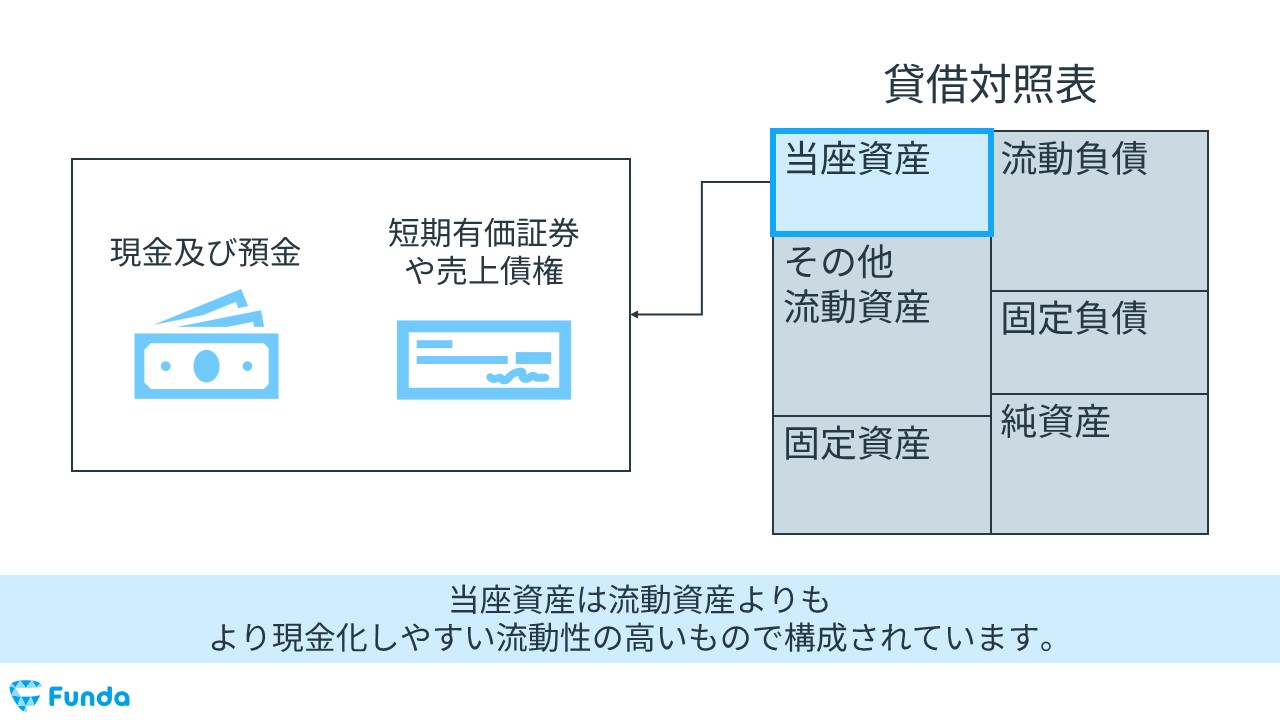

当座資産とは

当座資産とは、企業が短期間(通常1年以内)で現金化しやすい資産のことを指します。これらの資産は、企業が短期的な負債を返済する際に重要な役割を果たします。

当座資産の中身には、次のようなものがあります。

- 現金及び現金同等物

- 売上債権

- 短期の有価証券

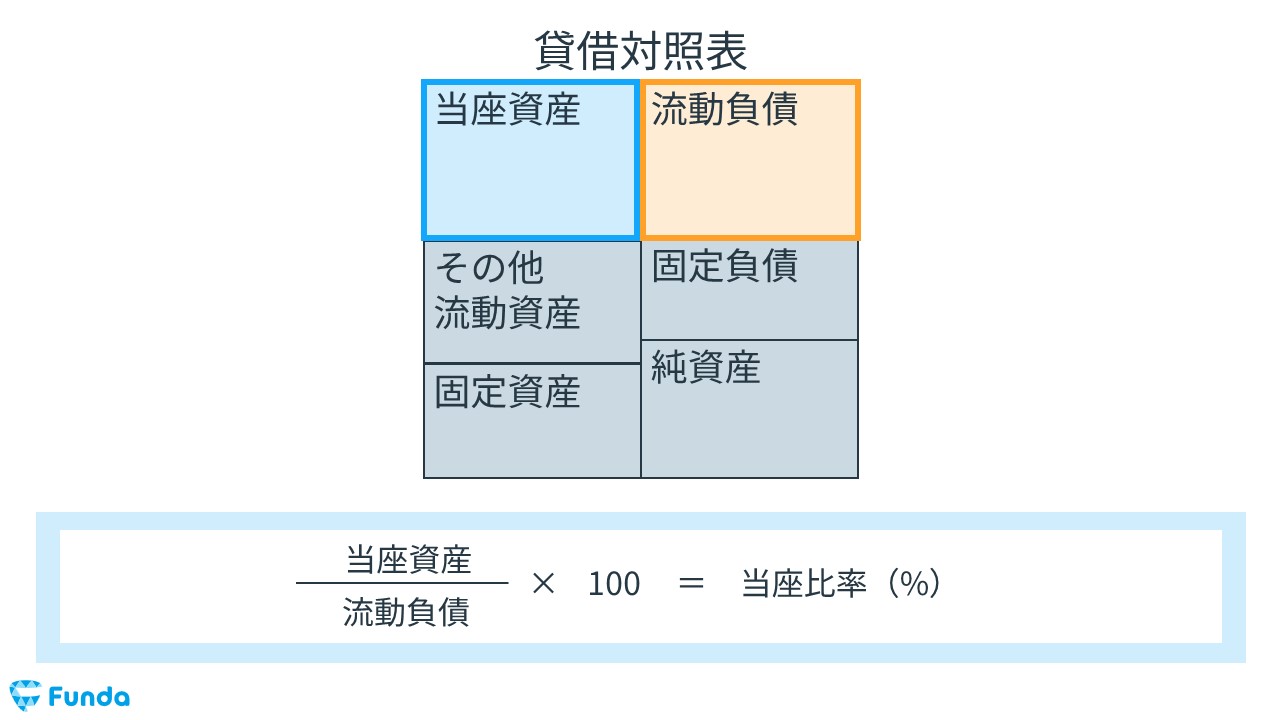

当座比率の計算式

当座比率は、下記の計算式で算出します。

- ( 当座資産÷流動負債 )×100=当座比率(%)

すぐに現金化できる当座資産から、1年以内に返済が必要な流動負債を割ることで、企業の安全性を把握することができます。

当座比率の数値が高いほど、短期的な負債に対する支払いの余裕度が高く、安全性が高い企業だと判断します。

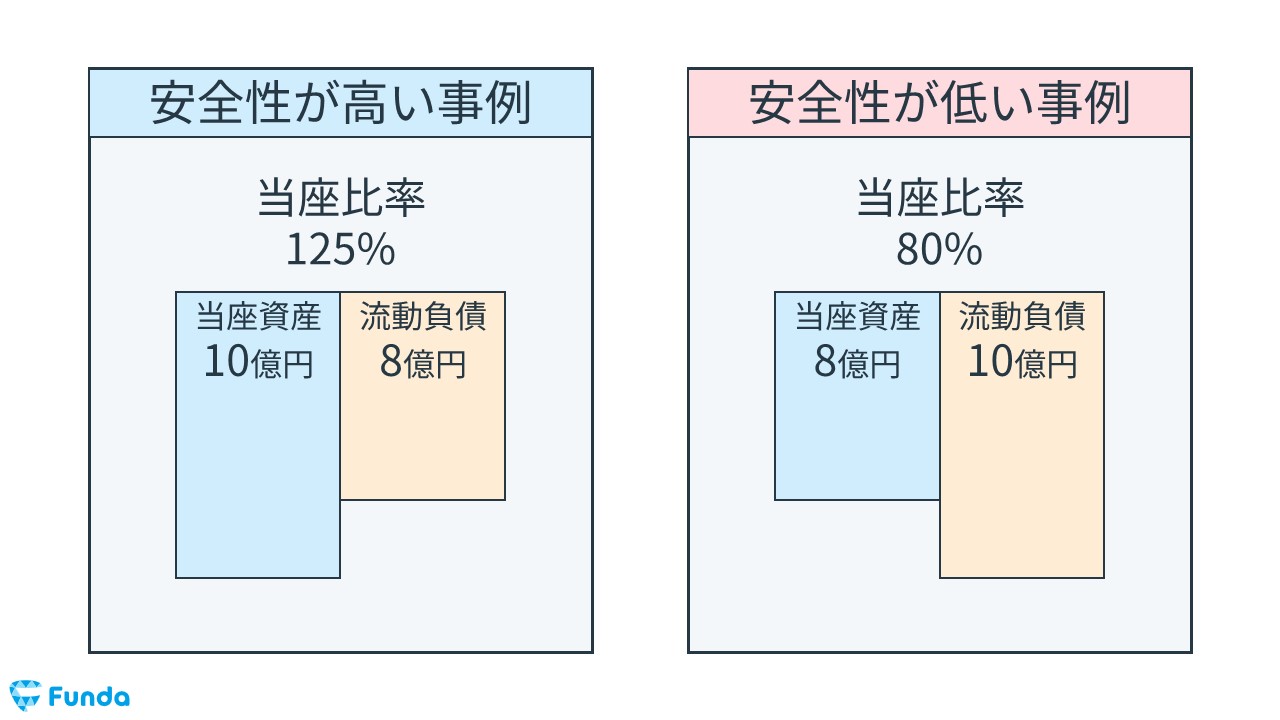

当座比率からわかること

当座比率の数値を計算することで、企業の短期的な資金の余裕度がわかります。

たとえば、当座比率が100%以上ある企業の場合、流動負債よりも多くの当座資産を持っているため、万が一、短期的な負債の決済を迫られたとしても、当座資産で返済可能です。そのため、資金不足には陥いる可能性が低いため、安全性が高い企業と判断できます。

一方、当座比率が100%以下の企業の場合、流動負債をまかなえるだけの当座資産を持っていないため、急な決済を迫られた場合には、資金が足りずに倒産する危険性があります。したがって、安全性が低い企業と判断できます。

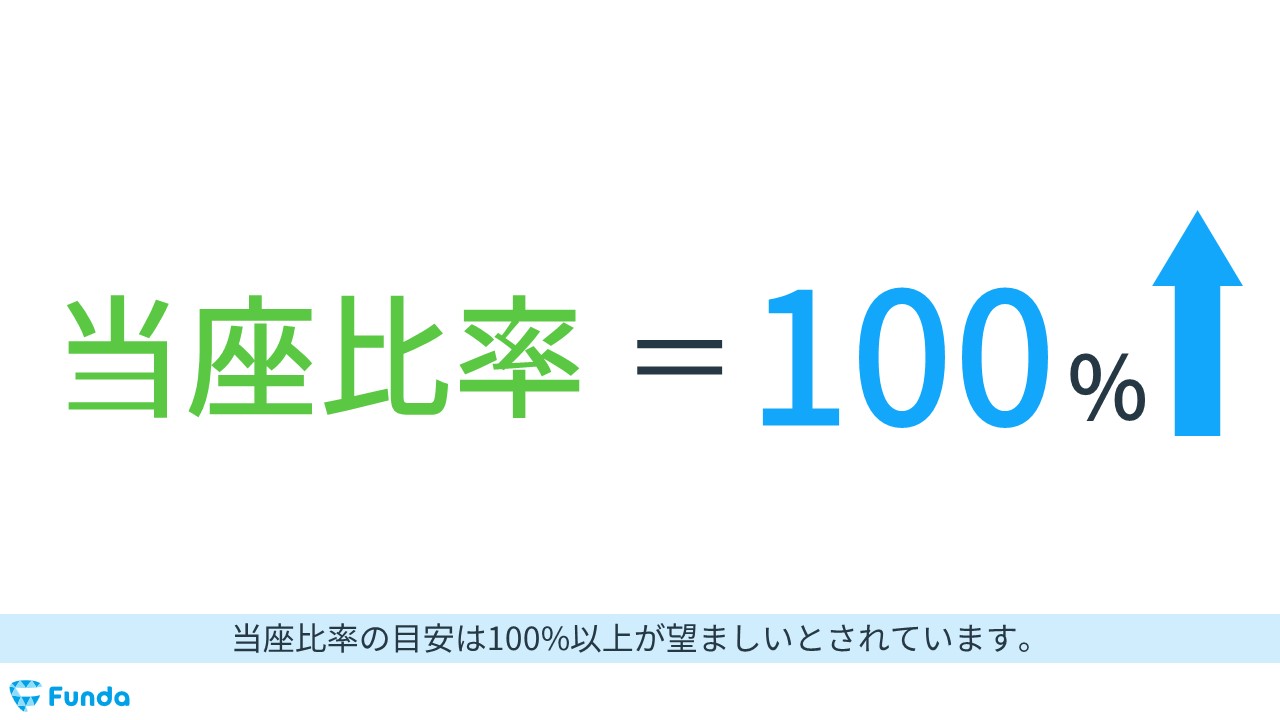

当座比率の目安

当座比率の目安は一般的に、100%以上が望ましいとされています。100%を超える場合、企業は短期的な負債に対して十分な資産を持っているということを意味するため、安全性が高いと判断できます。

逆に100%以下の場合、特に70%を下回っている企業は資金繰りに影響が出るため、やや不安とされています。

当座比率と流動比率の違いは?

当座比率と流動比率は、共に企業の短期的な支払い能力を評価する指標ですが、それぞれ計算方法や意味する範囲が異なります。

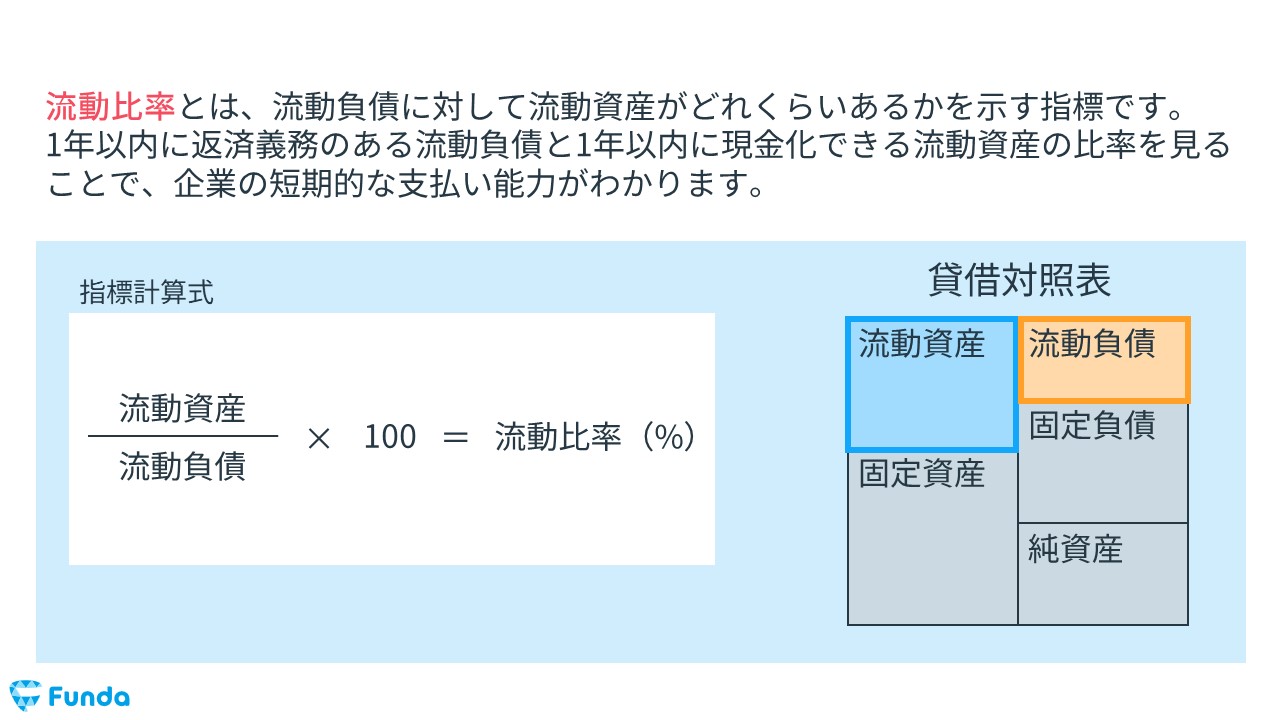

流動比率とは

流動比率とは、流動負債に対して流動資産がどれくらいあるかを表す指標です。1年以内に返済義務のある流動負債と1年以内に現金化できる流動資産の比率を見ることで、企業の短期的な支払い能力がわかります。

流動比率に関して、詳しく知りたい方は、下記の記事もご覧ください。

関連記事

流動比率とは?計算式や目安、当座比率との違いをわかりやすく解説

navi.funda.jp/article/current-ratio

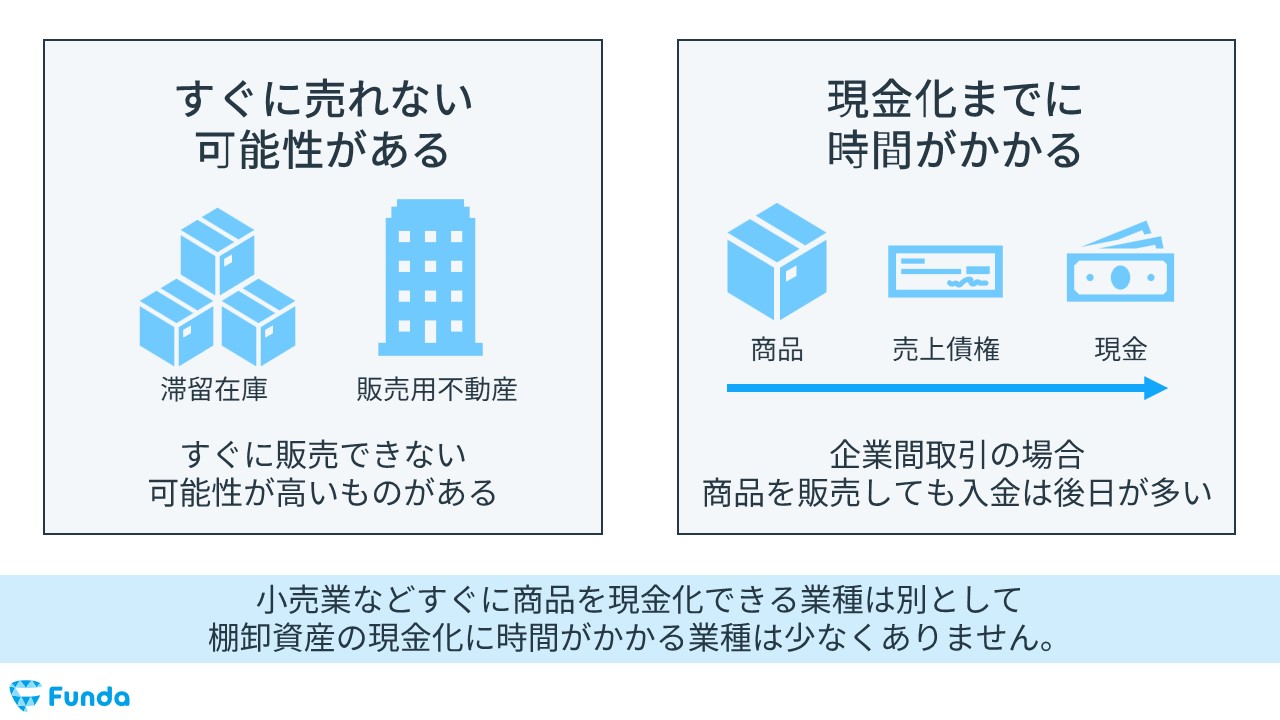

棚卸資産の扱いが異なる

流動比率には、短期間で現金化できない「棚卸資産」が含まれています。

従って、厳密な短期の支払能力を把握したい場合には、流動比率は適しません。

そこで、流動比率の代わりとなるのが、当座比率です。当座比率の計算では、流動資産から棚卸資産を除外した「当座資産」を使います。棚卸資産を除外する理由は、棚卸資産は短期間での現金化が難しい場合があるためです。

棚卸資産が短期間で現金化が難しいと考えられる理由は下記の2点です。

- 需要が少ない場合には、すぐに売れない可能性がある

- 仮に販売できたとしても、現金化までに時間がかかる可能性がある

そのため、より厳密に企業の支払い能力を見る際には、棚卸資産を除外した当座比率を使います。

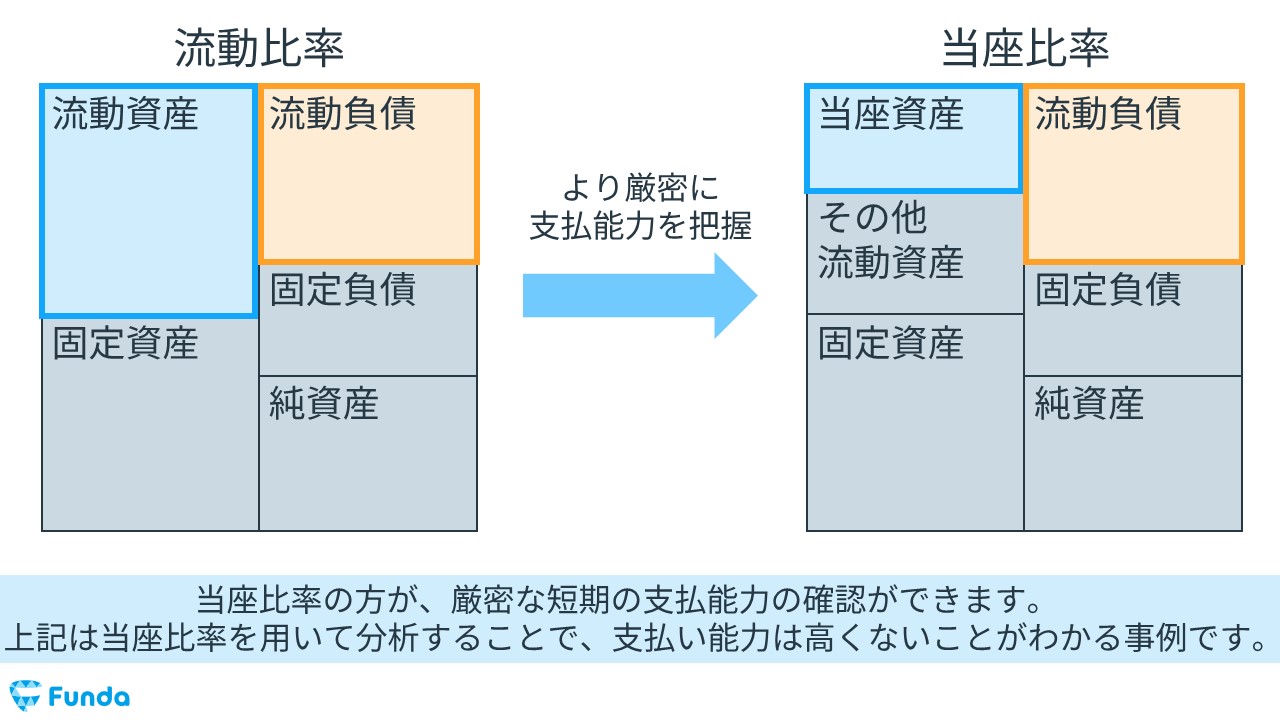

流動比率と当座比率が乖離するケース

下図のような企業を例に考えましょう。

流動比率が100%以上となっているため、一見、安全性が高いように思えます。しかし、当座比率は100%を下回るため、安全性は低いという結論になります。

流動比率と当座比率に差が生まれる原因には、上記で解説した棚卸資産が関係していることが多いです。

企業の安全性を分析する際は、まず流動比率で簡易的に把握して、より厳密に測りたいときに当座比率を使うのがおすすめです。

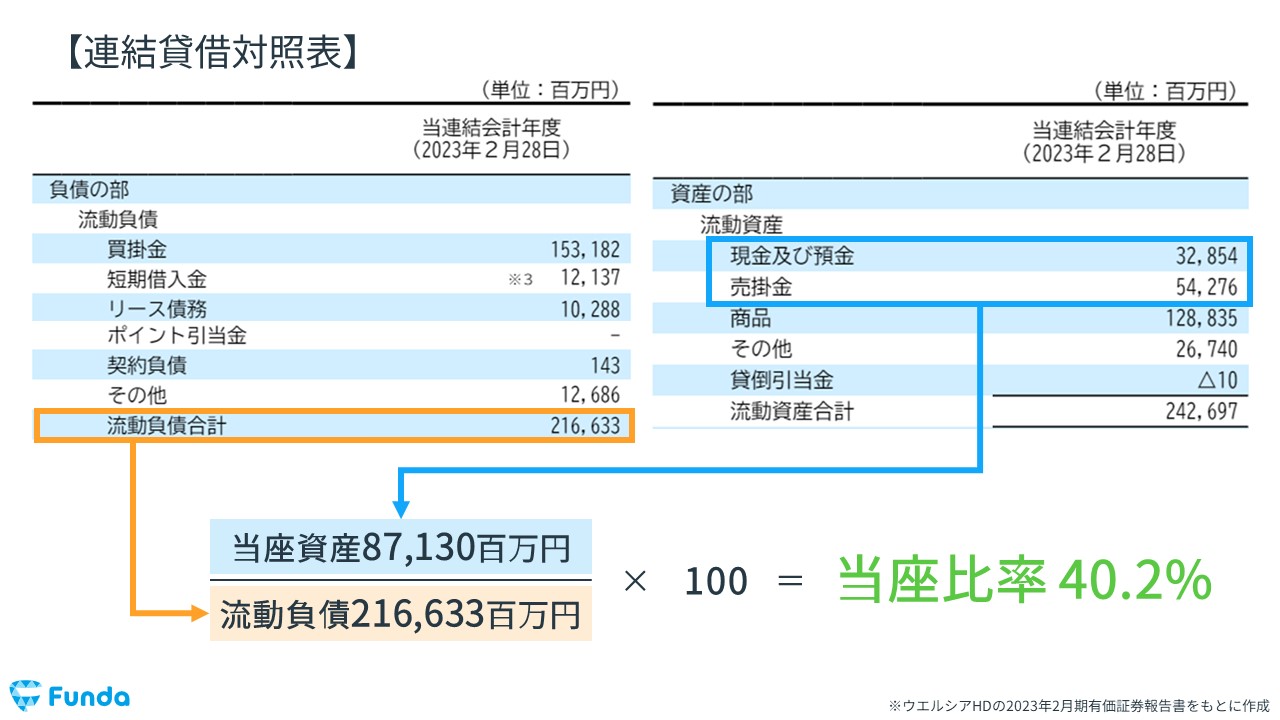

決算書から読み取る当座比率

それでは、ここまでの内容を踏まえて、冒頭のクイズに挑戦してみましょう。

古本屋を運営するブックオフと、名刺管理サービスを運営するSansanのうち、当座比率が高い企業はどちらでしょう?

タップで回答を見ることができます

ブックオフ(古本屋)

Sansan(名刺管理サービス)

それでは正解の発表です。

正解はSansanでした。

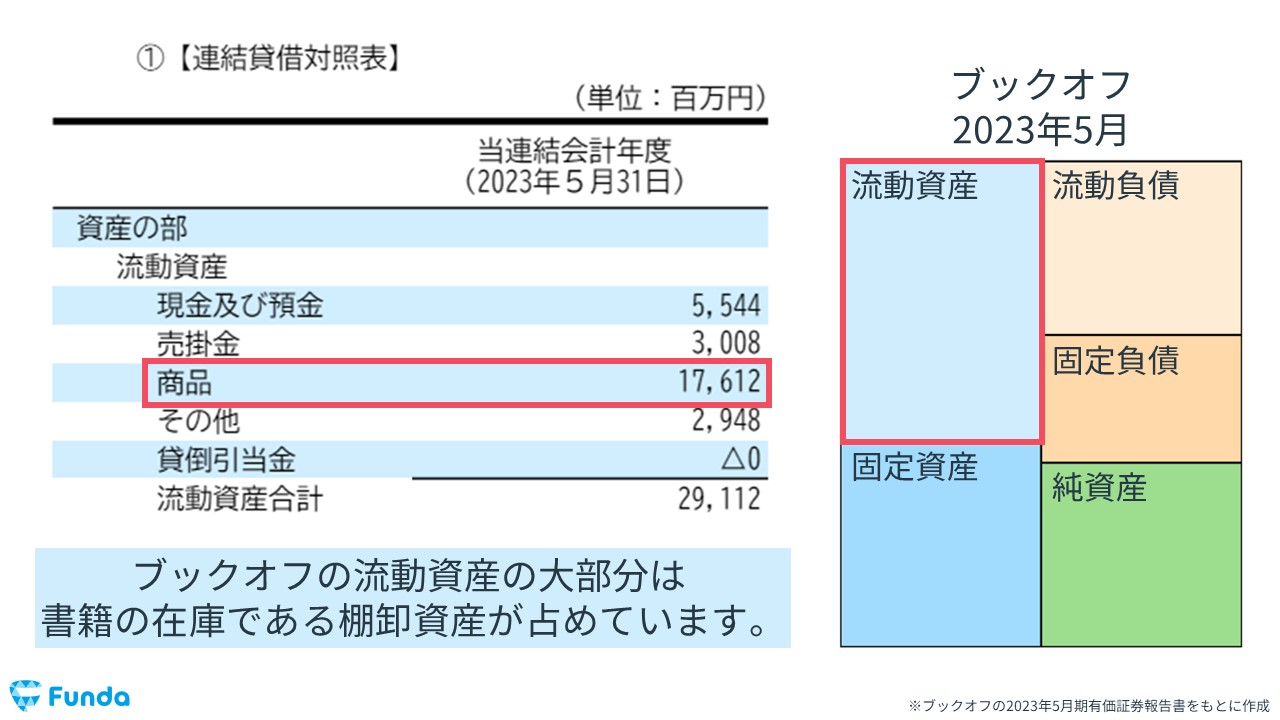

ブックオフの当座比率

ブックオフは、流動資産が大きい特徴があります。しかし、流動資産の大部分は書籍の在庫であるため、棚卸資産が大半を占めます。その結果、当座資産は流動資産に比べて小さくなり、それに伴い当座比率も小さくなります。

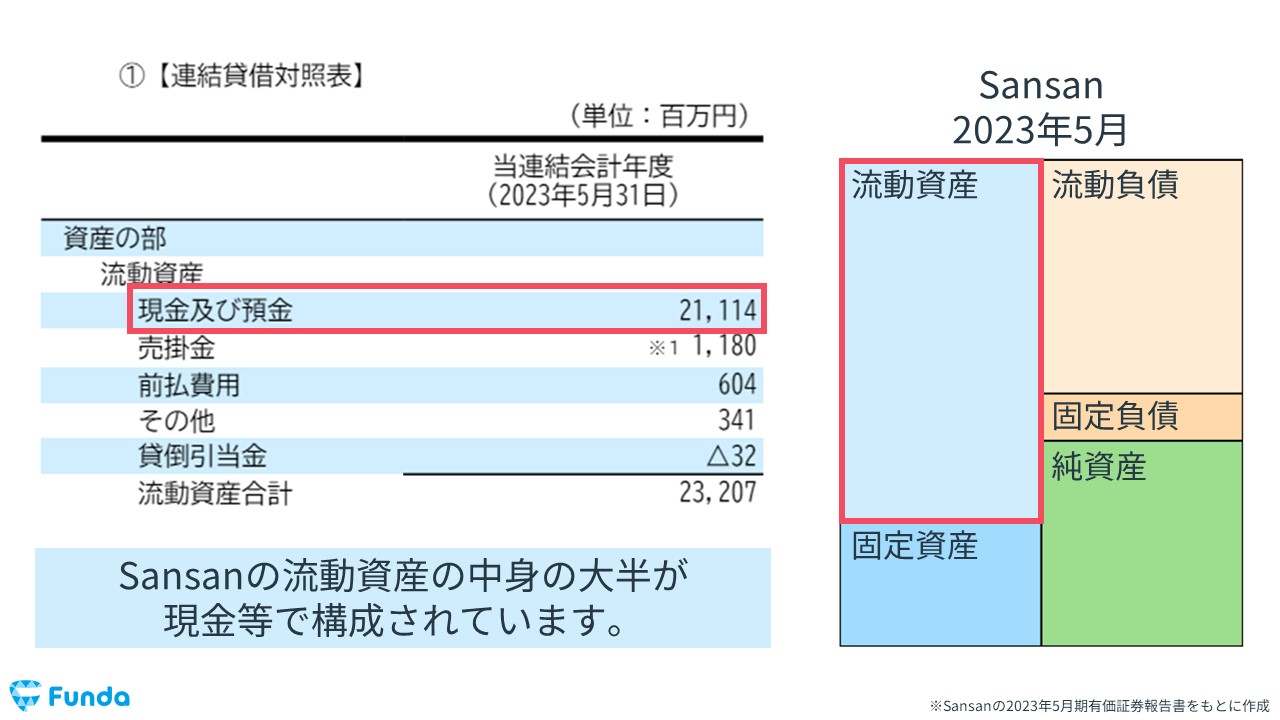

Sansanの当座比率

一方、IT業界であるSansanは、流動資産の中身の大部分が現金等で構成されています。したがって、Sansanの流動資産と当座資産は近似するため、流動比率とほとんど変わらない当座比率となります。よって、ブックオフよりも当座比率が高いという結果になりました。

当座比率の調べ方とは?

最後に、当座比率の調べ方を紹介します。

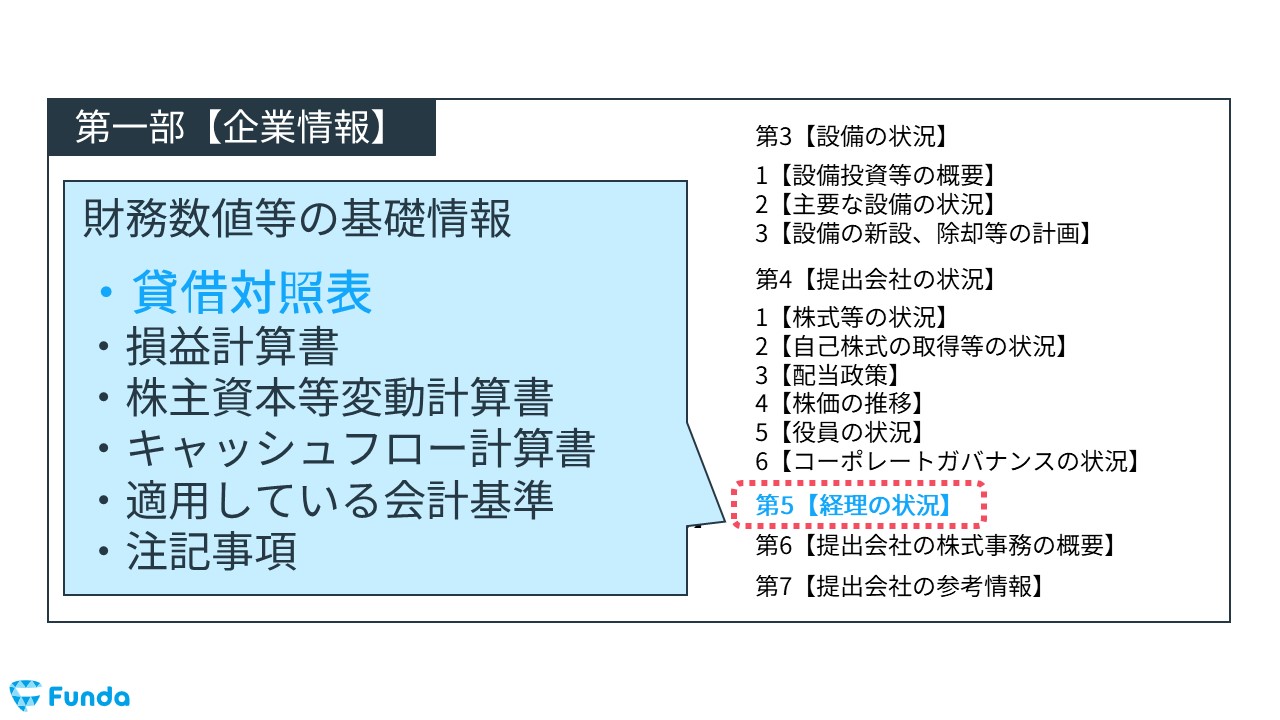

有価証券報告書から必要な情報を取得する

第一部【企業情報】の中にある、第5【経理の状況】を開いてください。

第5【経理の状況】に財務諸表が掲載されているので、その中の貸借対照表から以下の数値を取得します。

- 現金及び預金

- 売掛金

- 短期の有価証券

- 流動負債合計

当座比率を計算する

上記の数値を取得したら、あとは計算式に当てはめれば、当座比率を計算することができます。

当座比率のまとめ

以上、当座比率の解説でした。

当座比率は、流動比率と同じで、安全性の分析で使える指標です。流動比率との違いは、その厳密さです。現金化に時間がかかる「棚卸資産」などを排除した上で、短期的な支払能力を見ています。

流動比率と比べるとマイナーな指標ですが、企業の短期的な支払能力を厳密に把握する際に役立ちます。

ぜひ、分析に取り入れてみてください。

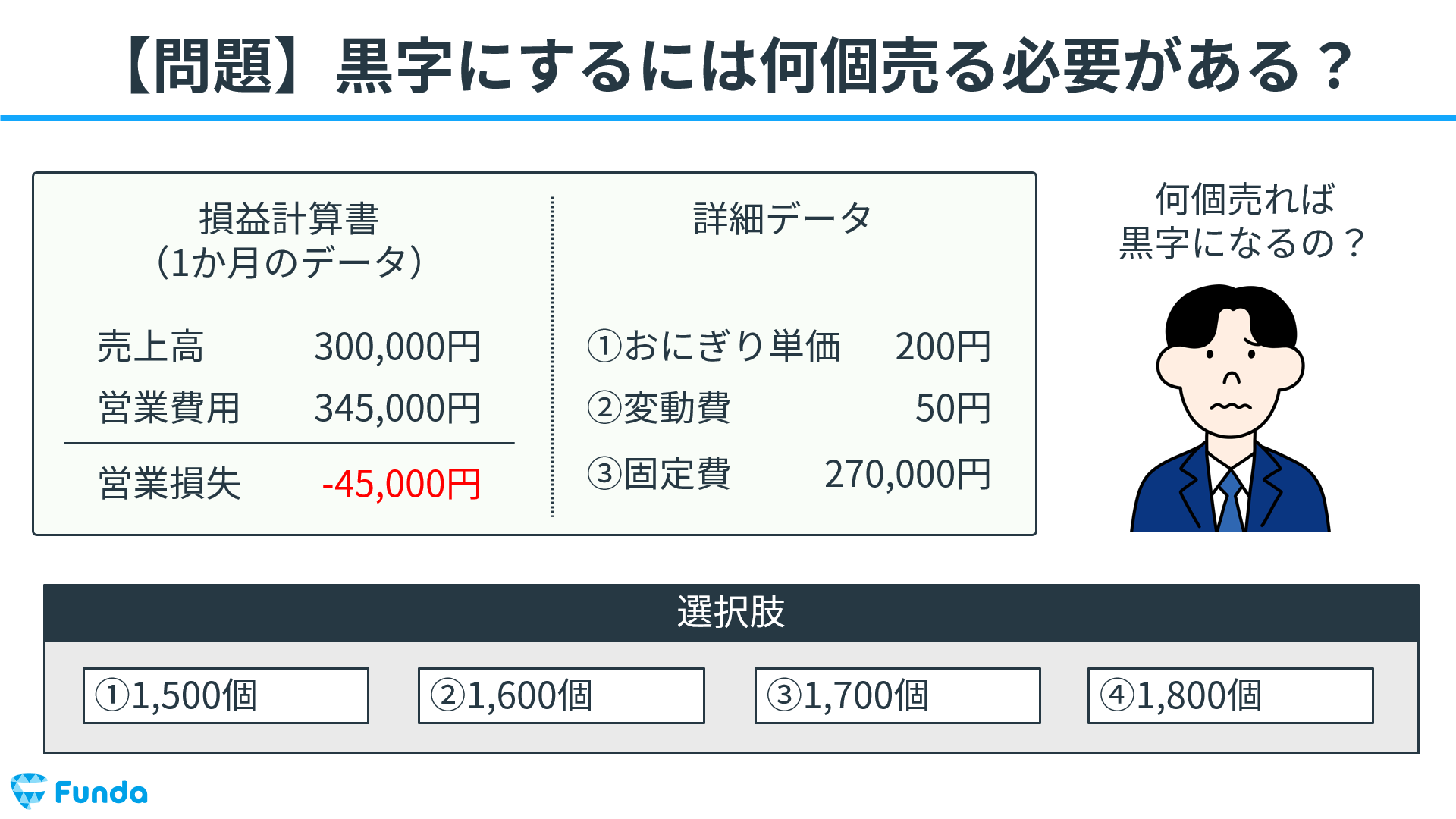

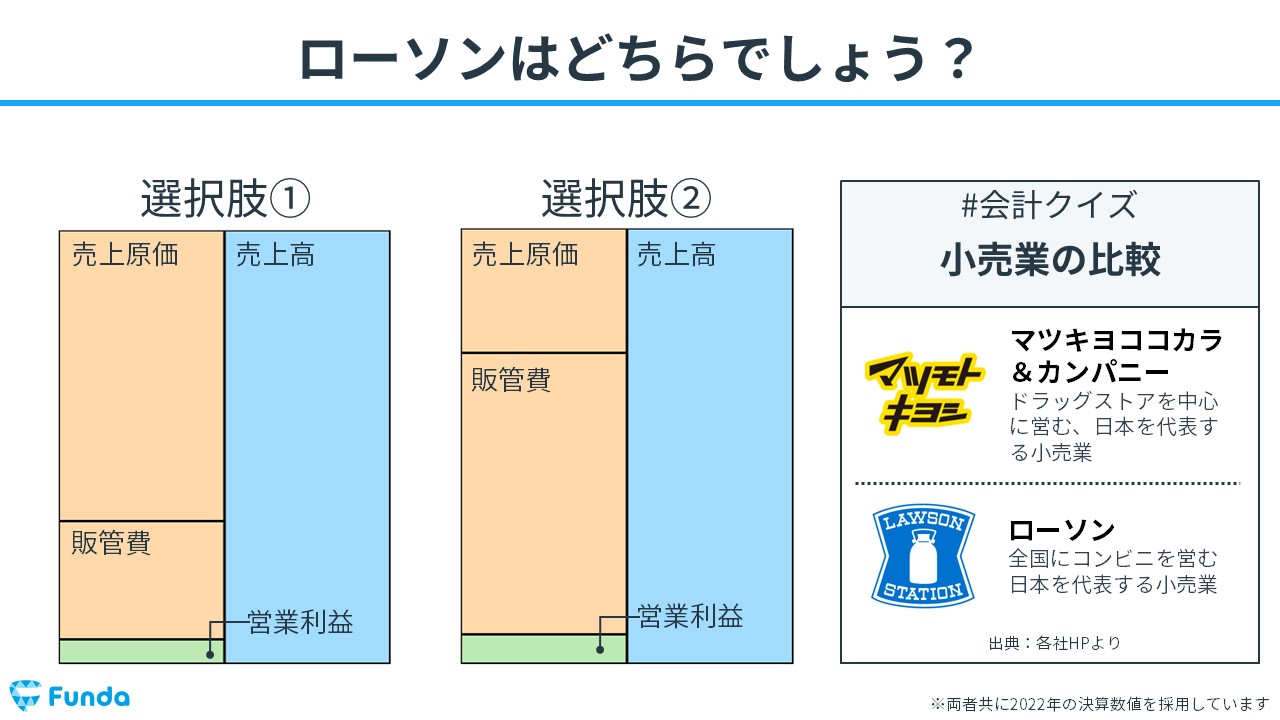

また、余裕のある方は、下記のクイズにもチャレンジしてみてください。

正解と解説は次の記事で行っています。ぜひ、損益計算書の読み方をこの機に学んでみてください。

関連記事

損益計算書とは?決算書の読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/profit-and-loss-statement

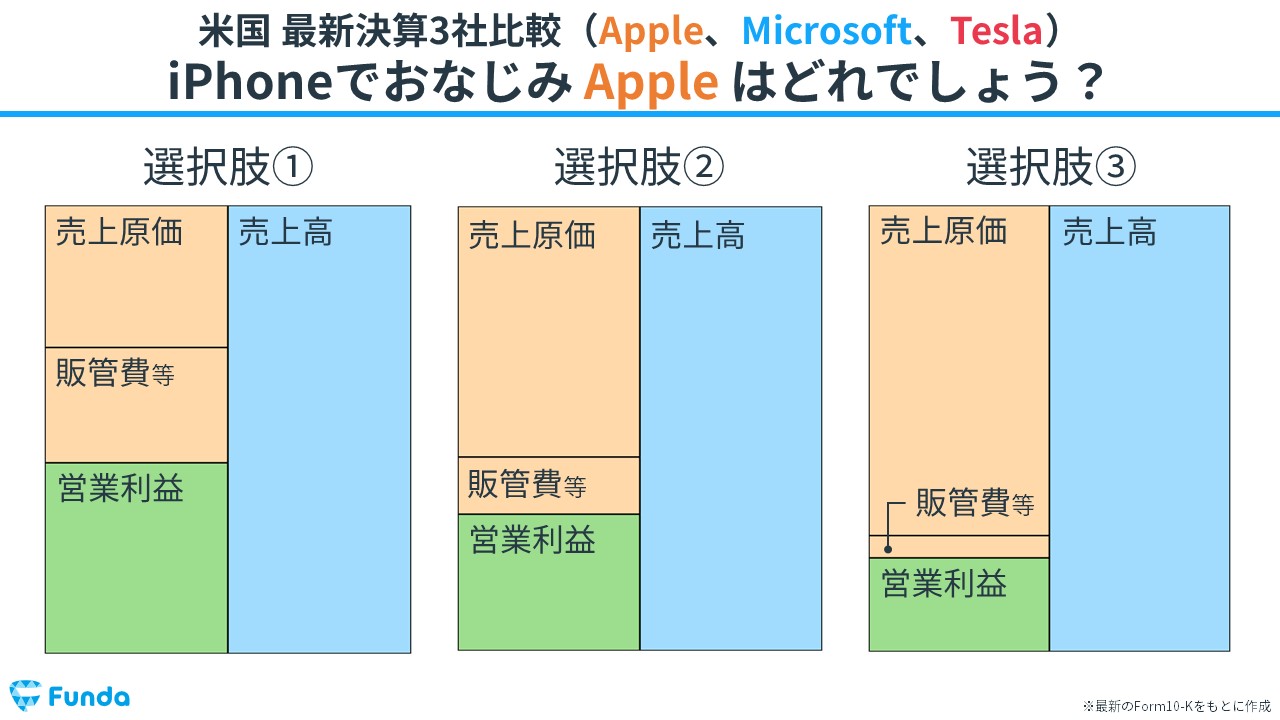

海外の企業のビジネスモデルを学びたい方は下記のクイズもお勧めです。

Appleの損益計算書はどれでしょう?

正解と解説は下記の記事をご覧ください。

関連記事

Apple・Tesla・Microsoftのビジネスモデルを解説

navi.funda.jp/article/apple-tesla-microsoft