PERとは?意味や計算式、目安、PBRとの違いをわかりやすく解説

2024.4.29

PERは、株価が割安か割高かを判断する際に用いられる重要な指標の1つです。

この記事では、PERの意味や計算式、目安、PBRとの違いについてを図解を用いてわかりやすく解説していきますので、ぜひ最後まで読んでいただけますと幸いです。

目次

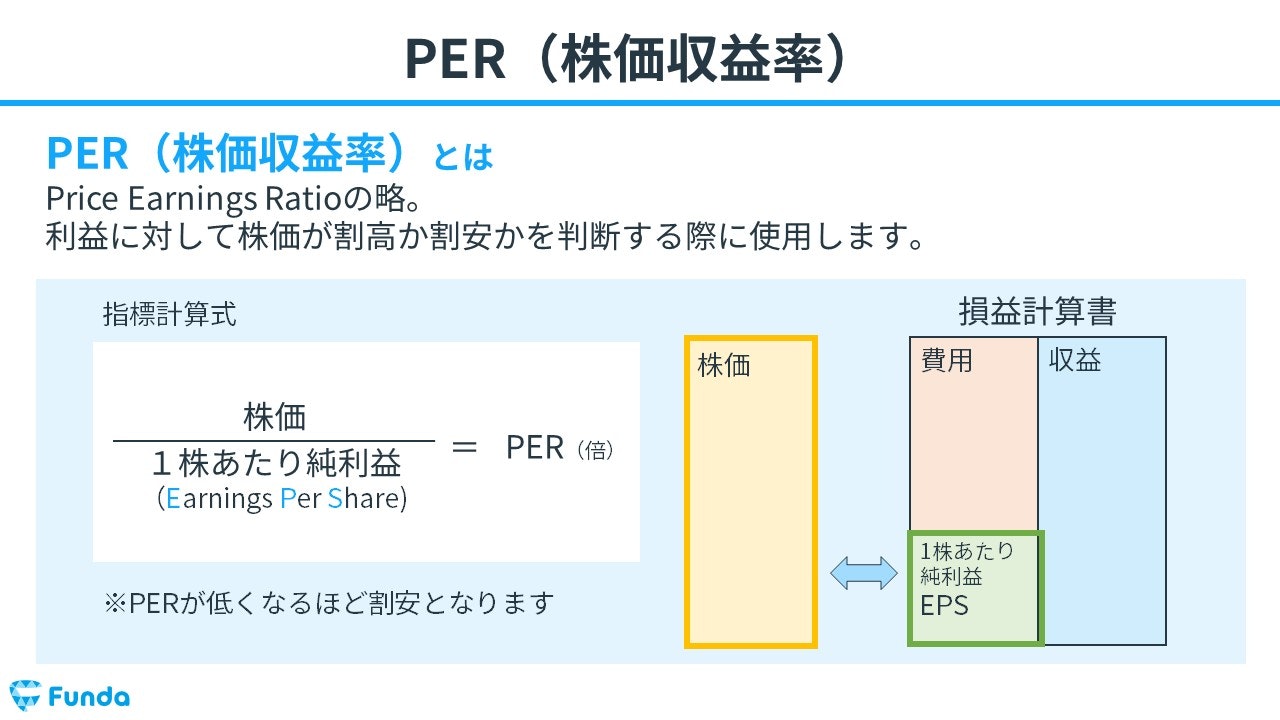

PER(株価収益率)とは?

PERとは、「Price Earnings Ratio」の略で、企業が稼ぐ利益に対して株価が割高か割安かを判断する際に用いる株式指標です。

基本的には、PERが低いほど、株価が割安であると評価されます。

株価収益率と表現されることもありますが、意味は同義です。

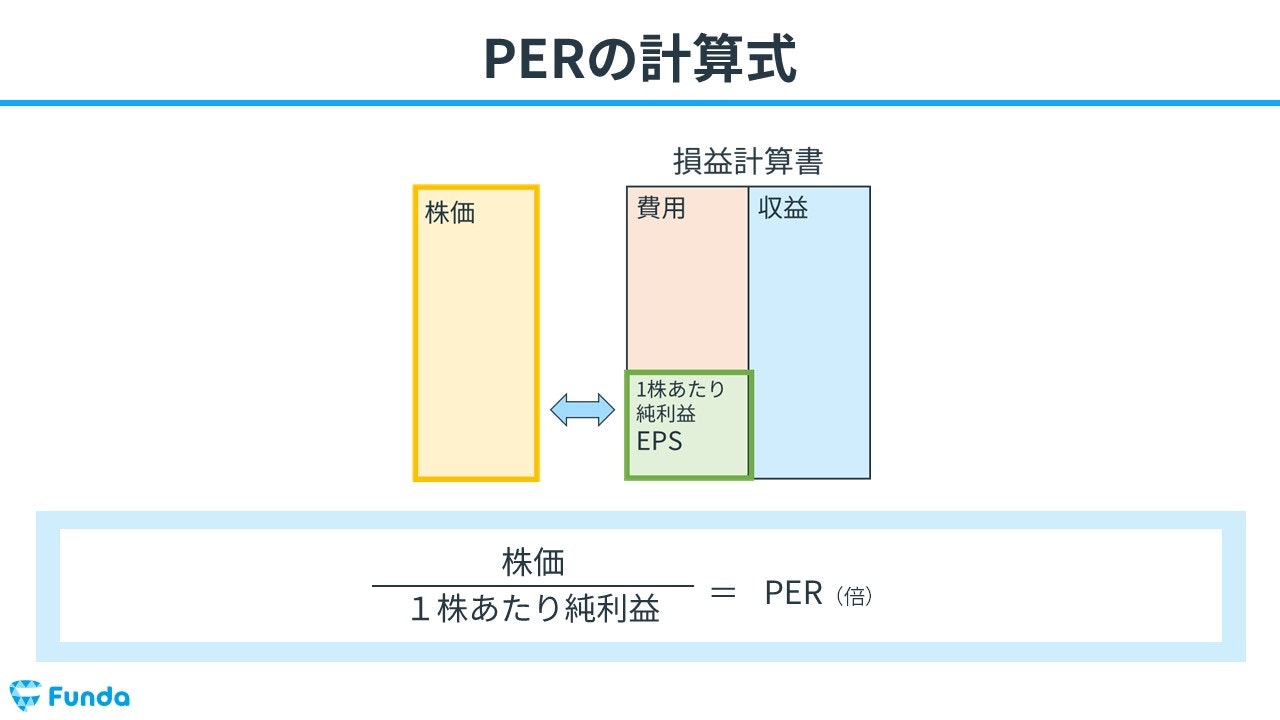

PERの計算式

PERは、下記の計算式で算出します。

- 株価÷EPS(1株あたり純利益)=PER(倍)

株価と1株あたりの純利益を比較することで、投資の回収期間を見ています。

例えば、EPS100円に対して株価が1,000円の場合、

- 株価1,000円÷100円=PER10倍

となります。つまり、10年株式を持っていれば投資額の1,000円を回収できる計算です。

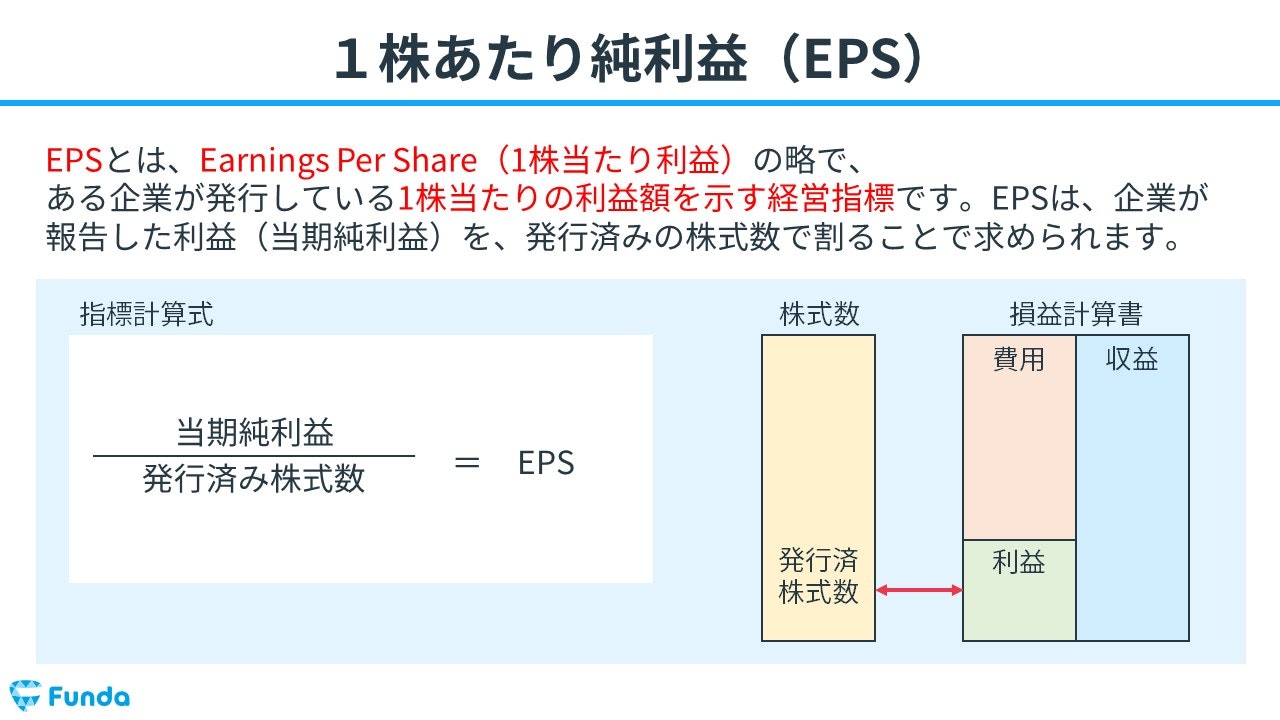

EPSとは

EPSとは、「Earnings Per Share」の略で、PERの算出や株主目線での成長性分析などに使う株式指標です。

EPSは、下記の計算式で算出します。

- 純利益÷発行株式数=EPS(円)

純利益を発行済株式数で割って計算することで、1株あたりの純利益を算出します。

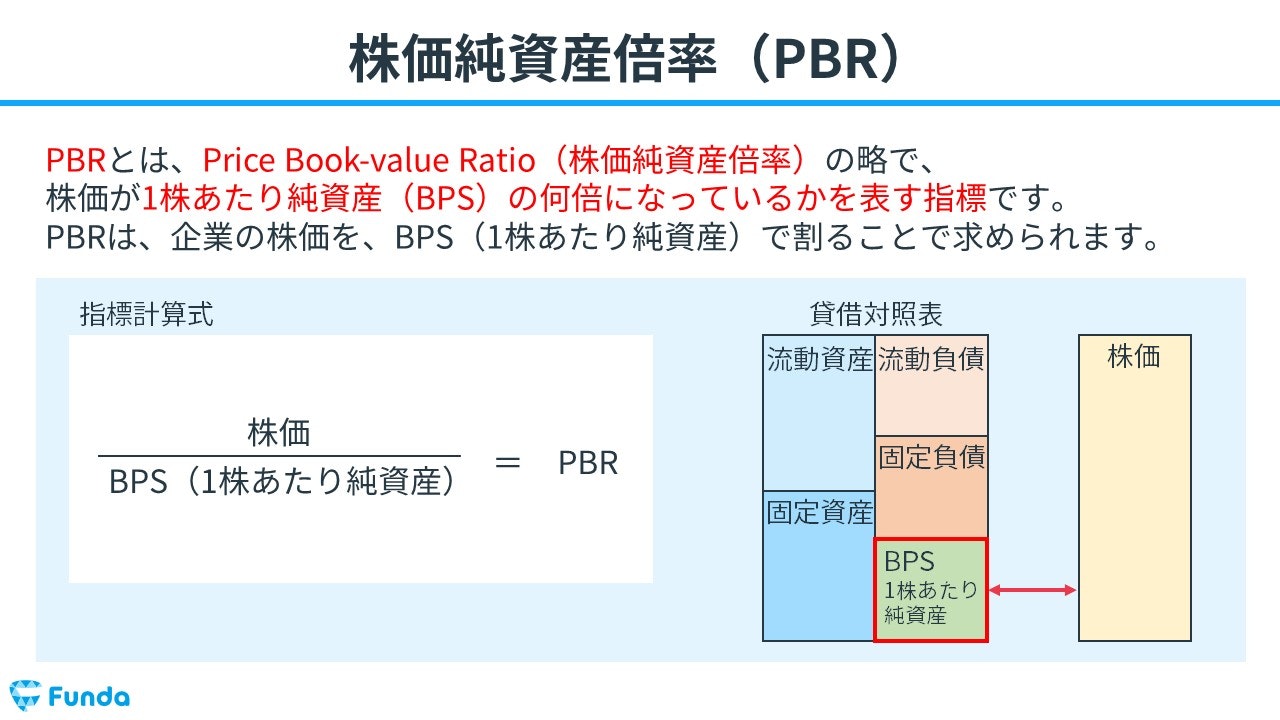

PBRとの違い

PERと似た指標にPBRという指標があります。

PBRとは、「Price Book-value Ratio(株価純資産倍率)」の略で、株価が1株あたり純資産(BPS)の何倍になっているかを表す指標です。

一般的にPBRは、1.0以下の場合は割安、1.0~1.5程度であれば適正、1.5以上であれば割高とされます。

PERとPBRは株価が割安か割高かを判断する指標という点で共通していますが、PERは企業の収益性や成長性に着目しているのに対して、PBRは企業の資産価値に着目しているという違いがあります。

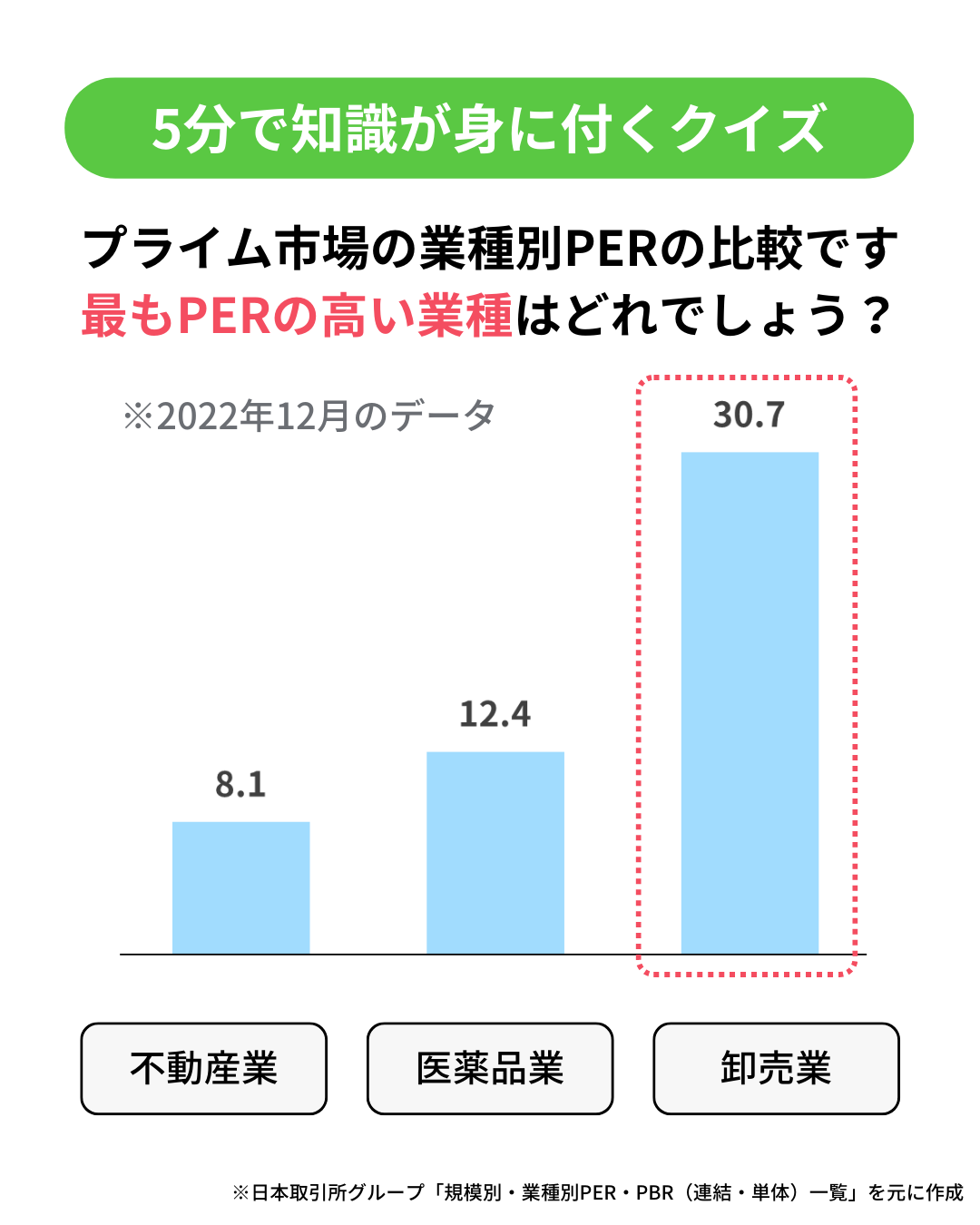

PERの会計クイズ

以上を踏まえて問題です。

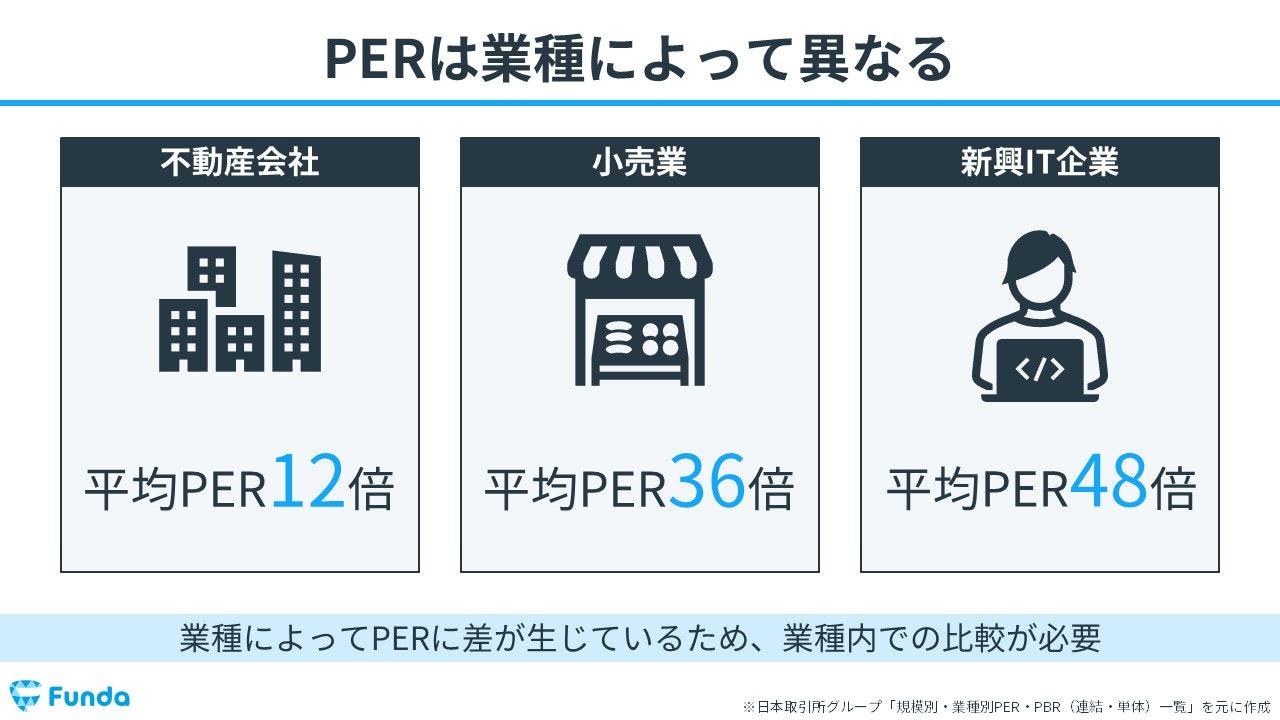

PERは業種ごとに平均値が大きく異なります。

下記の3つの業種のうち、最もPERの高い業種はどれでしょうか?

タップで回答を見ることができます

不動産業

医薬品業

卸売業

それでは正解の発表です。

正解は②医薬品業でした。

医薬品は、安定的に投資家からの人気も高く、PERの平均値が高いことで有名な業種です。

3つの業種を並べてもわかる通り、業種ごとにPERの平均値が大きく異なります。

業種が異なればビジネスモデルや景気に対する弾力性は大きく異なり、その結果、投資家が期待する利益水準や成長性も変わってくるからです。

PERの目安とは?

それでは、ここからはPERの基本的な考え方と目安について解説していきます。

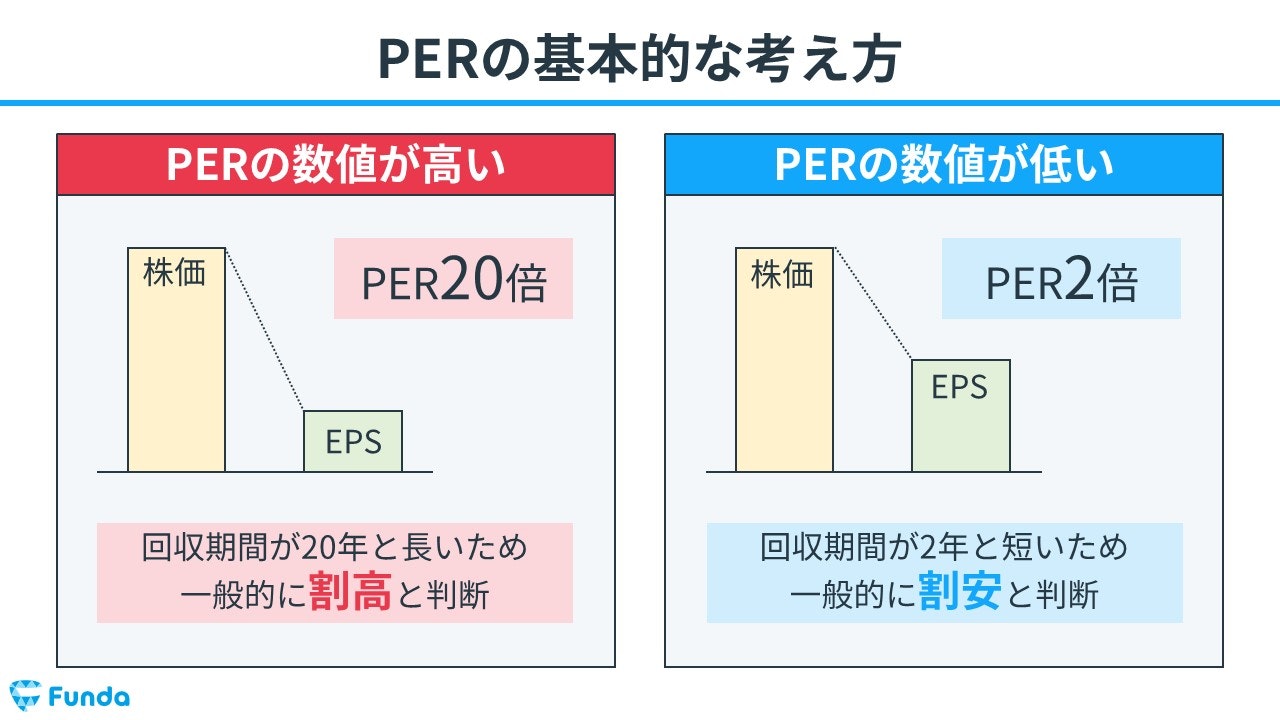

PERの基本的な考え方

PERの考え方はシンプルで、PERの数値が低ければ低いほど、株価が割安であると判断できます。

しかし、PERの高低のみを見て終わるのではなく、後述する同業界比較や時系列比較、使う際の注意点などを踏まえて見ることで、より深い示唆を得ることができます。

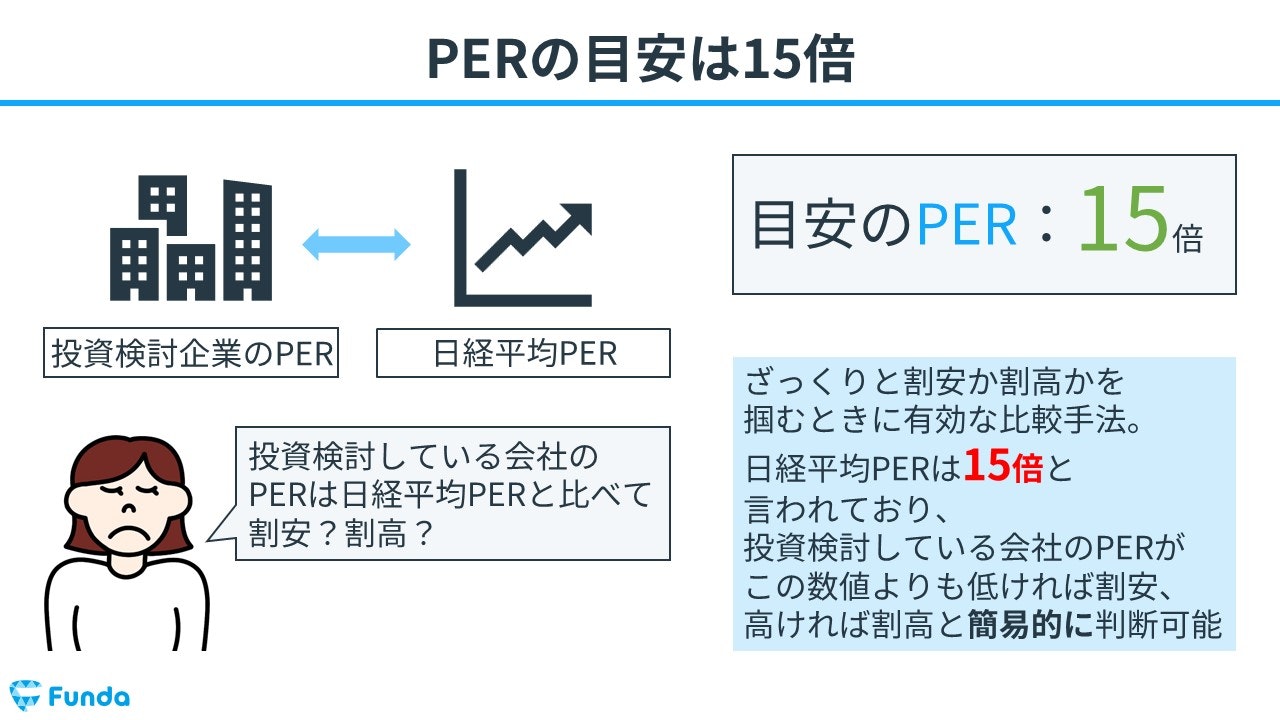

PERの目安は15倍

それでは、PERはどの程度の水準が望ましいのでしょうか?

参考の1つとして、日経平均株価のPERが15倍と言われており、投資検討している会社のPERが15倍よりも低ければ割安、高ければ割高と簡易的に判断できます。

もちろん業種や業界によってPERの平均値が異なるため、参考の1つとして15倍という数値を覚えておくぐらいが望ましいでしょう。

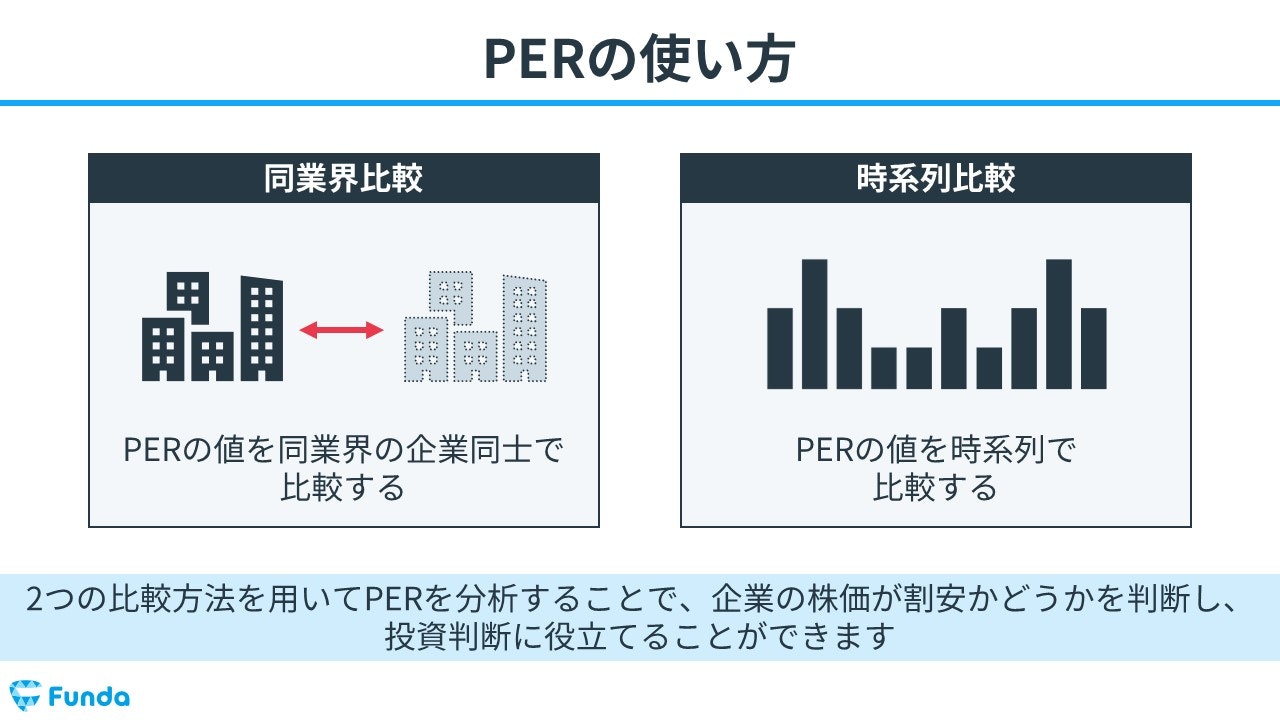

PER(株価収益率)の使い方とは?

PERは、株価が割安か割高かを見ることができる指標です。

しかし、計算式に当てはめて株式指標を算出するだけでは、その数値が良いのか、悪いのかを判断することができません。

そのため、PERを使って分析する際は比較する必要があります。

PERを使う際は

- 同業界比較

- 時系列比較

の主に2つの比較をします。

同業界比較

基本的に同業界の企業は事業内容やビジネスモデルが似ている場合が多くあり、数値に差がないことが多いです。

PERは業界によって平均値が異なるため、業界内での比較が必要になります。

一般的に、PERは今後高い成長が期待される業界ほど数値が高く、業績見通しが悪い不確実な業界ほど数値が低くなります。

したがって、日経平均株価のPERだけでなく同業界比較まで深堀することで、より正確に株価が割安かどうかを判断することができます。

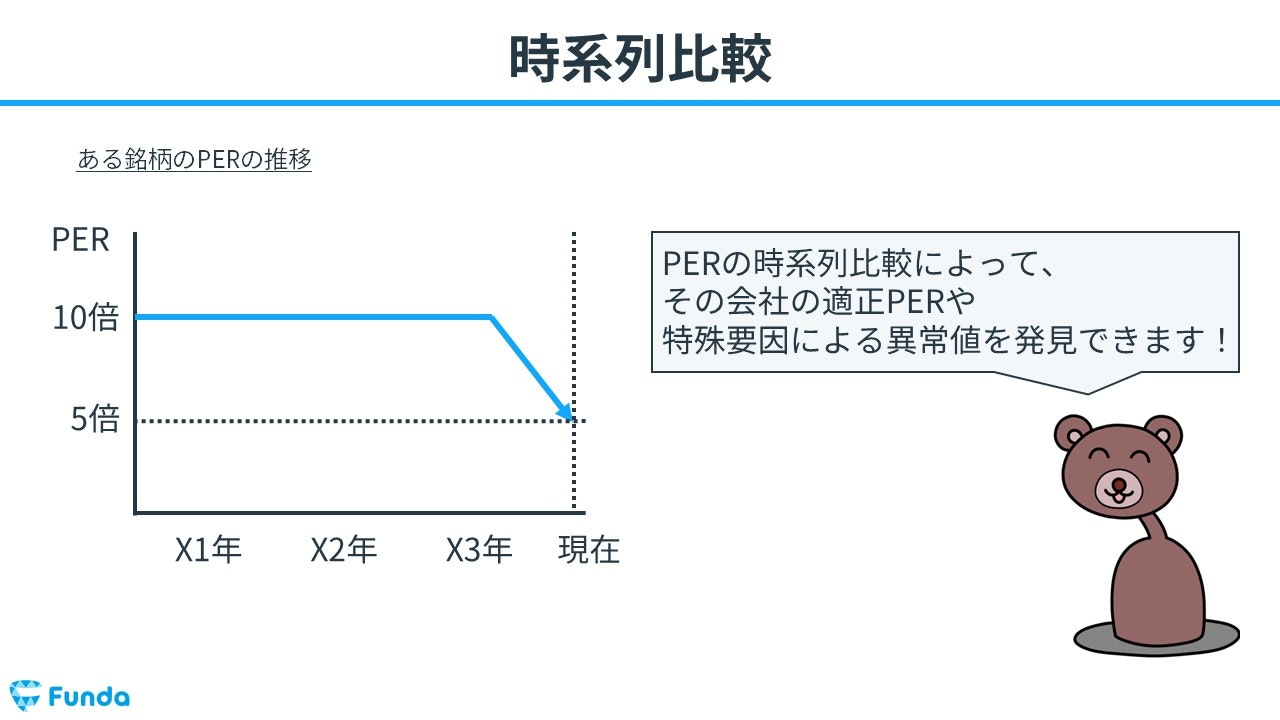

時系列比較

基本的に企業の事業内容が大きく変わることは多くありません。

そのため、過去と今のPERを比較することで、その会社の適正PERや特殊要因による異常値を発見することができます。

PERが低くなった場合は「なぜ低くなったのか?致命的な不祥事はないか?」などを考えることで、株価が割安か割高かを見分けることができます。

PER(株価収益率)を使う際の注意点

PERを使う際の注意点は主に3つあります。

- PERの計算に使う利益

- 特別損益の影響

- 指標が機能しないパターン

順にみていきましょう。

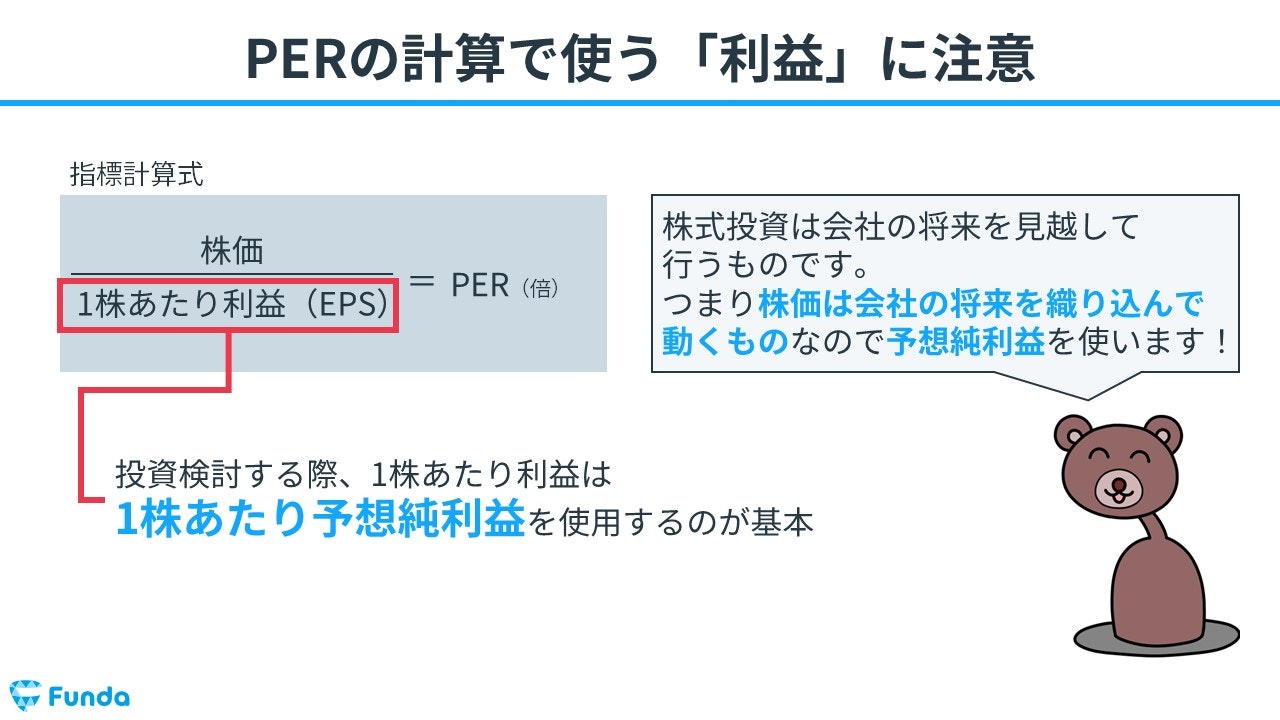

PERの計算には予想の純利益を使う

株式投資は会社の将来を見越して行うものです。

そのため、投資検討する際は、1株あたり純利益は1株あたり予想純利益を使うのが基本となります。

株価を1株あたり予想純利益で割ることで予想PERを求めることができ、株価が割安か割高かをより正確に判断することができます。

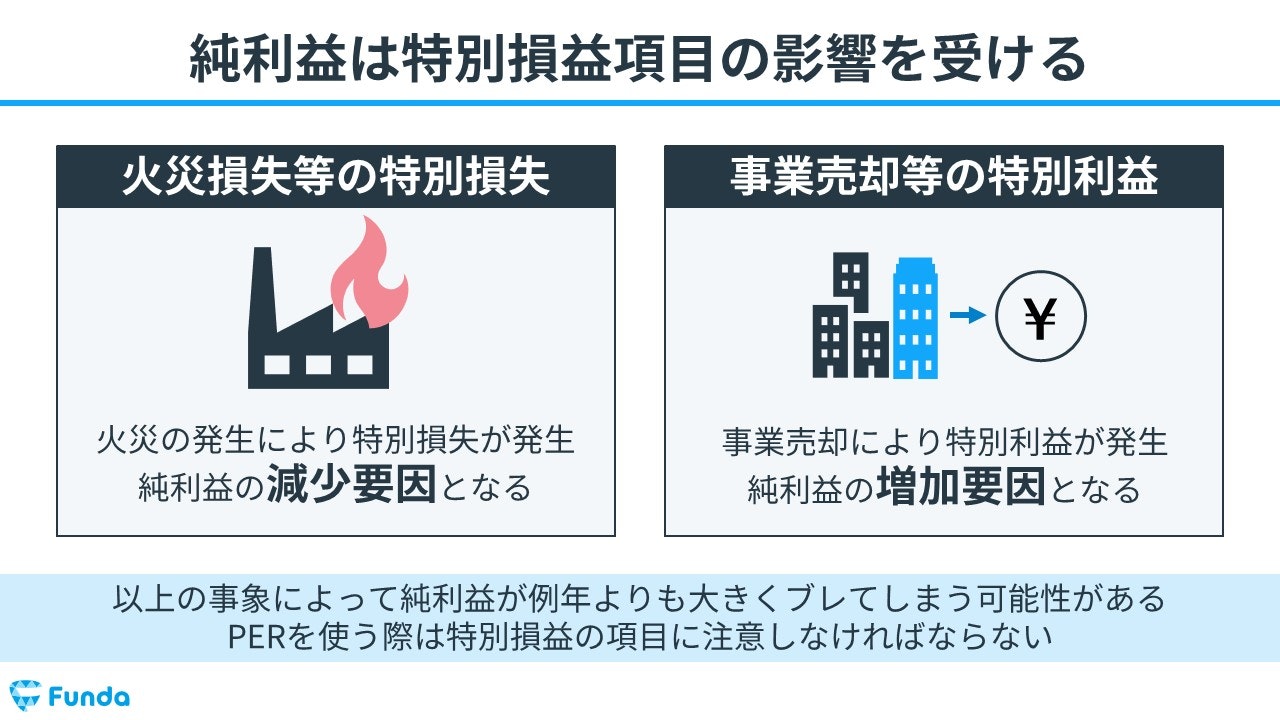

PERは特別損益の影響を受ける

PERの計算で使う純利益は特別損益の影響を受けます。

特別損益とは、頻繁には発生しない特別な事象によって発生した損失・利益のことをいいます。

たとえば、火災の発生による損失や事業売却での利益などが当てはまります。

上記のような事象があった場合、純利益が例年よりも大きくブレる可能性があります。

したがって、PERを使う際は、特別損益の項目に注意する必要があります。

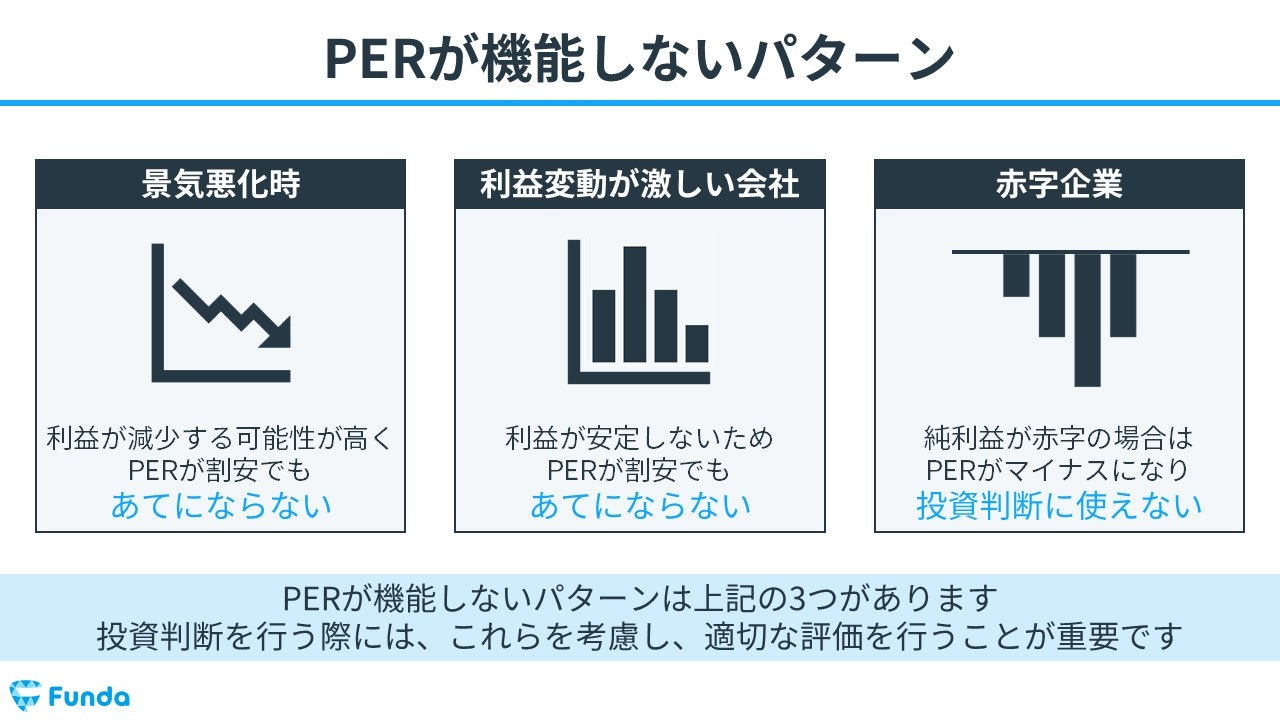

PERが機能しないパターン

PERを使う際に数値が意味をなさない場面があります。

PERが機能しないパターンは主に以下の3つです。

- 景気悪化時

- 利益変動が激しい会社

- 赤字の会社

景気悪化時

1つ目は景気悪化時です。

景気が悪化すると利益が減少する可能性が高くなります。そのため、PERが割安でも将来の利益を見通すことができず、PERの数値を信用することができません。

利益変動が激しい会社

2つ目は利益変動が激しい会社です。

利益が安定しない会社は年によって利益にブレが発生するため、PERが割安でも次の年もPERが割安であるかどうかは分かりません。

景気悪化時と同様、将来の利益を見通すことができないため、PERの数値が機能しません。

赤字企業

3つ目は赤字の企業です。

赤字の企業の場合、1株あたり純利益がマイナスとなってしまうため、PERの数値がマイナスになってしまいます。

そのため、赤字の企業にはPERを使って投資判断をすることができません。

赤字の企業を分析する際はPERではなく、他の株式指標を使って投資判断しましょう。

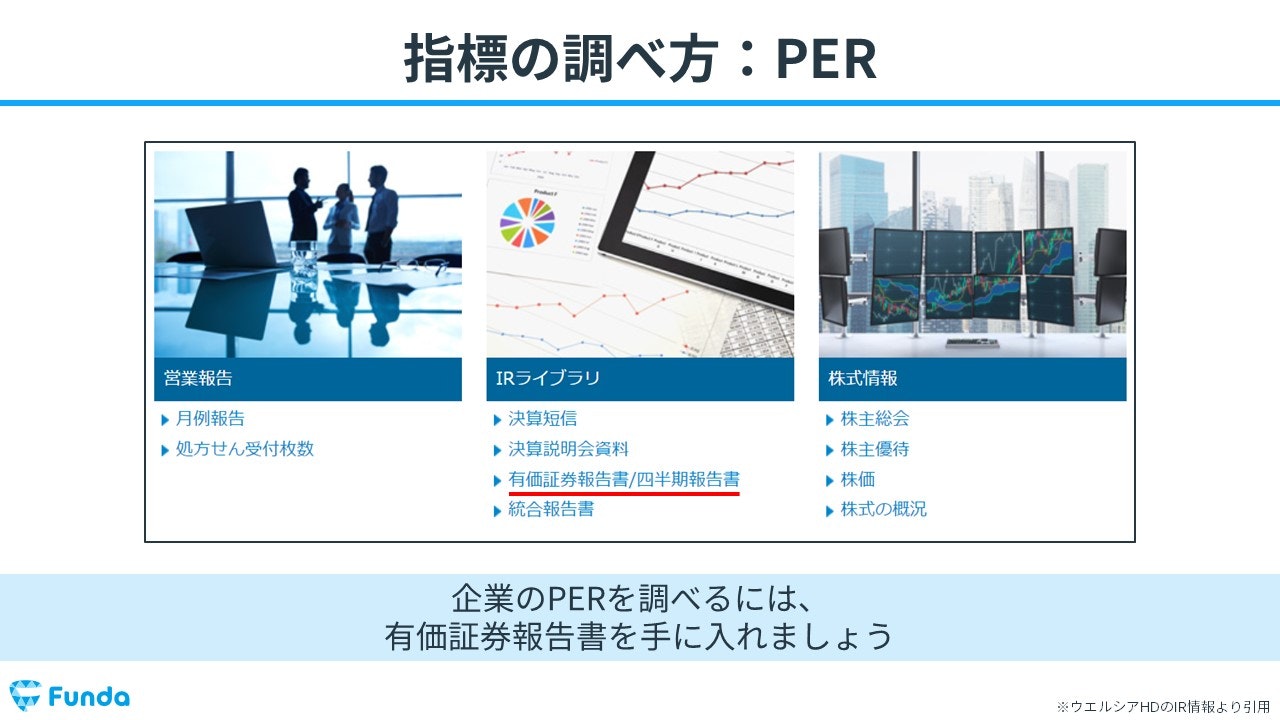

PER(株価収益率)の調べ方とは?

それでは実際の指標の調べ方です。

今回は有価証券報告書と決算短信を使ってPERの計算に必要となる数値を取りに行きます。

有価証券報告書からPERを確認する

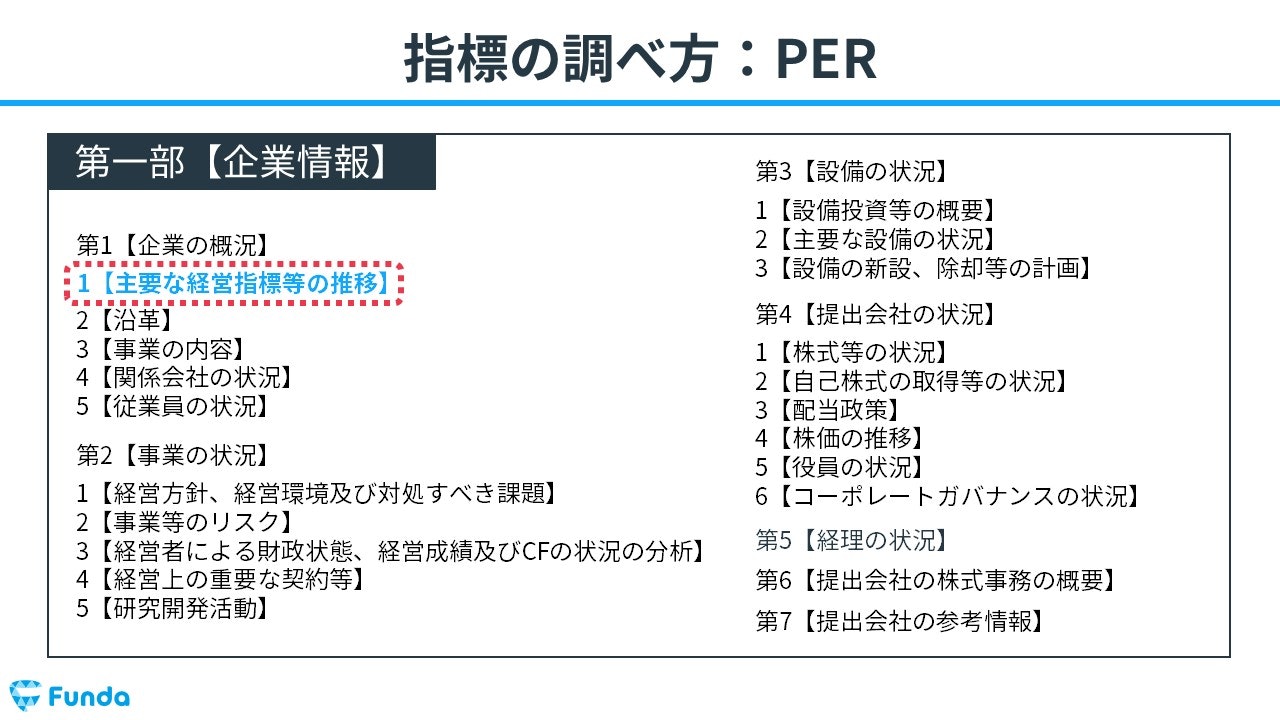

まず、有価証券報告書を使ってPERの数値を確認する手順を解説します。

はじめに、企業のIRページから有価証券報告書を入手します。

有価証券報告書を開いたら、第一部【企業情報】の中の、「1【主要な経営指標等の推移】」を開きます。

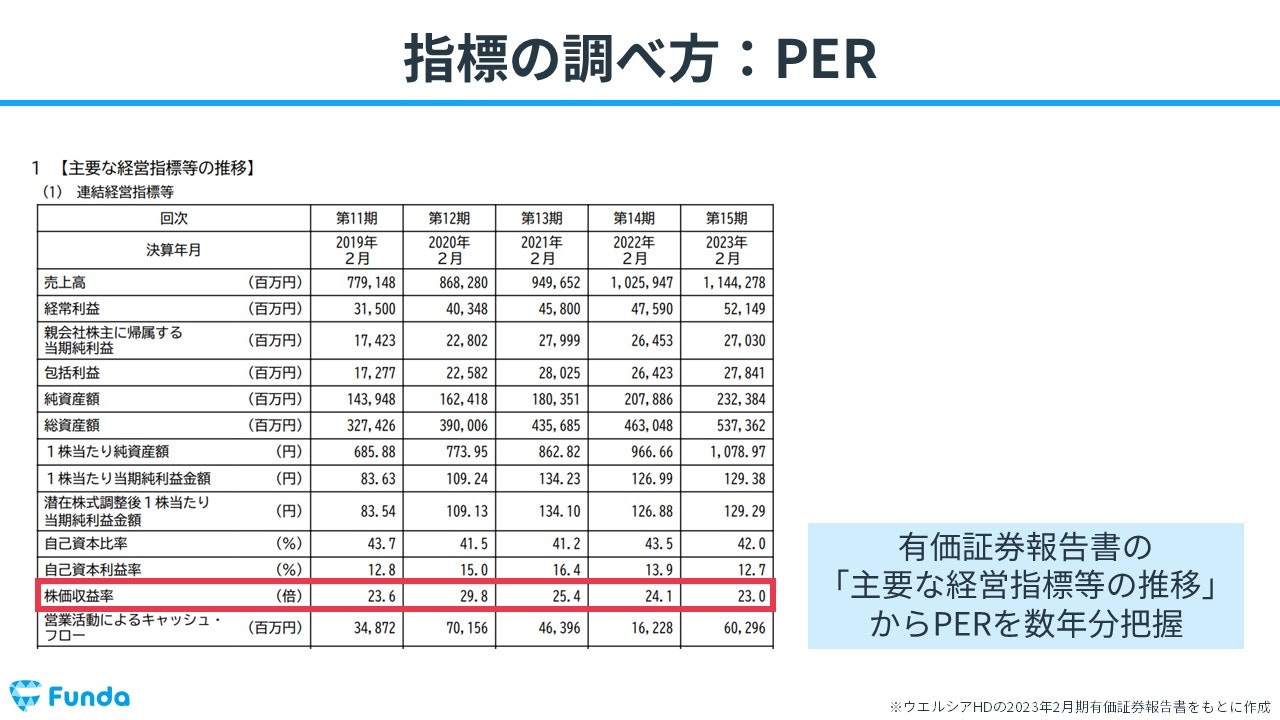

有価証券報告書の【主要な経営指標等の推移】からPER(株価収益率)のデータを数年分把握することができます。

決算短信から予想PERを計算する

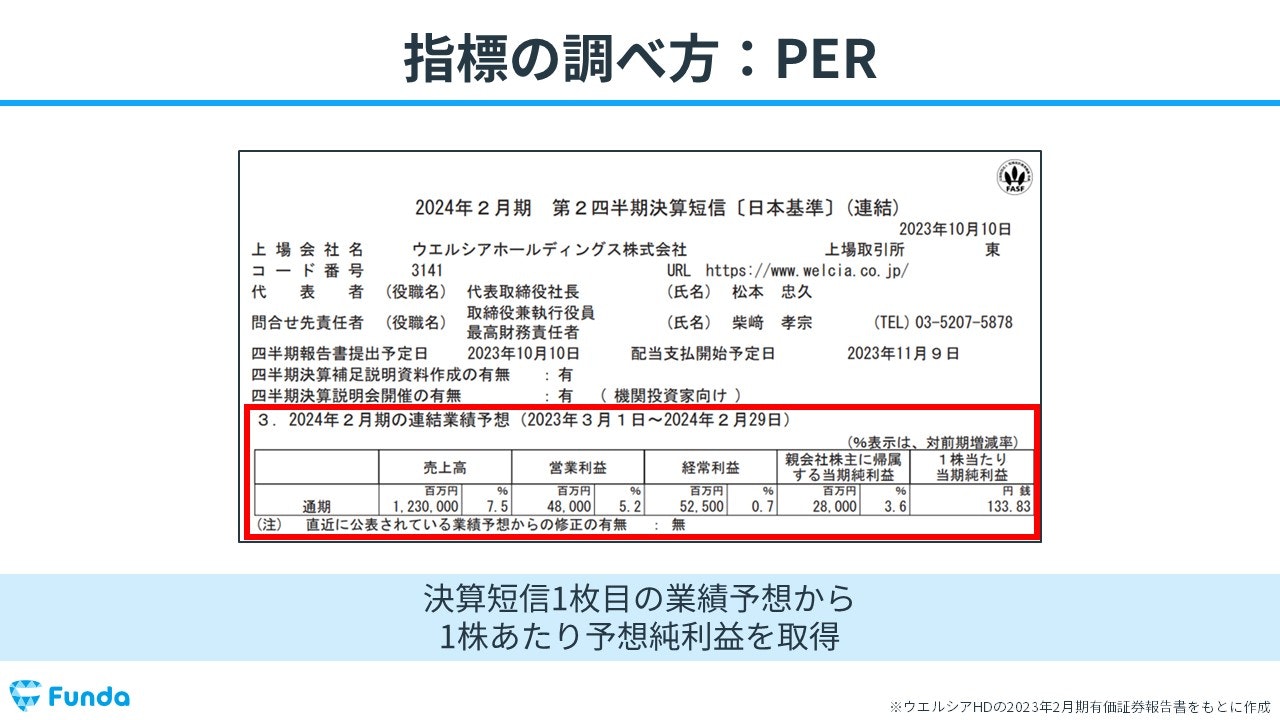

次に、決算短信から予想PERを計算する手順を解説します。

まずは、企業のIRページから決算短信を手に入れましょう。

決算短信の業績予想から、1株あたり予想純利益を取得します。

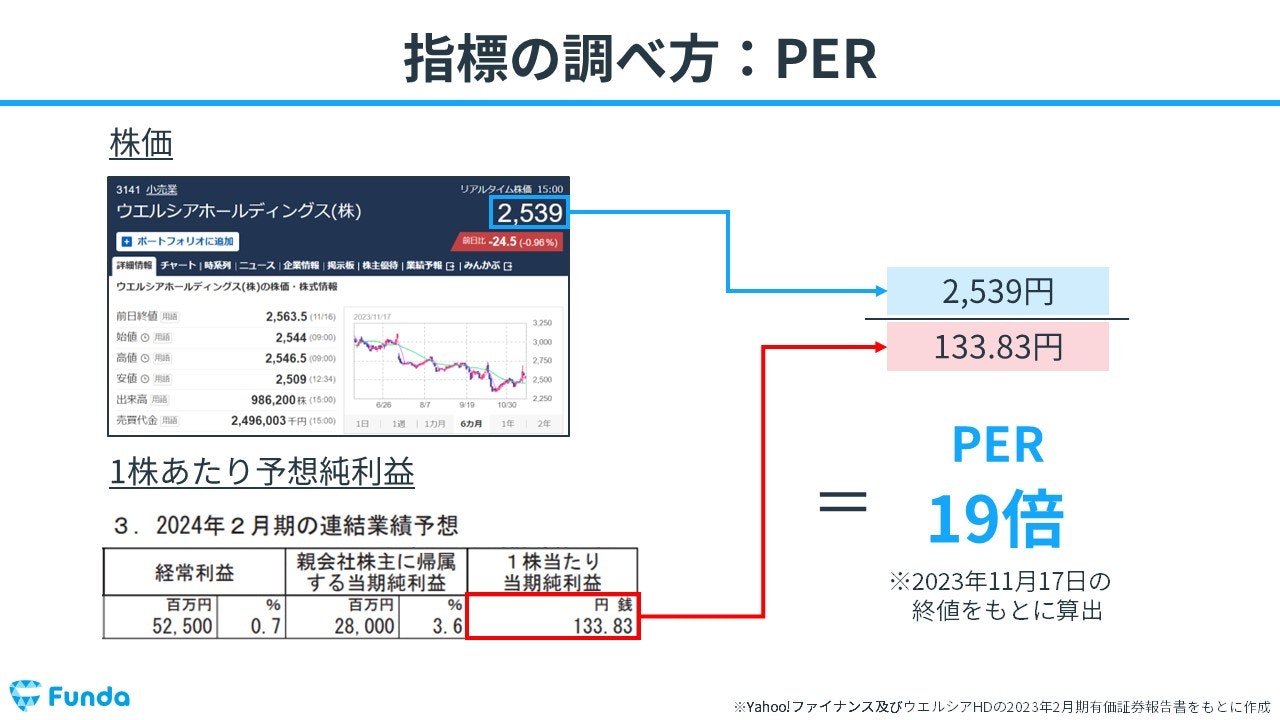

また、Yahoo!ファイナンス等の株価を把握できるサイトや証券会社のアプリなどで株価を取得します。

最後に、PERを計算します。

Yahoo!ファイナンスで取得した株価を決算短信で取得した1株あたり予想純利益で割ることで、PERの数値を算出することができます。

PERのまとめ

以上、PERの解説でした。

最後まで読んでいただきありがとうございます。

PERは、企業が稼ぐ利益に対して株価が割高か割安かを判断する際に用いる株式指標で、基本的には、PERが低いほど、株価が割安であると評価されます。ただし、PERが機能しないパターンもあるため、その点は注意しましょう。

ぜひPERを実際の企業分析に活用してみてください!

企業分析を1からしっかり学びたい方は、企業の経営成績の読み方がわかる下記の記事がおすすめです。

関連記事

損益計算書とは?決算書の読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/profit-and-loss-statement