手元流動性比率とは?計算式や目安をわかりやすく解説

#

会計2024.5.21

手元流動性比率とは?

手元流動性比率とは、企業の短期的な支払能力を分析する際に用いる指標です。手元の現金預金と1か月分の売上の比率を見ることで、売上がゼロになった場合に何か月営業を続けられるかが分かります。

また、手元の資金から運転資金を把握することもできます。

.png)

この記事では手元流動性比率の意味や計算式、目安などについて図解を用いてわかりやすく解説します。

初心者にも理解しやすいように、実際の企業事例を用いて説明していますので、ぜひ最後まで読んでいただけますと幸いです。

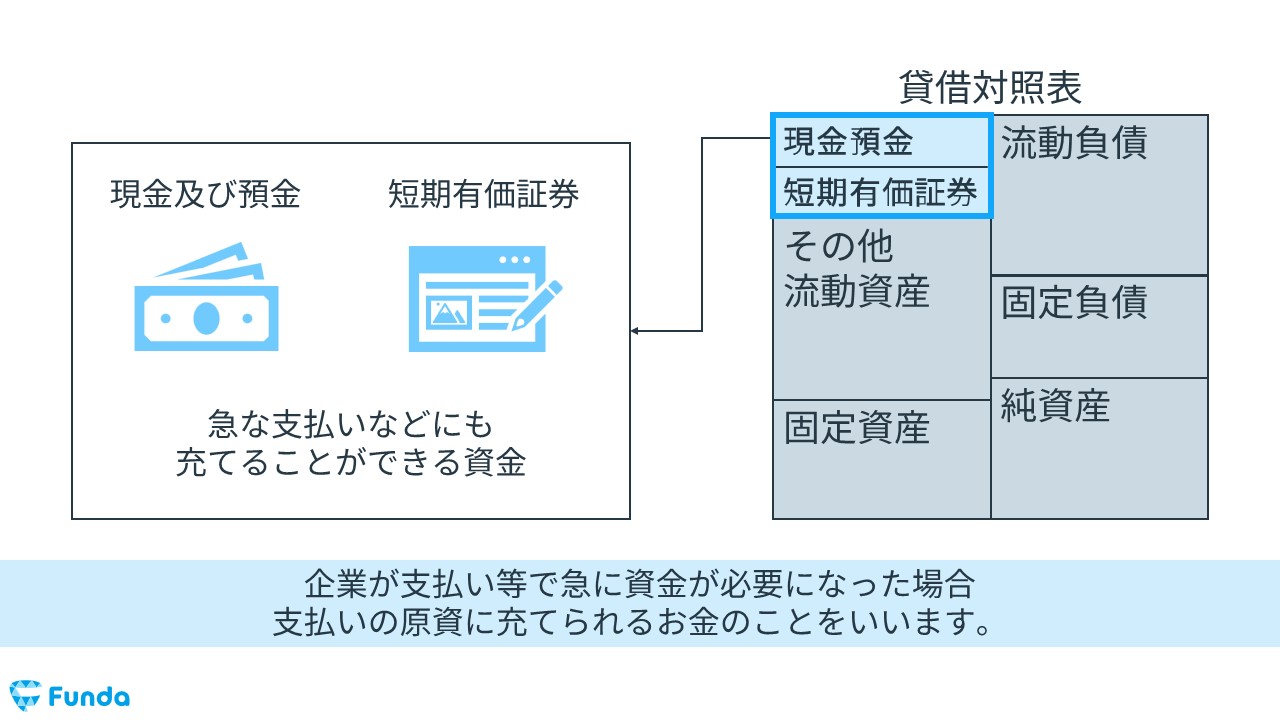

手元流動性とは

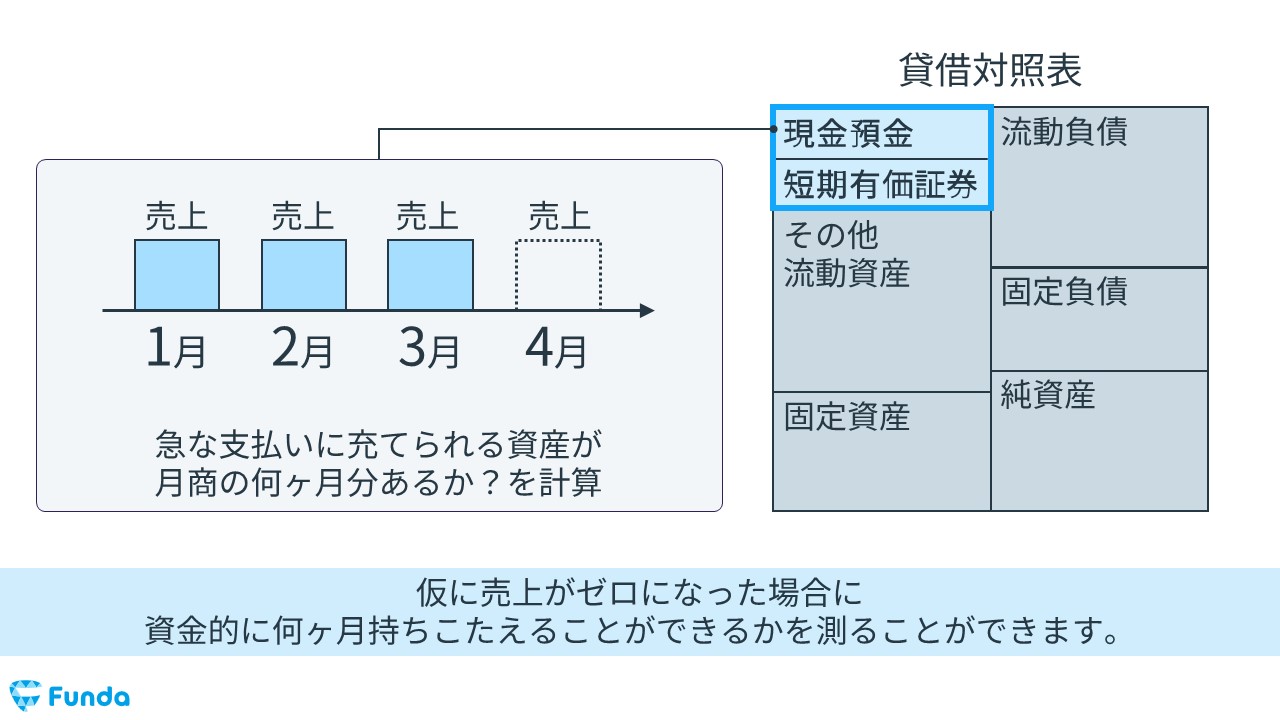

手元流動性とは、流動資産の中でも「急な支払いなどに充てることができる資金」のことをいいます。

手元流動性の項目には、次のようなものがあります。

- 現金

- 預金

- 短期の有価証券

売掛金や棚卸資産は、すぐには換金できないため、手元資金には含めません。

手元流動性は以下の計算式で算出します。

- 現金+預金+短期の有価証券

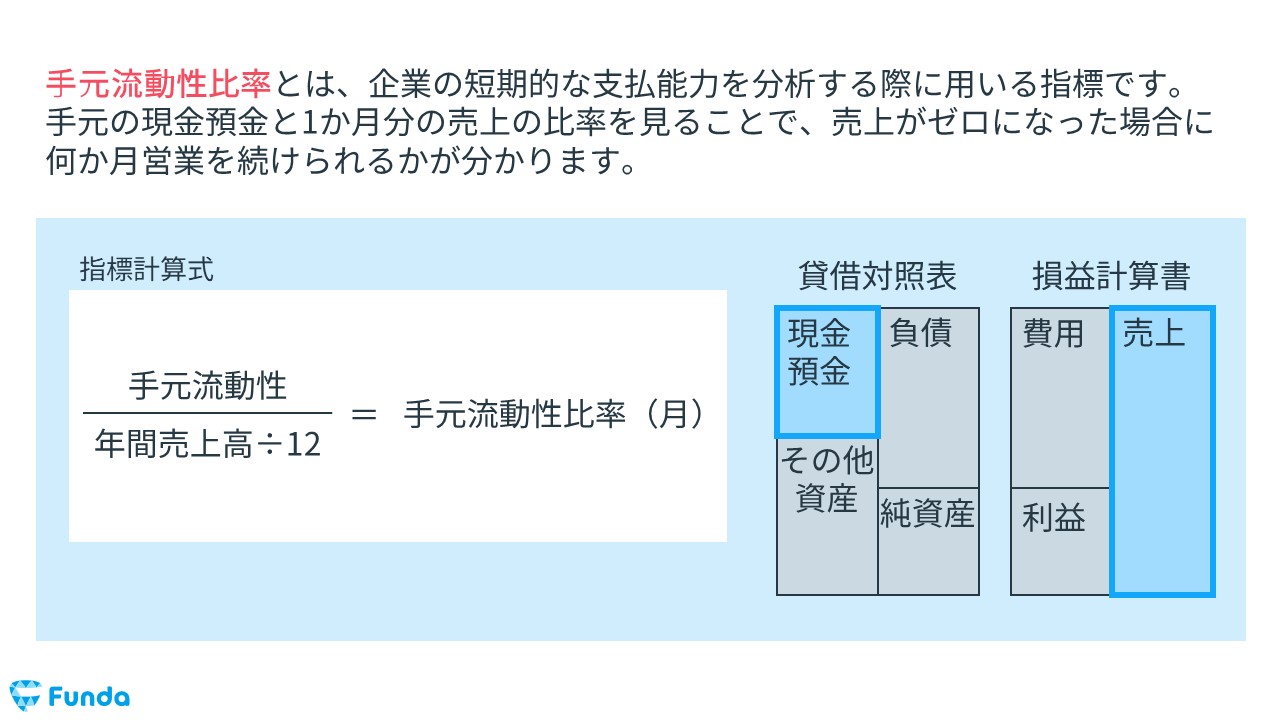

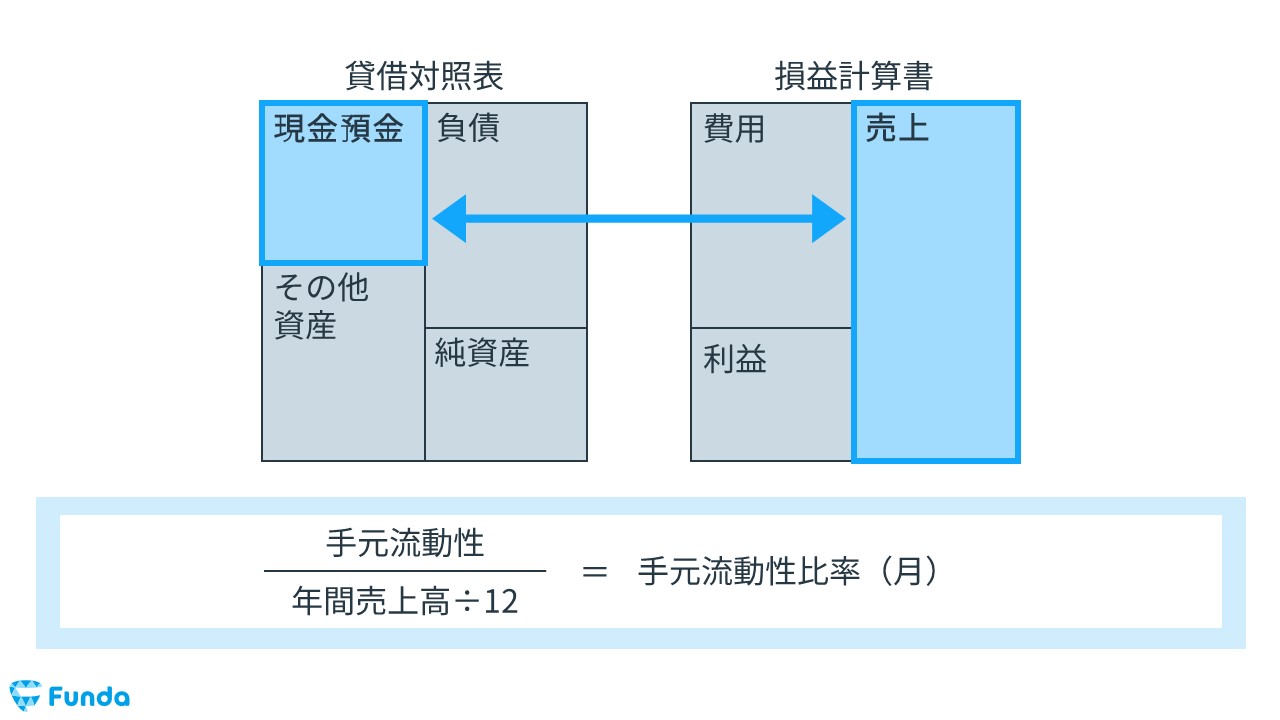

手元流動性比率の計算式

手元流動性比率は、下記の計算式で算出します。

- 手元流動性÷(年間売上高÷12か月)=手元流動性(月)

流動性の高い資産を売上と比較することで、短期的な支払い能力を測ります。

手元流動性比率からわかること

手元流動性比率の数値を計算することで、仮に売上がゼロになった場合に資金的に何か月持ちこたえることができるかが分かります。

これによって、企業の支払能力の余裕度や安全性などを把握することができます。

また、短期の安全性を測る指標に流動比率や当座比率などがありますが、手元流動性比率は流動資産から棚卸資産と売上債権を除いた資産で計算するため、より厳密に企業の安全性を測りたい場合は手元流動性比率を使います。

流動比率については、下記の記事で詳しく解説しています。

関連記事

流動比率とは?計算式や目安、当座比率との違いをわかりやすく解説

navi.funda.jp/article/current-ratio

また、当座比率については、下記の記事で詳しく解説しています。

関連記事

当座比率とは?計算式や目安、流動比率との違いをわかりやすく解説

navi.funda.jp/article/cash-current-lia

手元流動性比率の目安

手元流動性比率は、「月商の3か月分」がひとつの目安となります。

3か月分の運転資金を持っていれば、仮に売上高がゼロになったとしても、事業の立て直しに踏み切るための時間的な余裕を確保できるからです。

また、「大企業なら1か月分の手元資金があれば良い」という目安もあります。

この根拠は、大企業は信用力があるため借入がしやすく、資金調達にそこまで苦戦しないと考えられるためです。

手元流動性比率を見る際のポイント

手元流動性比率を見る際のポイントは主に3つあります。

- 資金の調達元を確認

- より厳密に見る際はCFも確認

- 指標が重要になる場合とならない場合がある

順を追って解説していきます。

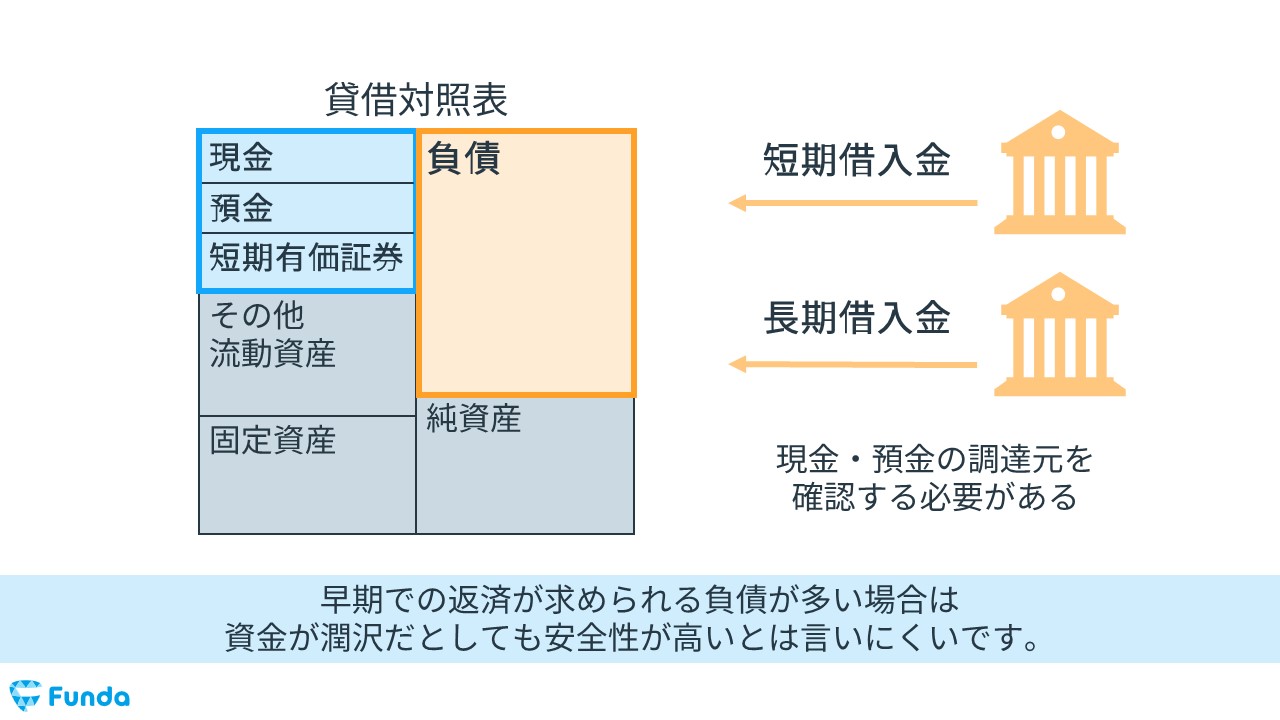

資金の調達元を確認

手元流動性比率で安全性を測るときは、資金の調達元を確認する必要があります。

なぜなら、いくら多額の資金を持っていたとしても、調達方法によっては、運転資金として使えない場合があるからです。

例えば、資金を借入金でまかなっている場合が該当します。

長期借入金であれば、返済期限が数年以上先に設定されるため、問題ありません。

しかし、短期借入金で返済期限が迫っている場合は、企業が持っている現金や預金を、借入金の返済に充てなければいけません。

現金や預金を借入金の返済に充ててしまうと、当然ながら手元の資金が減ります。

この状態で、万が一急な支払いが発生した場合、支払いができずに倒産する可能性が出てきます。

そのため、手元流動性比率を調べる際は、現金や預金をどのように調達してきたか、直近で借入金返済などが起きないかなどを、確認すると良いでしょう。

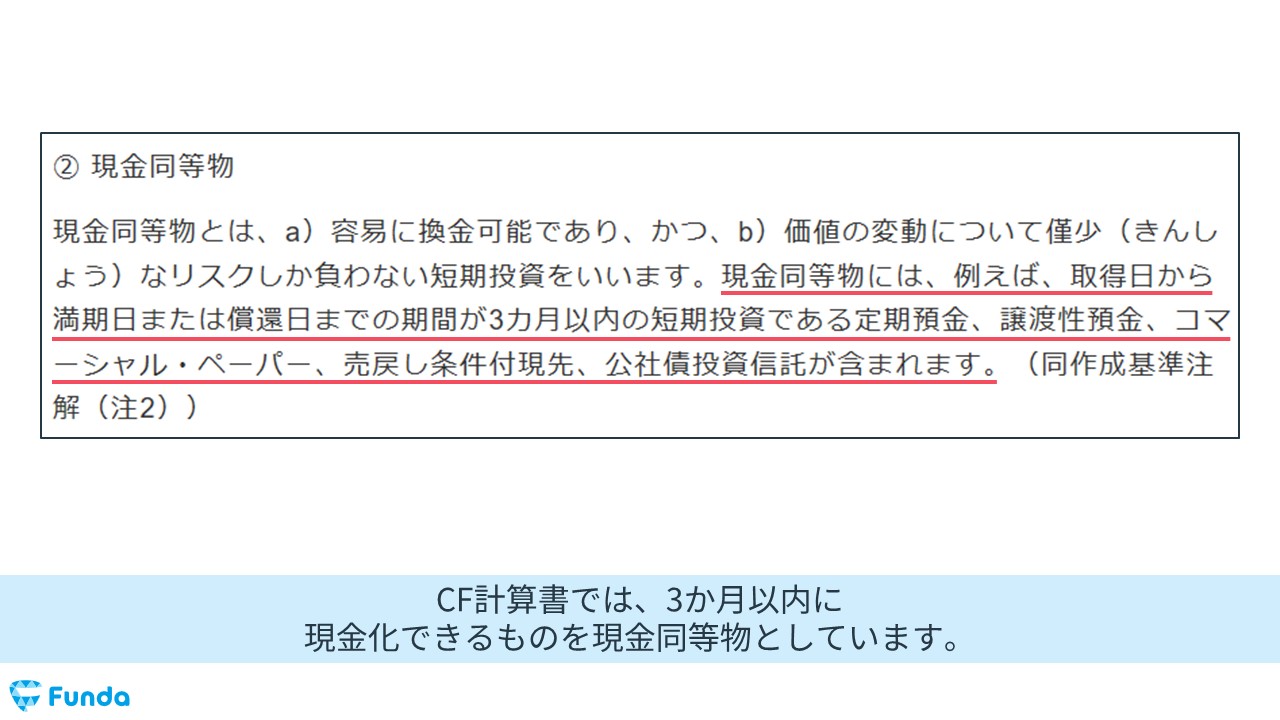

より厳密に安全性を見る際はCFも確認

より厳密に資金を把握したい場合は、キャッシュフロー計算書に載っている「現金同等物」を確認しましょう。

なぜキャッシュフロー計算書の「現金同等物」の方が、厳密に把握できるのでしょうか。

その理由は、貸借対照表とキャッシュフロー計算書では、現金の定義が異なるからです。

実は、貸借対照表に記載されている現金及び預金には、現金化に3か月以上かかる定期預金が含まれています。

これに対して、キャッシュフロー計算書に記載されている現金同等物は、3か月以内に現金化できる定期預金のみが含まれます。

つまり、貸借対照表に記載されている現金の方が、現金化までに時間がかかるかもしれないということです。

したがって、キャッシュフロー計算書の現金同等物を資金と考えた方が、「短期の支払い能力」として正しく実態を把握できます。

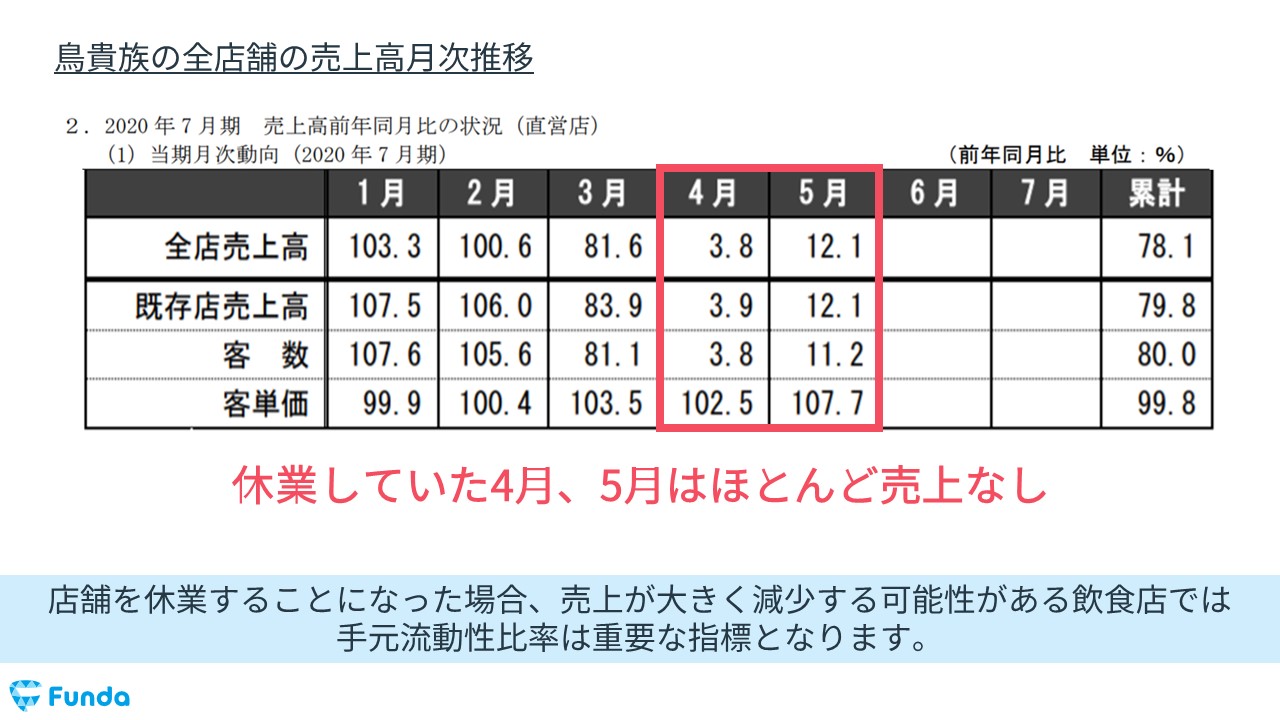

手元流動性比率を重要視する事例:飲食業

飲食店の場合、店舗が休業に追い込まれると、売上を獲得できません。

例えば、鳥貴族は2020年4月に、既存店売上高が前年同月比3.9%まで落ち込みました。原因は、新型コロナウイルス感染症の影響で店舗が休業したためです。

店舗が休業すれば、お客さんが入らないため、売上を獲得できません。そのため、毎月発生する店舗の賃料や人件費などは、企業が保有している資金を使って支払うことになります。

このような理由があるため、飲食店にとっては手元資金の確保がとても重要となります。

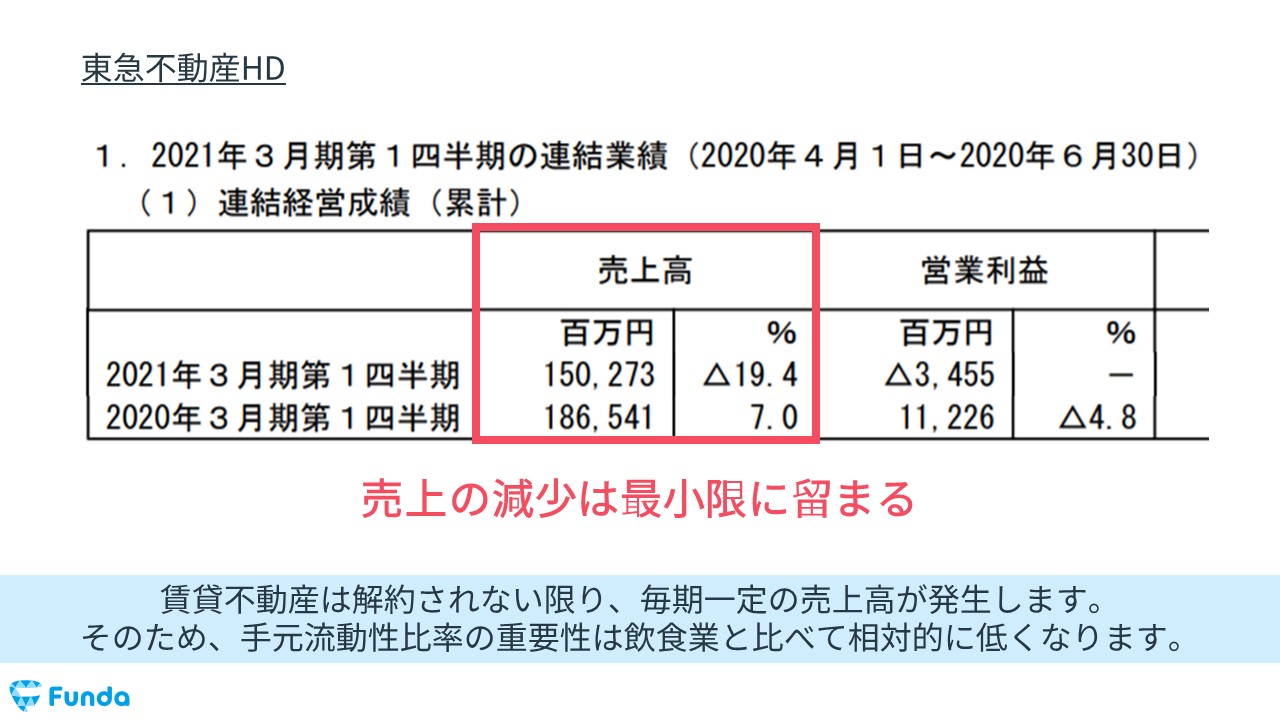

手元流動性比率があまり機能しない事例:不動産業

東急不動産ホールディングスなど、不動産業の場合をみていきましょう。同社のビジネスモデルは、不動産賃貸業です。

そのため、飲食店とは違い、売上が突然ゼロになる事態は起きにくい業種と言えます。

なぜなら、賃貸不動産は毎月の賃貸料が決まっているため、解約されない限りは、毎期一定の売上高を確保できるからです。

上記の理由から、手元資金の重要性は飲食業ほど高くはありません。

このように、手元資金は業種によって重要性が異なります。手元流動性比率を使って安全性を測る時は、分析している企業に「売上がゼロになる事態が起きるかどうか」を考えましょう。

手元流動性比率の調べ方とは?

最後に、手元流動性比率の調べ方を紹介します。

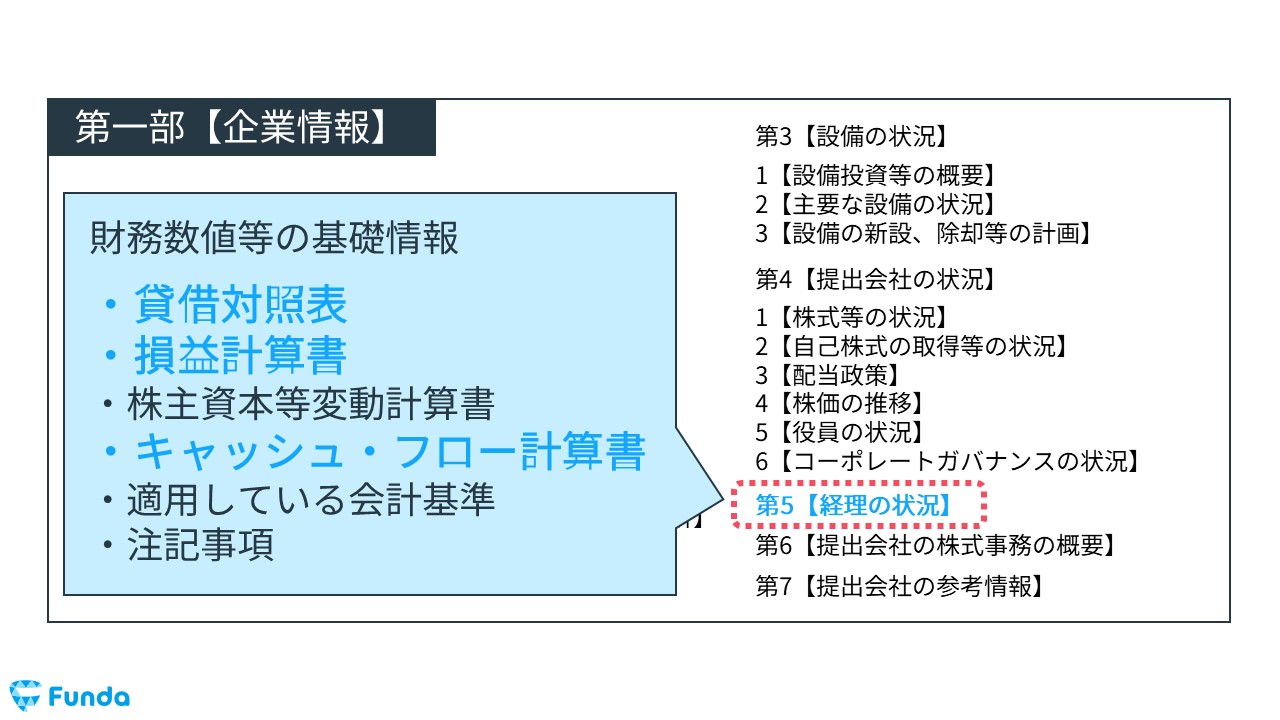

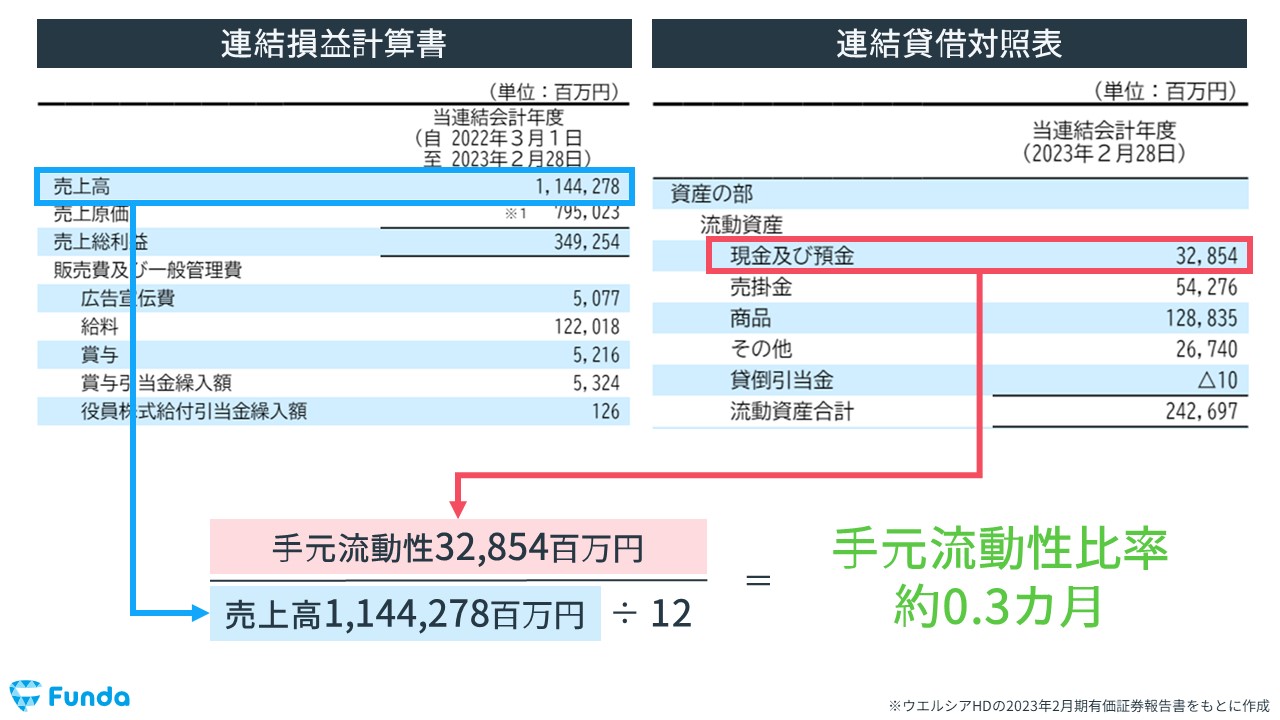

有価証券報告書から手元流動性比率を計算する

有価証券報告書の第一部【企業情報】の中にある、第5【経理の状況】を開いてください。

その中に貸借対照表が載っています。こちらから、「現金及び預金」の額を把握できます。

続いて、損益計算書から売上高の金額を取得しましょう。

売上高は、損益計算書の一番上に載っています。この数値を12で割れば、「月商」が計算できます。

これで、手元流動性の計算に必要な「手元資金」と「月商」を取得できました。あとは計算式に当てはめれば、手元流動性が算出できます。

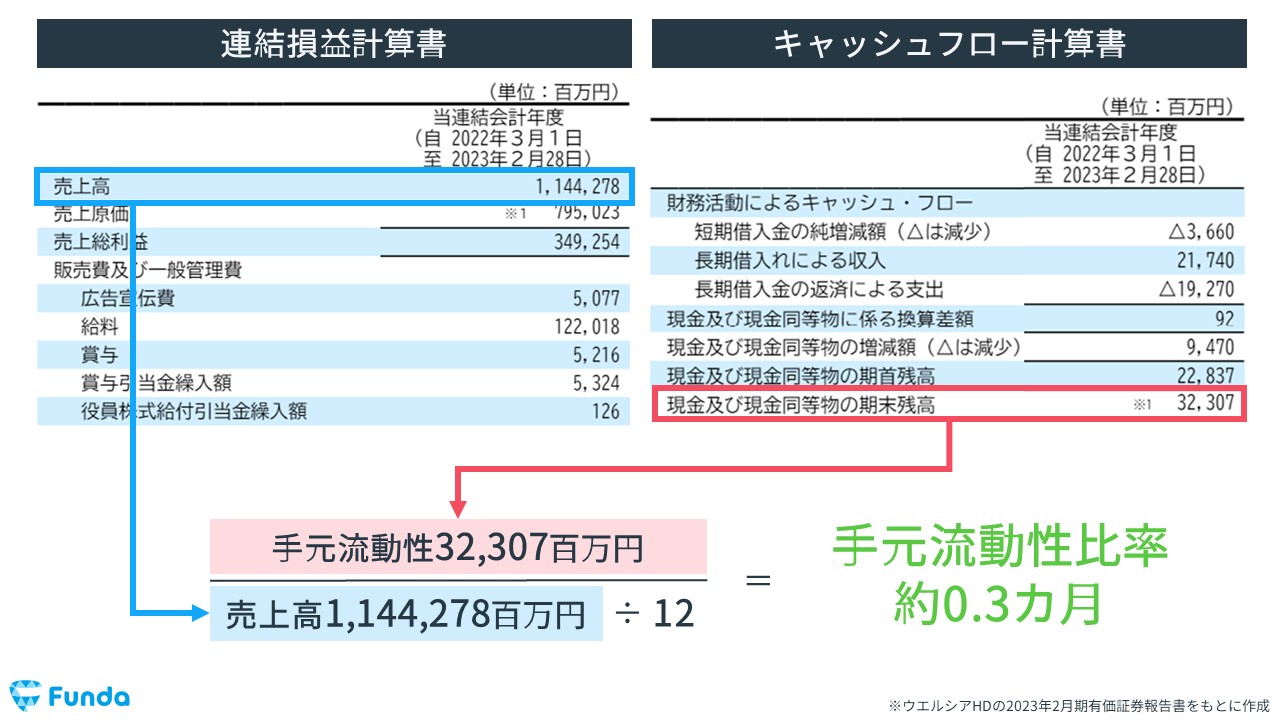

【補足】キャッシュ・フロー計算書から手元流動性比率を計算する

なお、厳密に手元資金を把握したい場合は、キャッシュ・フロー計算書を見ましょう。

キャッシュフロー計算書の下の部分に、「現金及び現金同等物の期末残高」という項目があるので、こちらから数値を取得してください。

貸借対照表よりも厳密な手元資金を把握することができます。

手元流動性のまとめ

以上、指標の解説でした。

手元流動性は、売上が大きく減ってしまうような危機的状況で、企業がどれだけの期間耐えられるのかを確認する指標です。

ぜひ安全性分析をする際に使ってみてください。

企業分析を1からしっかり学びたい方は、企業の経営成績の読み方がわかる下記の記事がおすすめです。

関連記事

損益計算書とは?決算書の読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/profit-and-loss-statement