総資産回転率とは?資産の効率性を示す指標をわかりやすく解説

#

会計2024.4.29

総資産回転率とは?

総資産回転率は、売上高を総資産で割ることで計算される指標です。総資産回転率が高いほど、企業は資産を効果的に使って収益を上げていることを示します。企業によっては、総資本回転率と表現される場合もありますが、意味は同様と考えて問題ありません。

企業のビジネスの特徴は、財務諸表にそのまま反映されます。

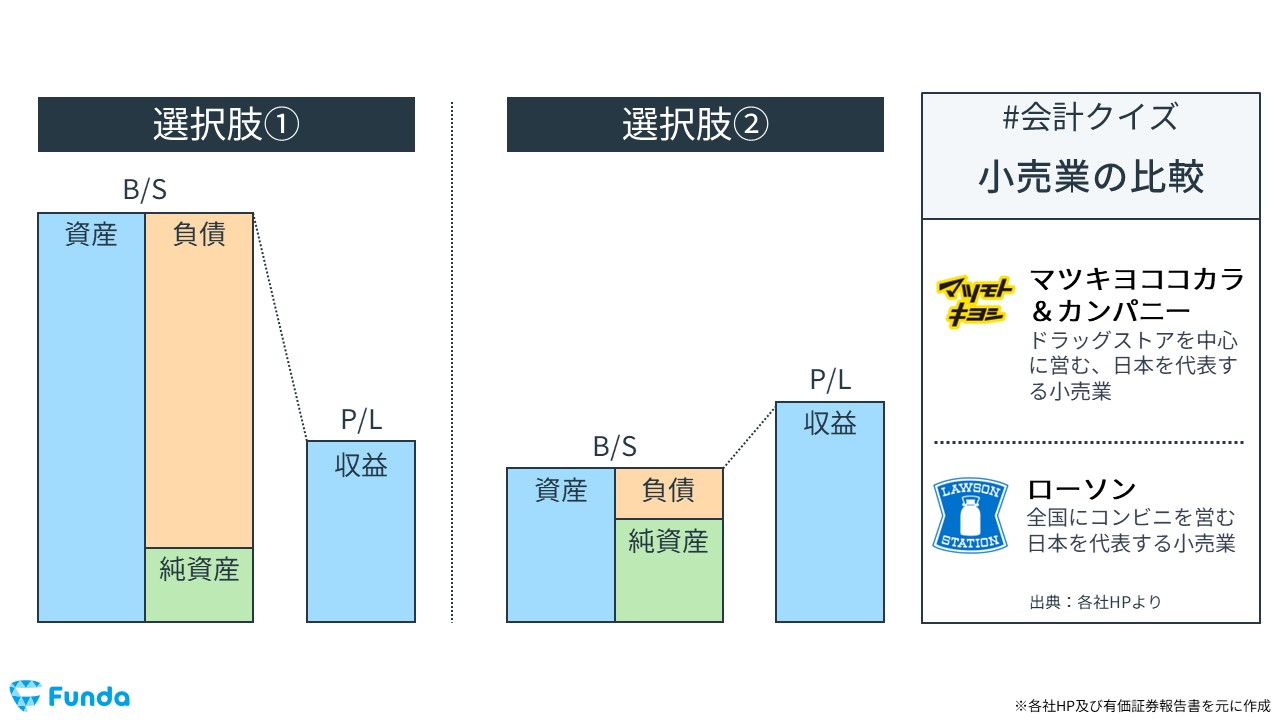

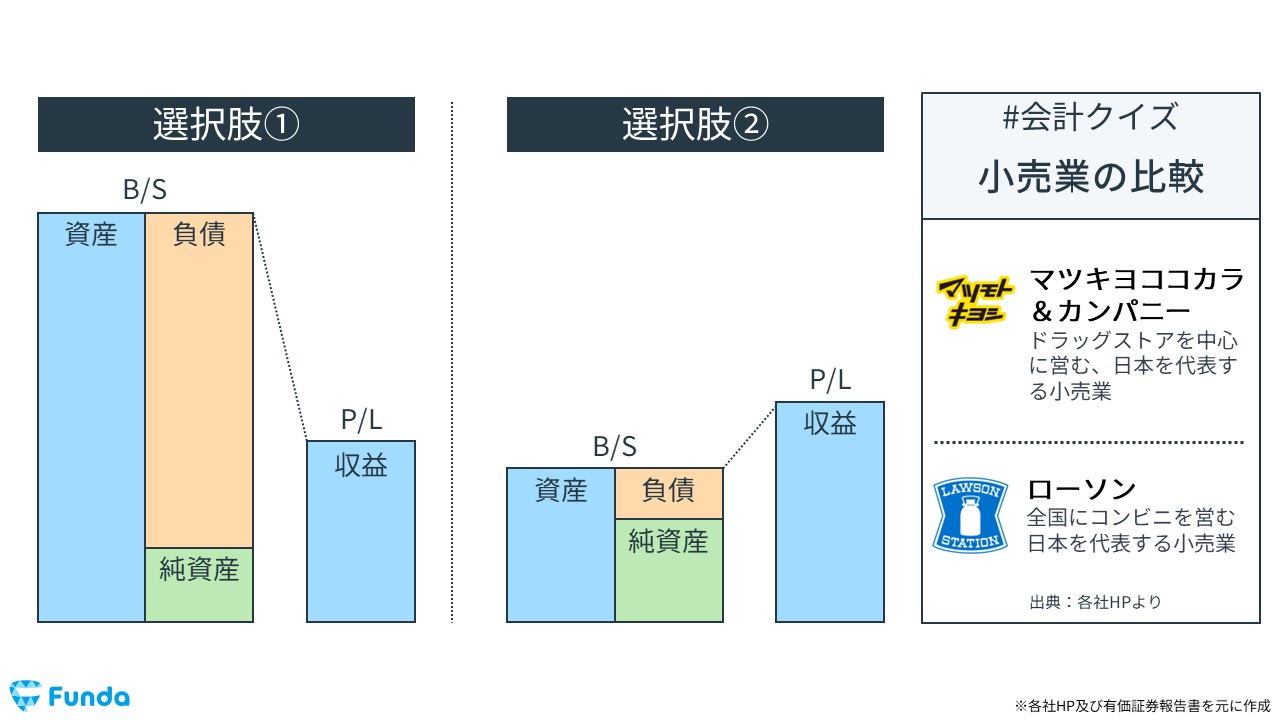

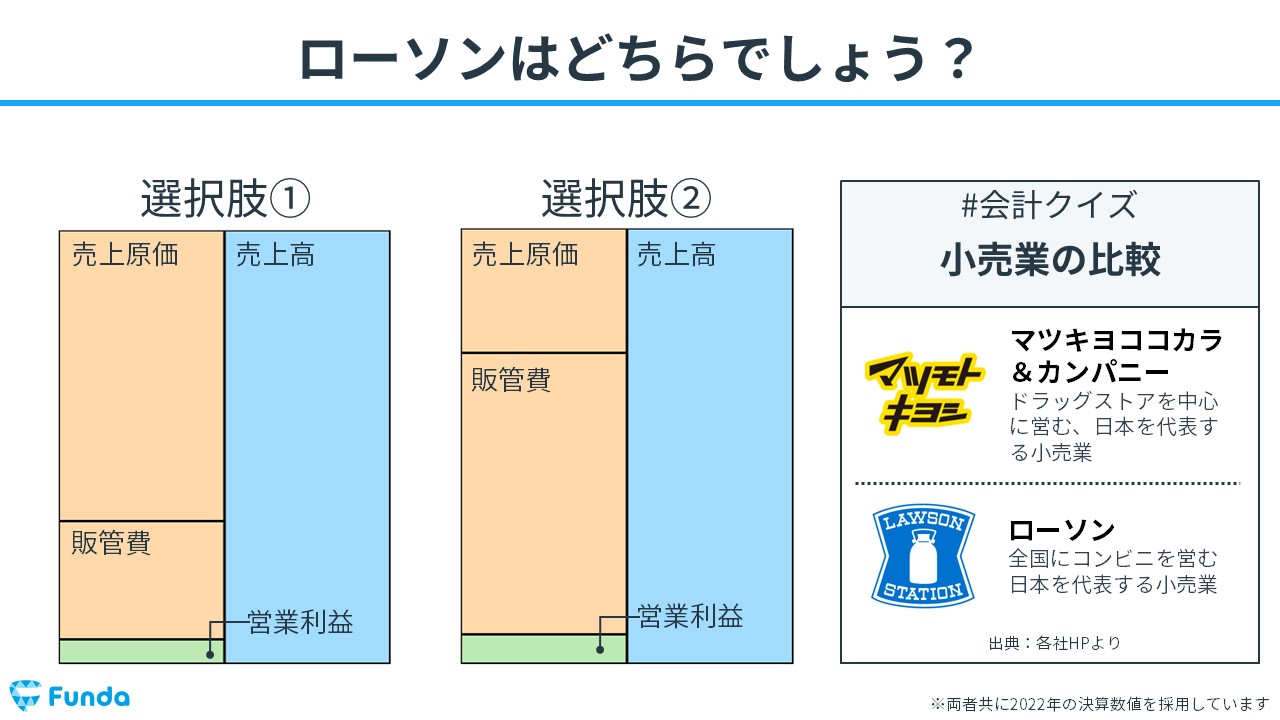

早速ですが、コンビニを運営するローソンの財務諸表はどちらでしょうか?

総資産回転率が1を上回るか、1を下回るかで判断してみてください。

安心してください。

この記事を読み終わるころには、総資産回転率の数値から、企業のビジネスが読み取れるようになっているはずです。

総資産回転率の読み方や分析手法を解説した後で、クイズの解説を行います。

ぜひ、最後まで一緒にお付き合いください。

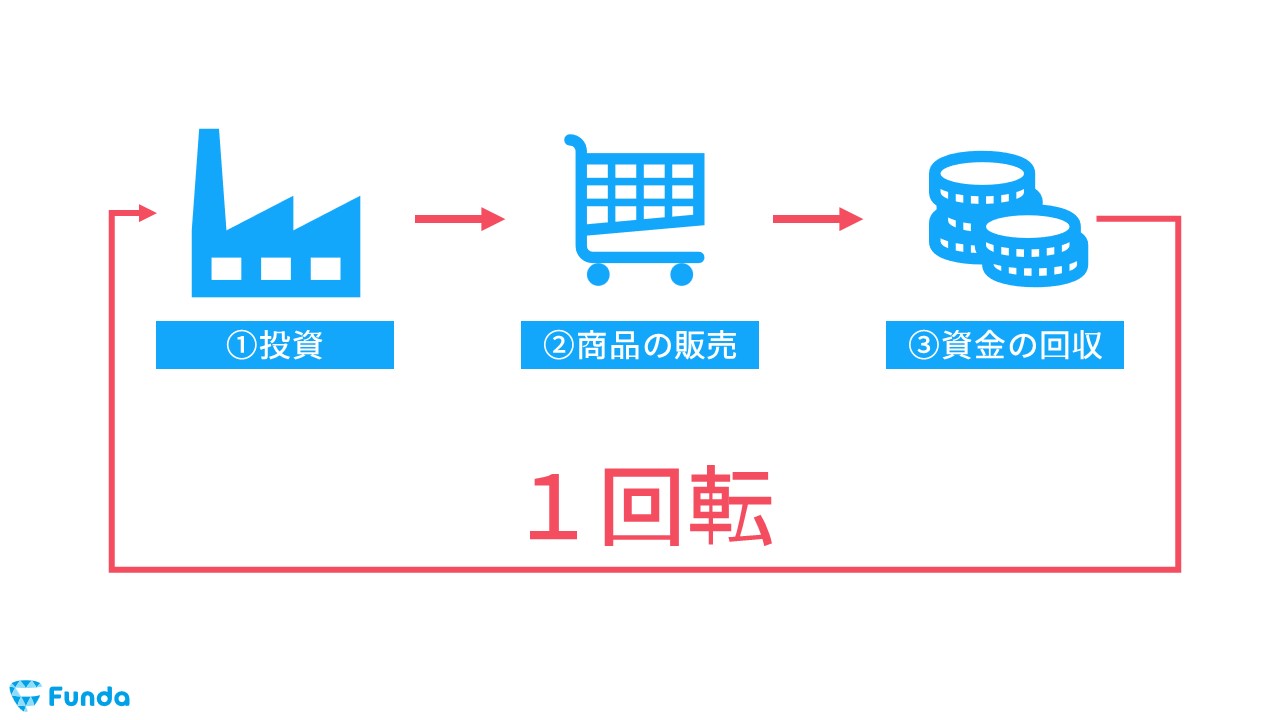

回転の意味

総資産回転率の「回転」は、「投資→販売→資金の回収」の1サイクルを意味しています。

具体的には、総資産回転率が1.0の場合、100円の資産を投資して、1年間で100円の売上を生み出していることになります。総資産回転率が2.0の場合は、100円の資産を投資して、1年間で200円の売上を生み出していることを意味します。これにより、資産運用の効率性を比較・評価することができます。

高校生でもイメージしやすい事例

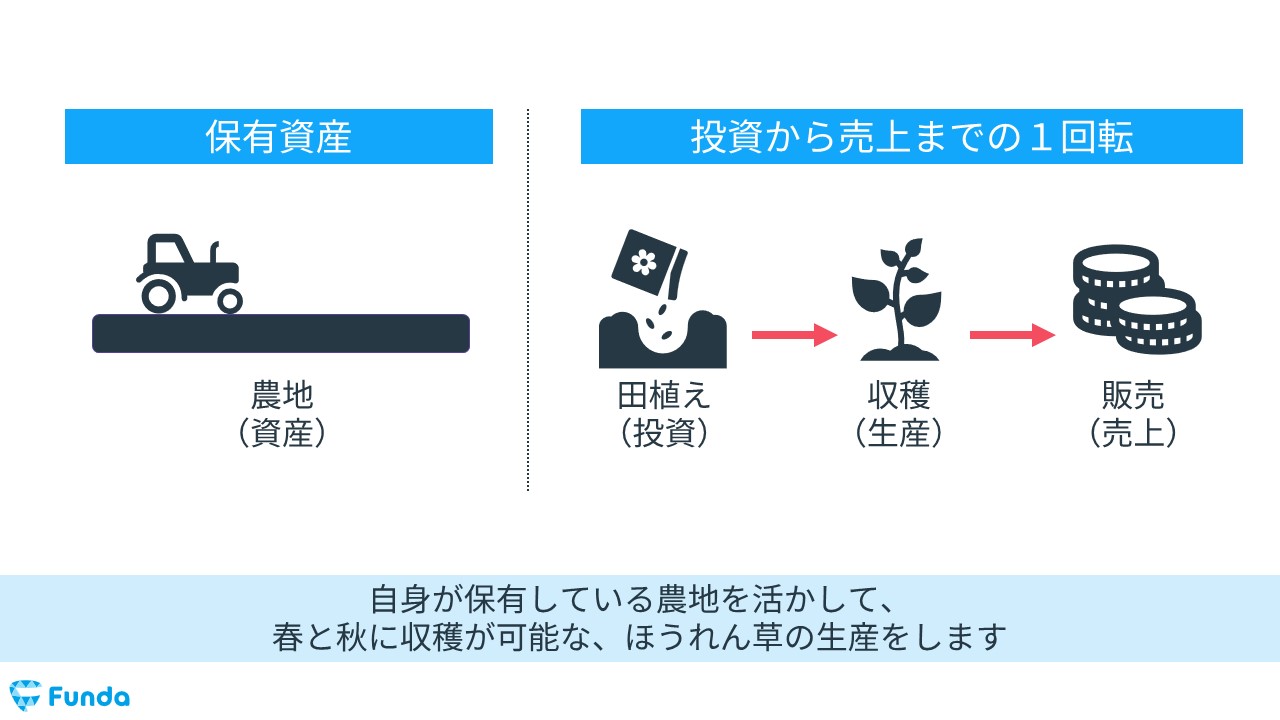

総資産回転率をより深く理解するために、「農地での収穫」をイメージしましょう。これによって総資産回転率の理解が深まります。

この事例では、企業は持っている資産(農地)を使って、できるだけ多くの収益(収穫)を目指します。

例として、農家Aと農家Bが同じ面積の農地を持ち、「ほうれん草」の栽培・販売を生業としているとします。

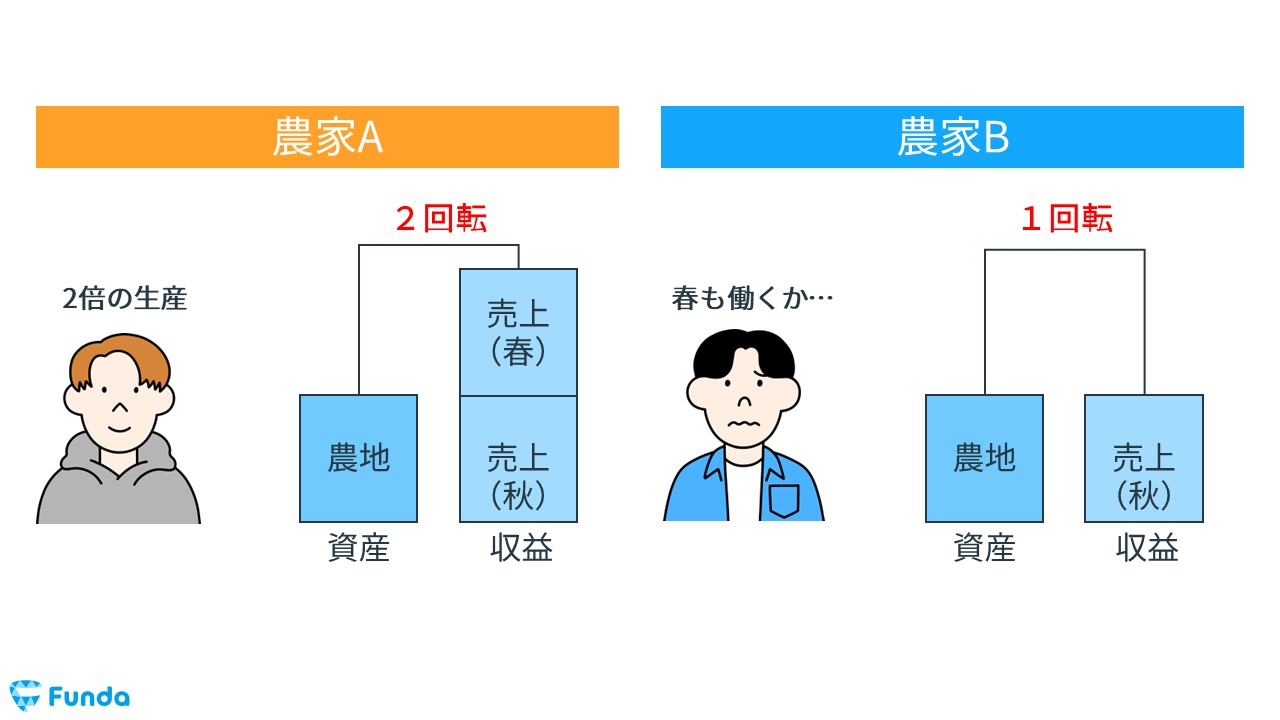

農家Aは年間2回の植付けと収穫を行っており、総資産回転率は2回転となります。

一方で、農家Bは年間1回の植付けと収穫を行っているため、総資産回転率は1回転です。

この例から、「農地での収穫」において、農家Aの農地が2回分の収穫をもたらしているのに対して、農家Bの農地は1回分の収穫しかもたらしていないことが分かります。

つまり、同じ期間で比べた時に、収穫量が多い農家Aの方が資産運用が効率的であるということが理解できます。

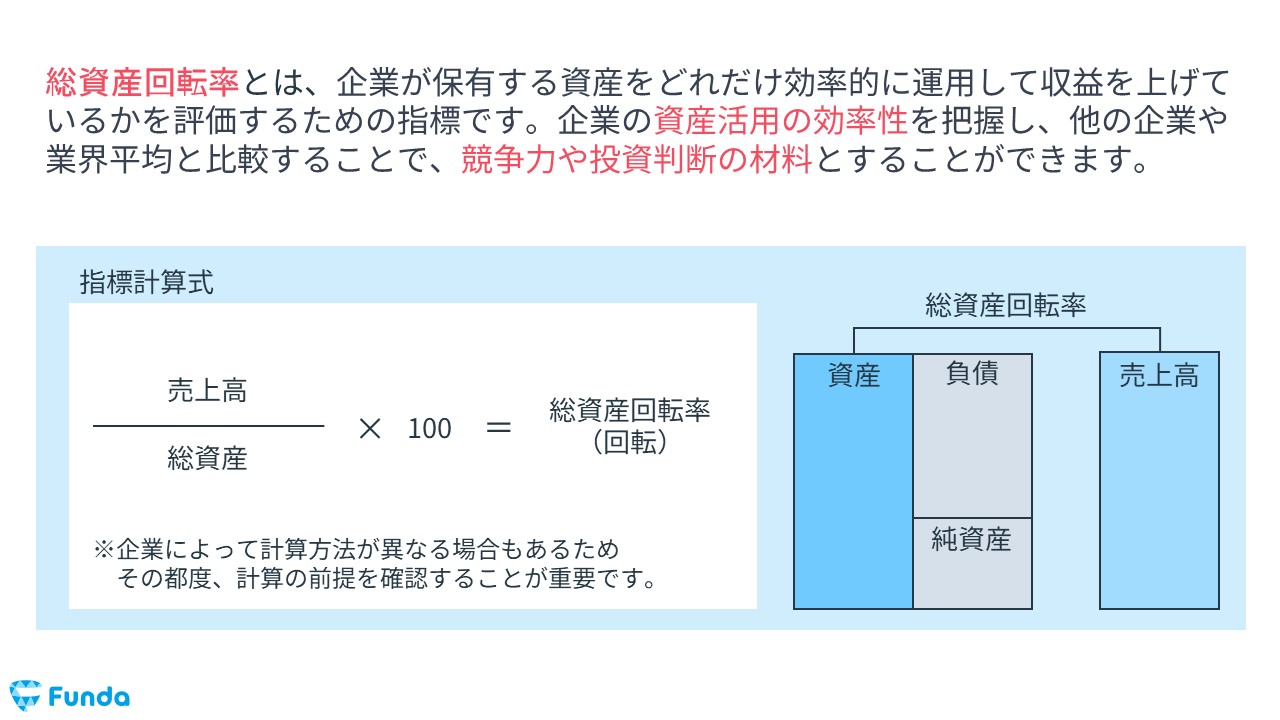

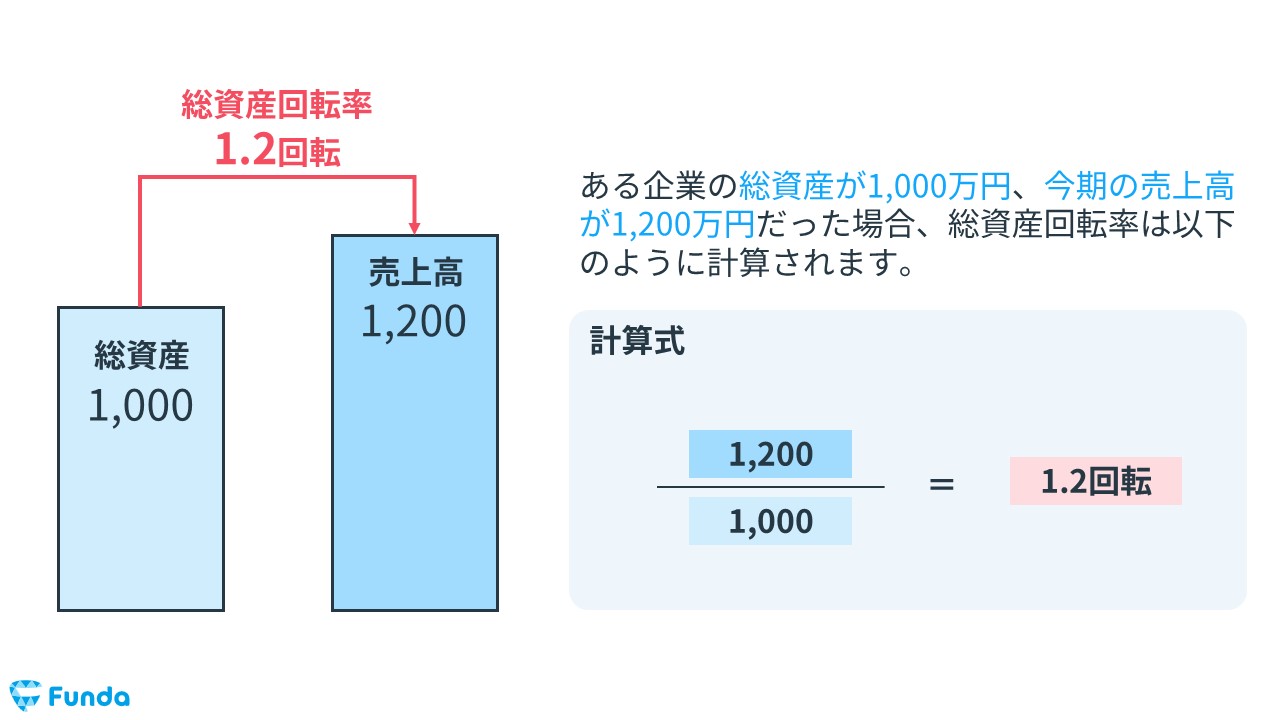

総資産回転率の計算は?

総資産回転率は、下記の計算式で算出します。

- 売上高÷総資産=総資産回転率(回転)

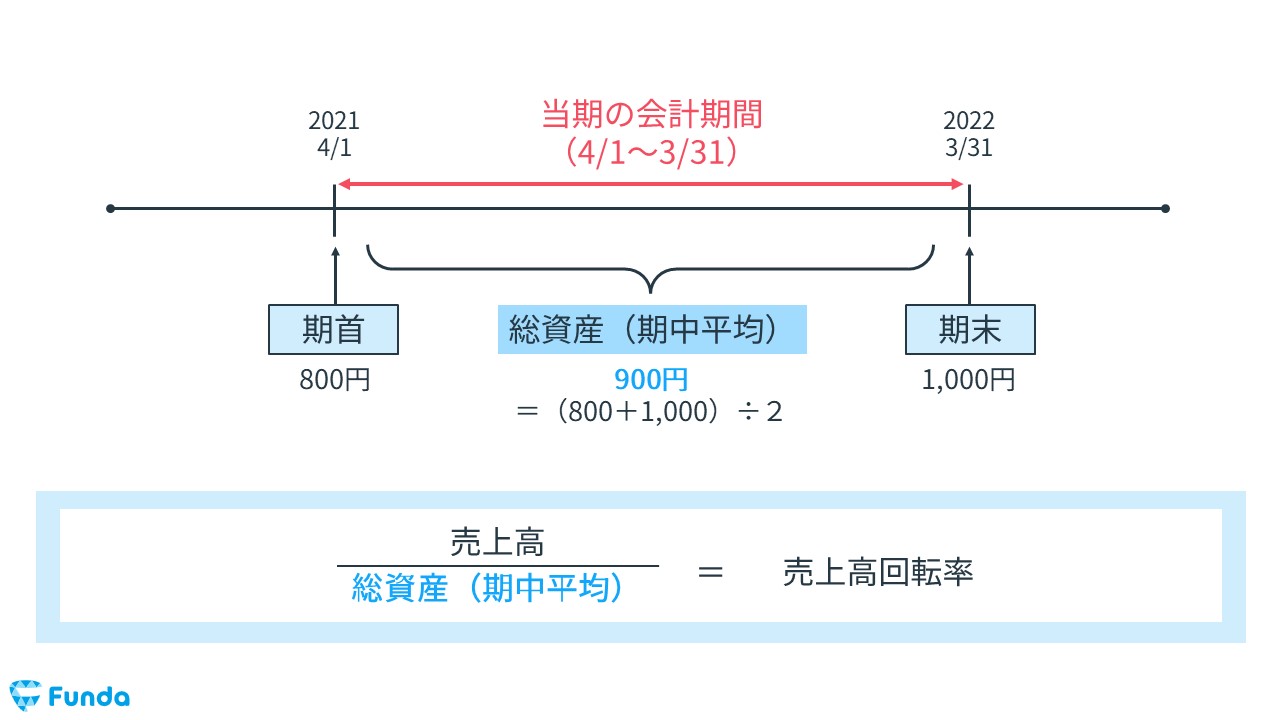

※総資産をより厳密に計算する場合は、以下の期中平均値を使うことがあります。

- 総資産期中平均 = (期首の総資産 + 期末の総資産) ÷ 2

総資産回転率の変数

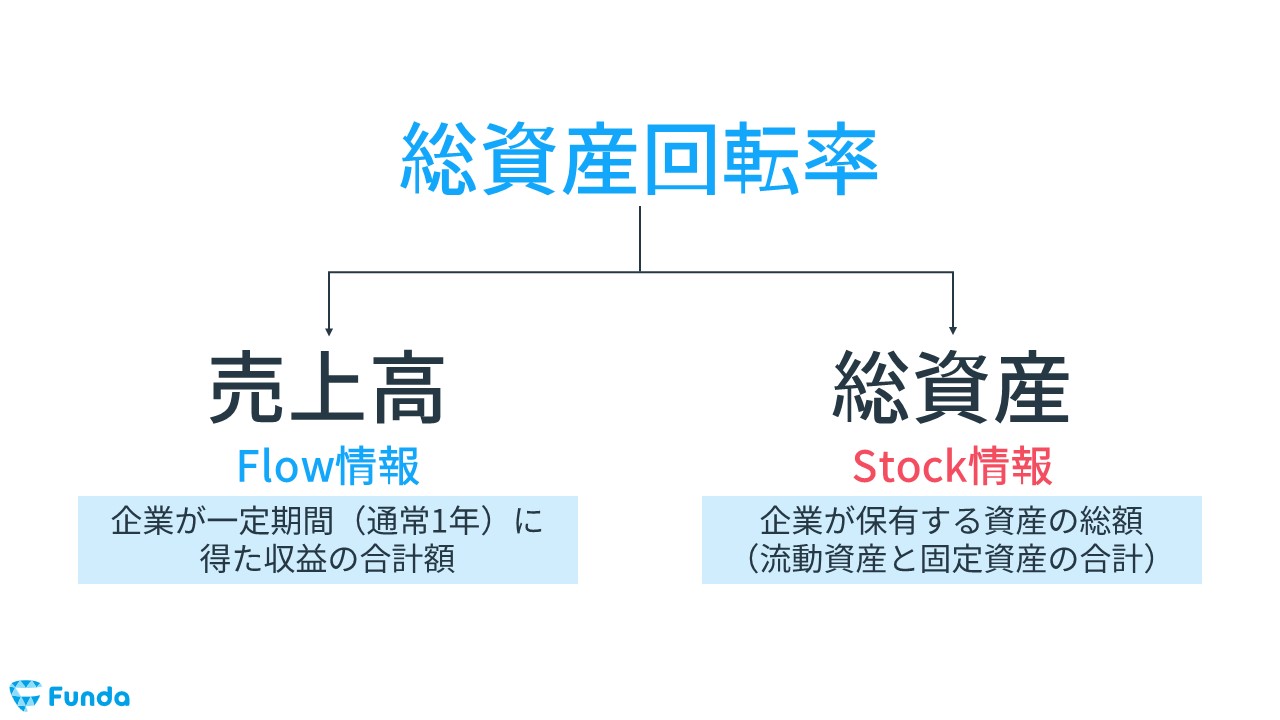

総資産回転率を計算するためには、企業の売上高と総資産が必要です。

売上高

売上高は、企業が一定期間(通常1年)に得た収益の合計額です。損益計算書に表示されるフロー情報です。

総資産

総資産は、企業が保有する資産の総額(流動資産と固定資産の合計)です。貸借対照表に表示されるストック情報です。

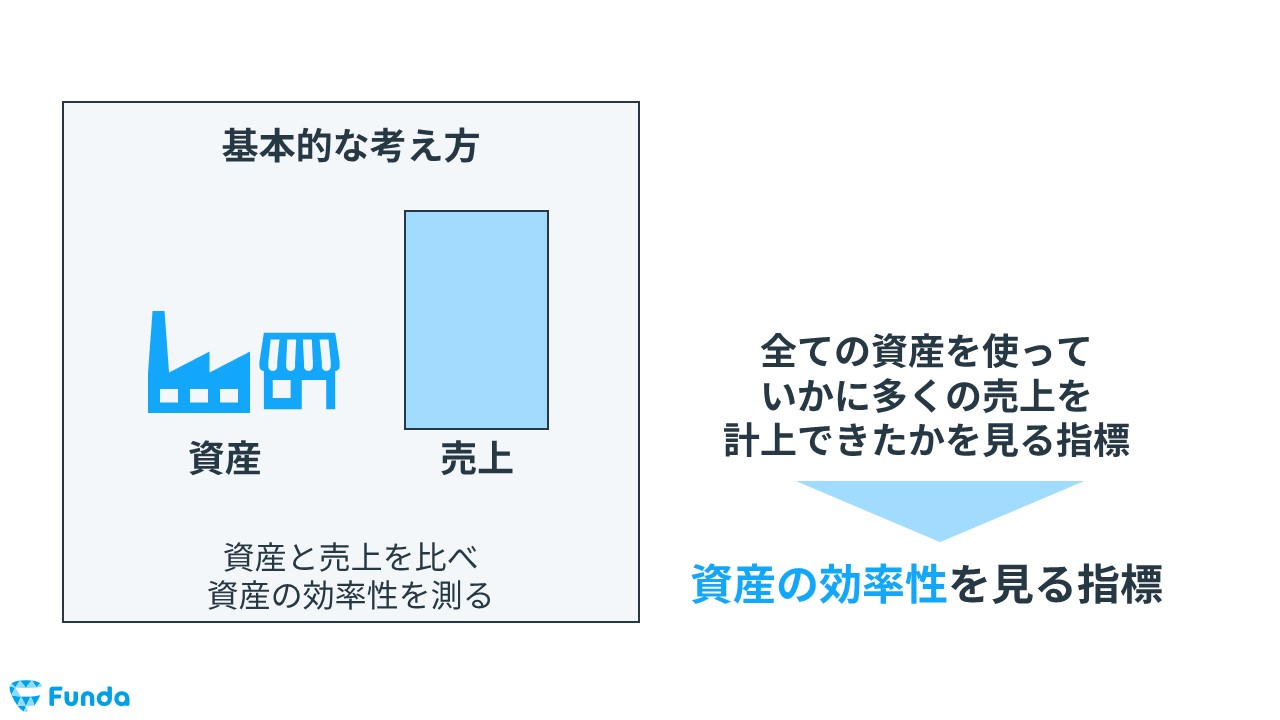

計算式の意味

総資産回転率を計算することで、企業が1円の資産でどれだけの売上を上げることができたかがわかります。

その結果、売上規模や資産規模が異なる企業同士や、ビジネスモデルが異なる企業同士でも、総資産回転率を用いることで、どちらが資産運用において効率的であるかを比較することが可能となります。

総資産回転率と総資産回転期間の違い

総資産回転期間は、企業が資産を回収して再投資するまでの時間を表す指標です。この期間を求めるためには、1年(365日)を総資産回転率で割ります。

- 総資産÷(売上高÷365日)=総資産回転期間(日)

総資産回転期間が短いほど、資産の回収や再投資が速く、資金効率が高いと考えられます。

違いとしては、総資産回転率が「回転数」を表しているのに対し、総資産回転期間は「日数」を表しています。ただし、どちらも企業の資産運用効率を示す指標であり、根本的な意味は同じです。

総資産回転率の目安は?

総資産回転率の目安は、企業の業種や規模によって異なります。一般的には、同業種内で比較することが重要で、同業種内で高い方が資産運用が効率的であると評価されます。

目安の利用方法

総資産回転率の目安を使って、企業の資産運用効率を評価し、競合他社と比較できます。また、時系列での変化を追うことで、企業の資産運用効率の向上や悪化が確認できます。

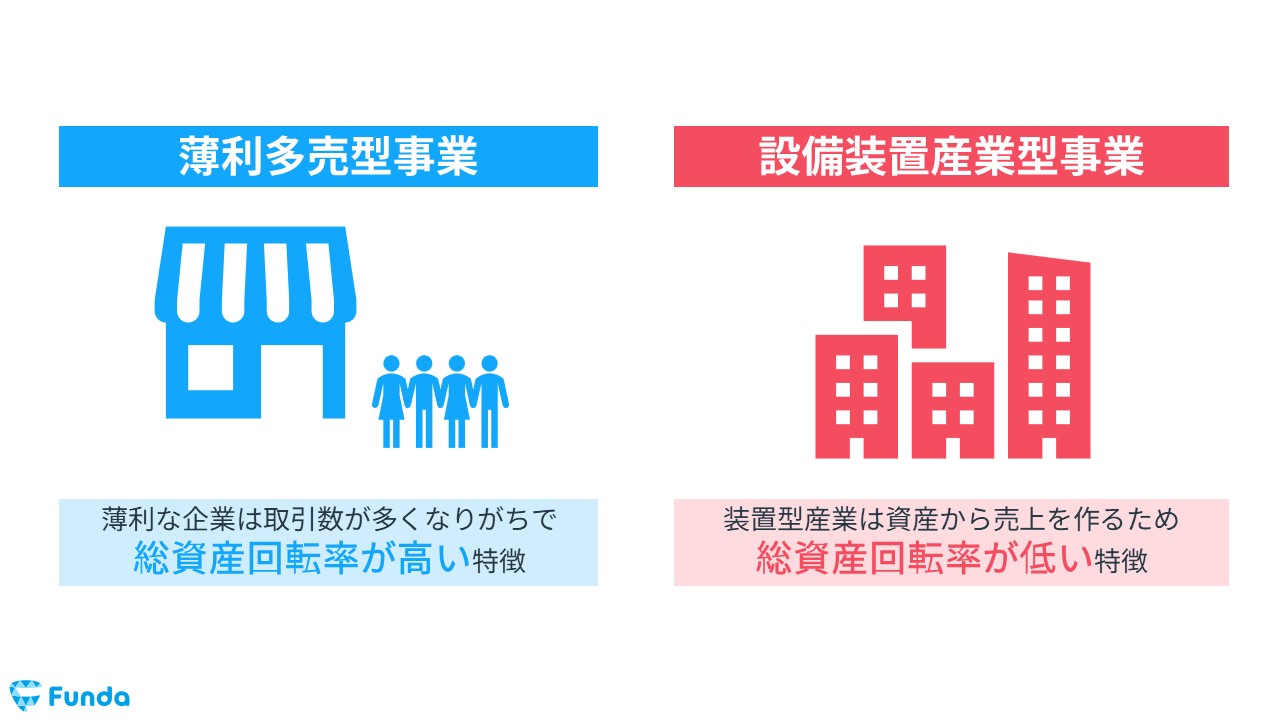

ビジネスモデルの読み取り方

また、総資産回転率を見ることで、企業のビジネスの特徴を把握することが可能です。

総資産回転率を用いて企業のビジネスを理解する方法について、具体的な事例を紹介します。

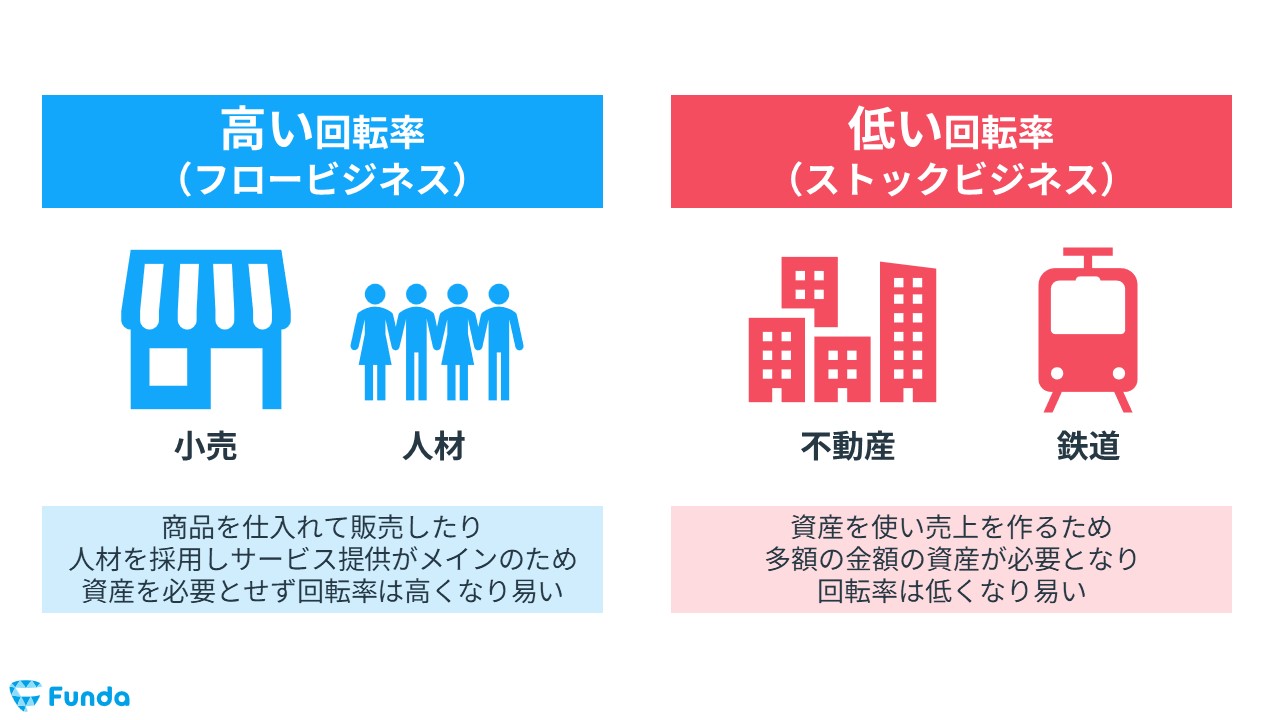

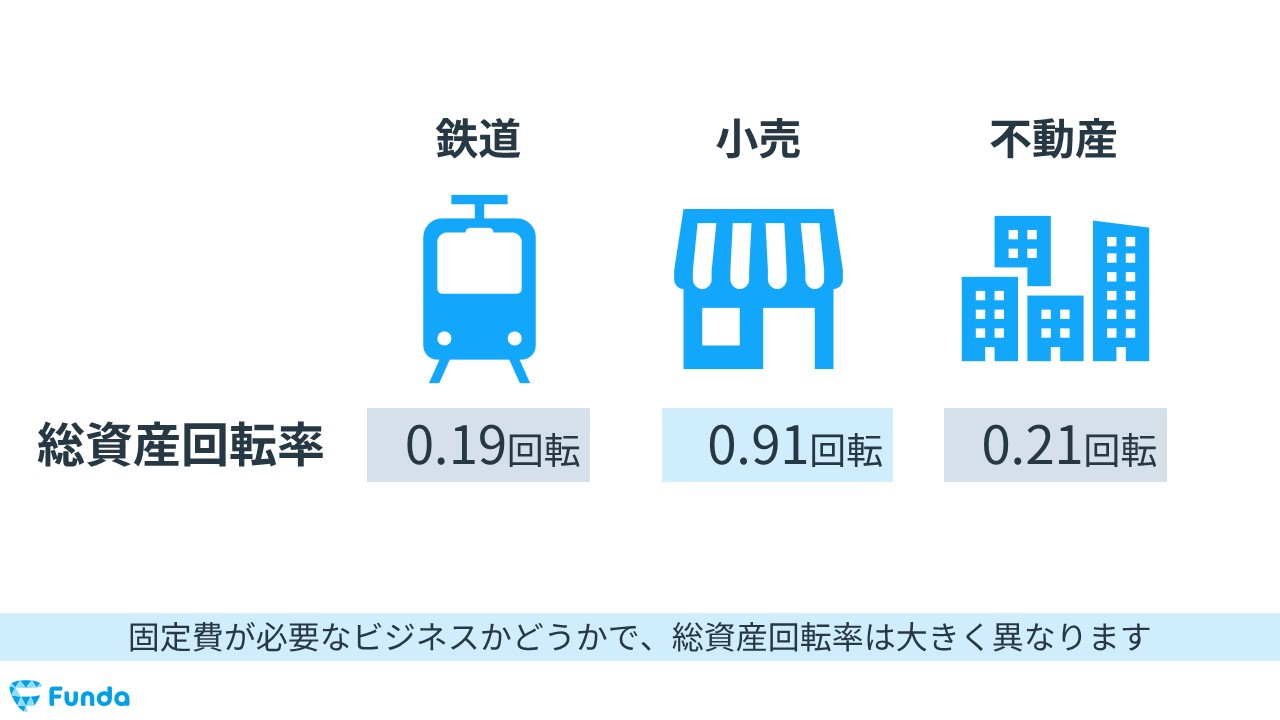

通常、大きな資産投資が必要な業種では、総資産回転率が1を下回ることが一般的です。例として、自動車メーカーや鉄道業、不動産業などが挙げられます。これらの業種では、高額な資産が必要であるため、総資産回転率が1を下回ることが多いのです。

一方、資産投資が少ない業種では、総資産回転率が1を上回ることが多いです。IT企業、小売業、サービス業などがその例です。これらの業種では、比較的少ない資産で収益を上げることが可能なため、総資産回転率は1を上回ることが多いのです。

総資産回転率調べ方は?

それでは実際に総資産回転率を調べる方法を説明します。

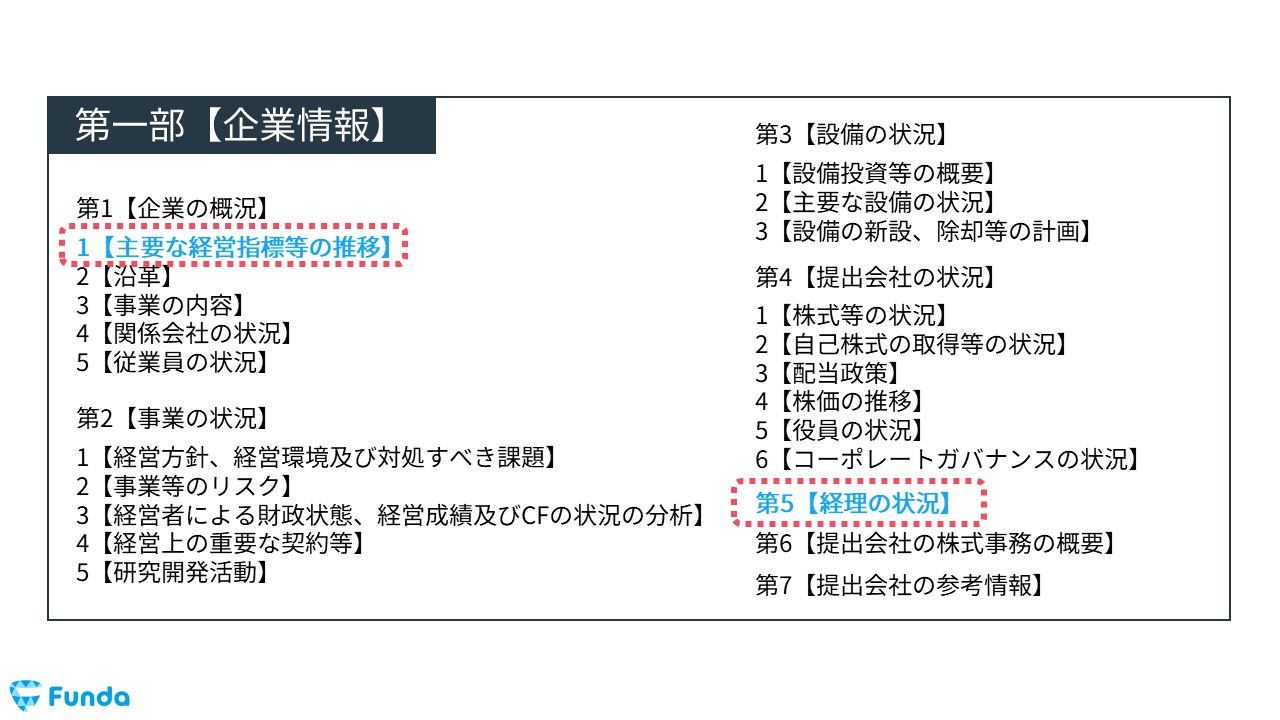

まず、有価証券報告書を利用して、総資産回転率の計算に必要な数値を取得します。有価証券報告書は、企業が公開する財務情報の一つで、財務数値の詳細が掲載されています。

今回は、下記の2つの情報ソースを元に総資産回転率を計算します。

- 主要な経営指標等の推移

- 経理の状況

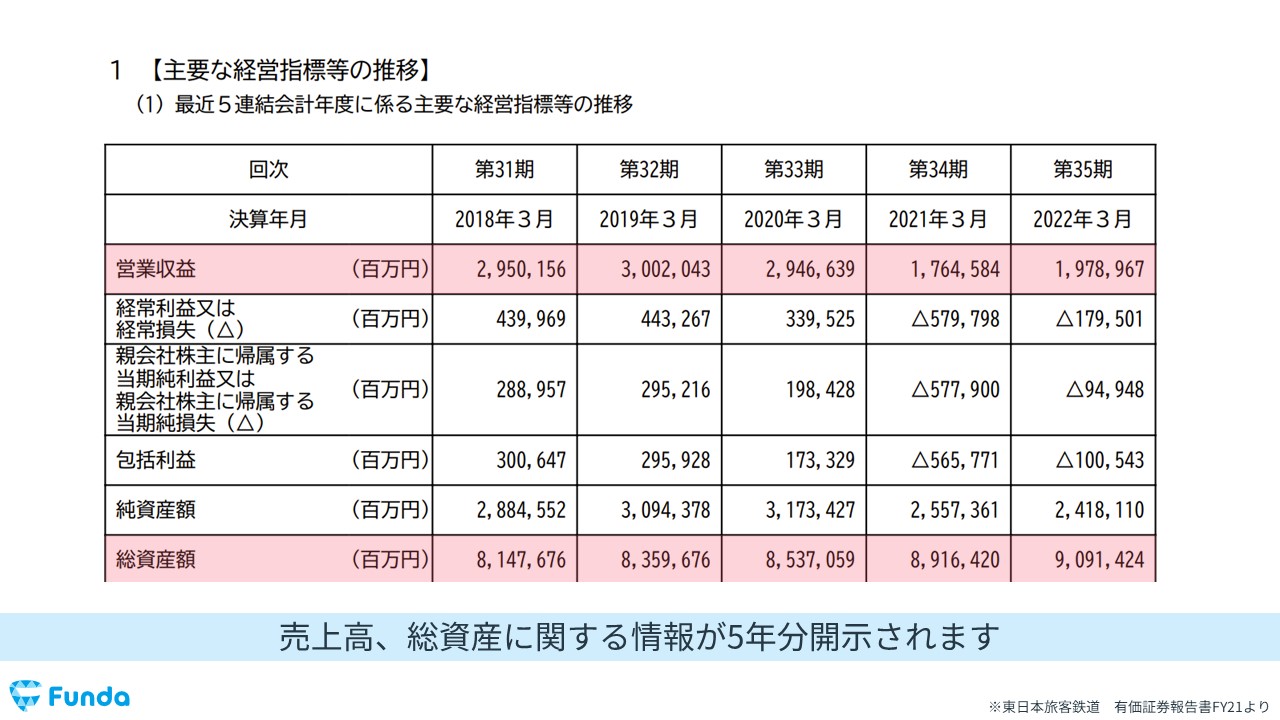

時系列分析を行う場合

時系列分析を行う際には、有価証券報告書の第一部【企業情報】の中にある、「第1【企業の概況】」に注目します。

ここには、企業の財務データが記載されています。

主要な経営指標等の推移の中から、以下の項目を取得しましょう。

- 売上高

- 総資産

次に、5年間の財務データをもとに、企業全体での総資産回転率を計算します。この計算を行うことで、時系列において企業の資産運用効率がどのように変化しているかを比較的容易に把握することができます。これにより、企業の経営効率の変化を評価することが可能となります。

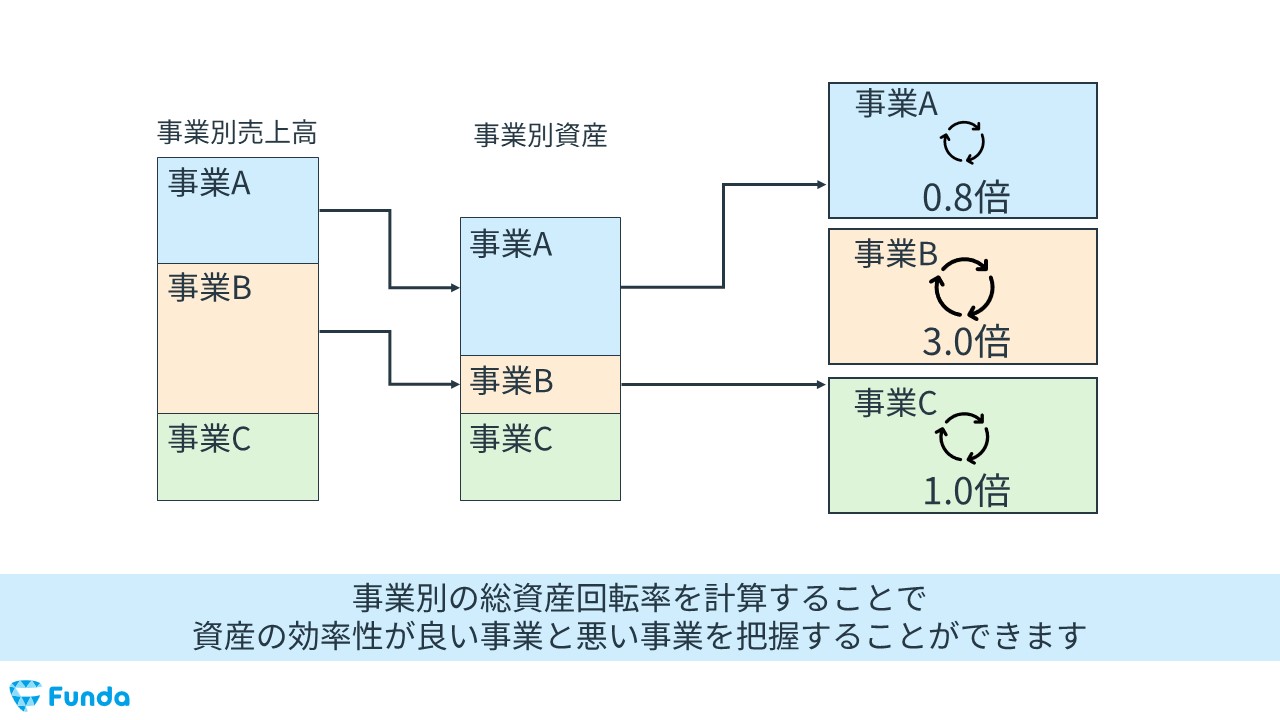

多角化企業の分析を行う場合

多角化企業を分析する際には、まず経理情報の中のセグメント情報を確認しましょう。各事業部門の総資産回転率を比較することで、資産運用効率が高い事業部門や改善が必要な事業部門を特定できます。

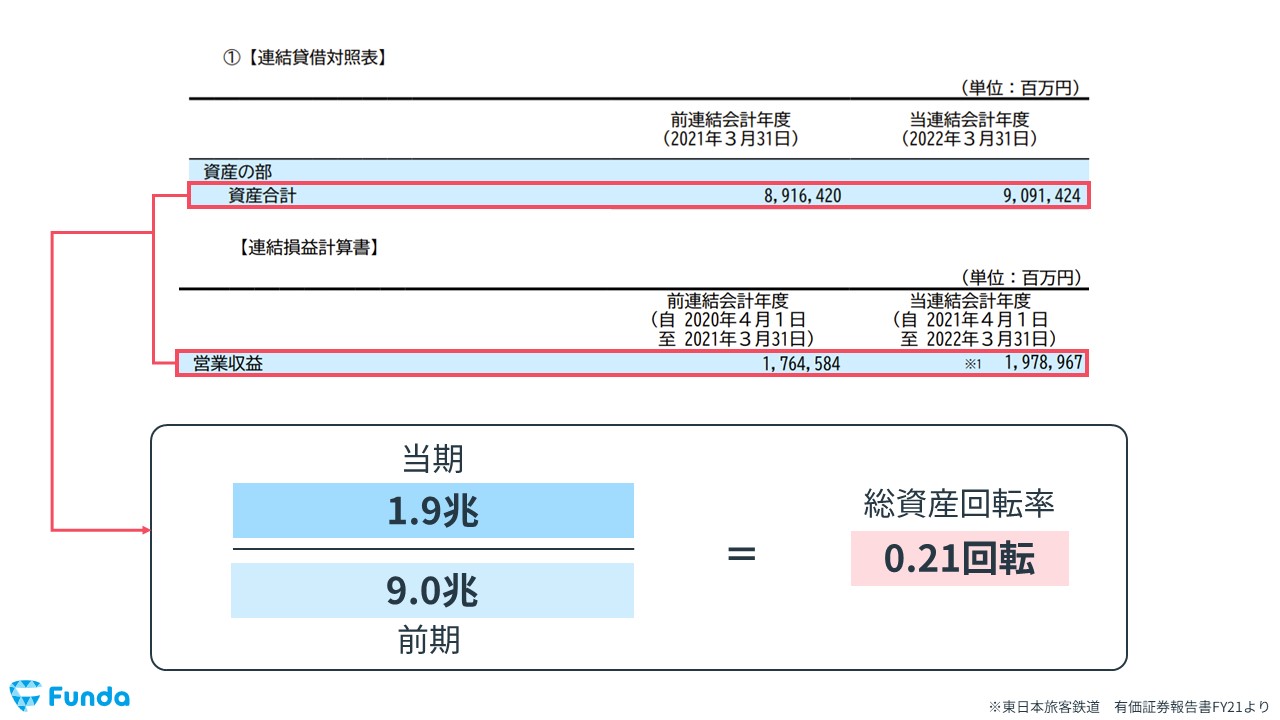

ここでは、実際の企業事例であるJR東日本を例に解説します。

まず、「第5【経理の状況】」に掲載されている財務諸表の数値から、会社全体の総資産回転率を計算します。

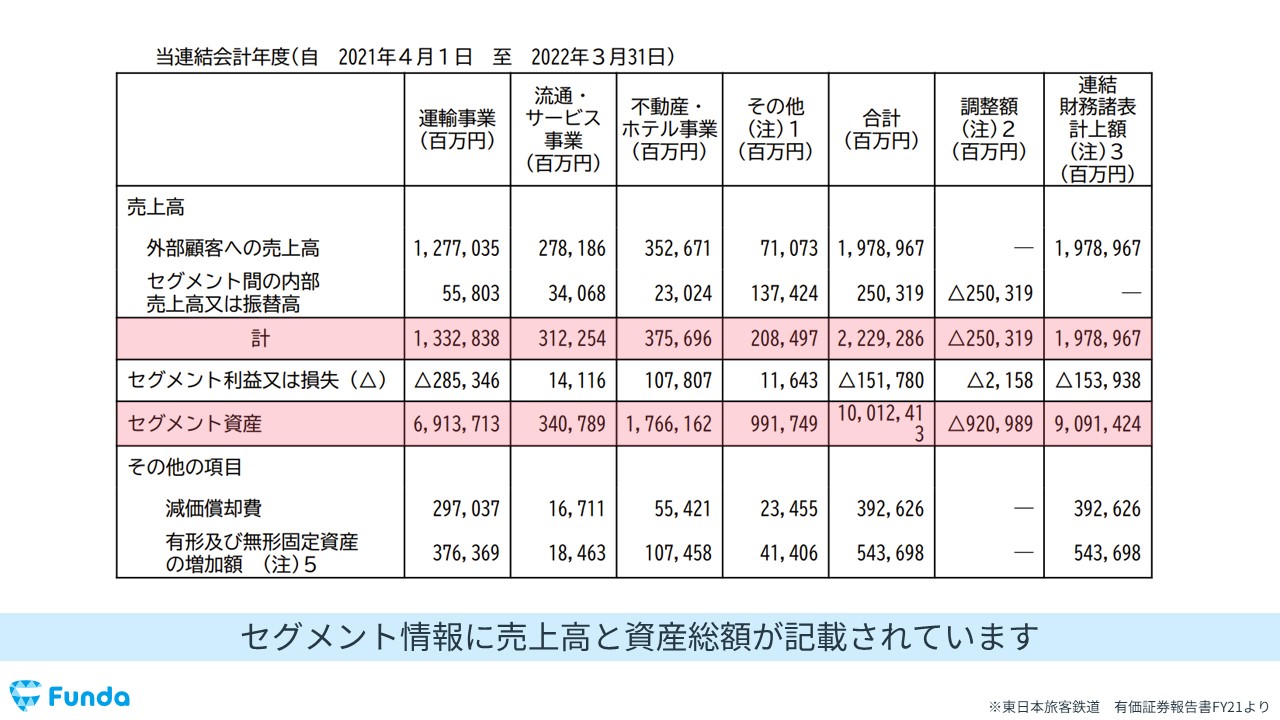

次に、「第5【経理の状況】」に掲載されているセグメント情報を参照し、事業別の売上高と総資産額を確認します。

この情報をもとに、事業別の総資産回転率を計算し、結果を比較します。例えば、装置型ビジネスである鉄道事業や不動産事業は総資産回転率が低く、一方で多額の資産を必要としない小売り事業は総資産回転率が高くなることがわかります。

このように、事業別に総資産回転率を計算して比較することで、各事業の資産運用効率に関する有益な情報を得ることができ、企業分析に役立ちます。

総資産回転率の企業事例

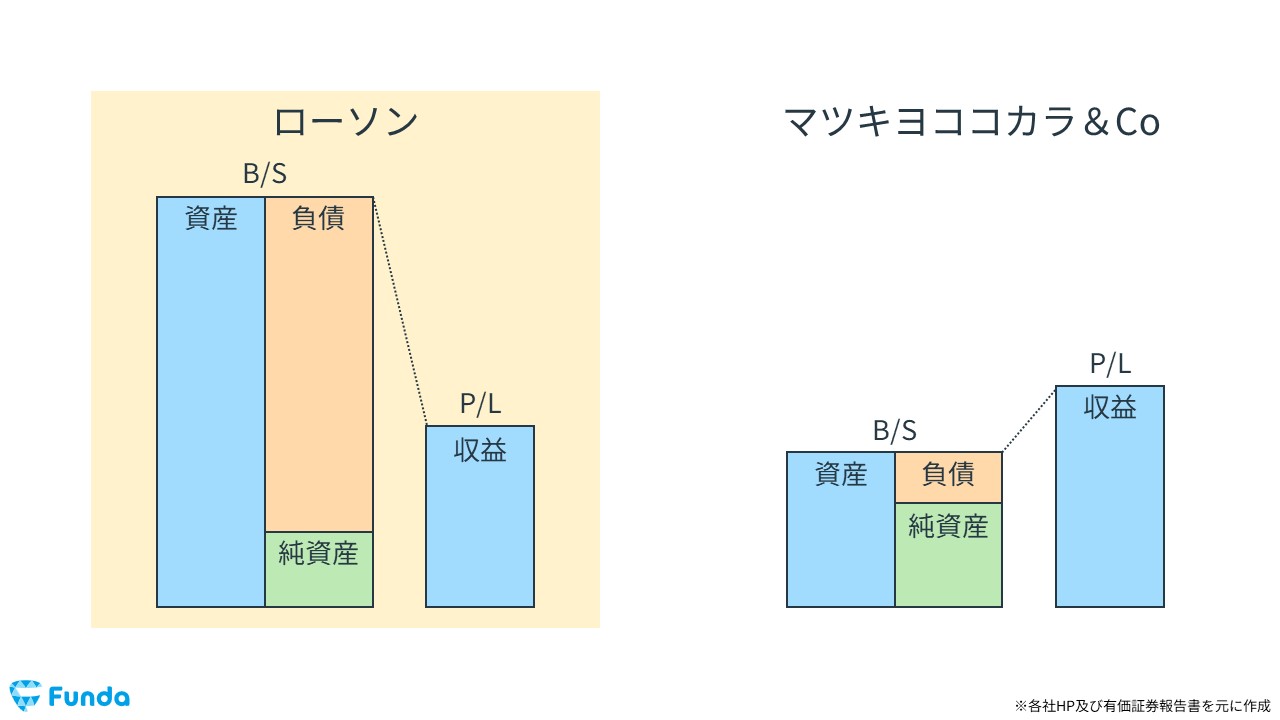

それでは、これまでの総資産回転率に関する解説を踏まえて、冒頭のクイズをもう一度確認しましょう。今回のクイズでは、小売業の2つの企業を比較する問題となっています。

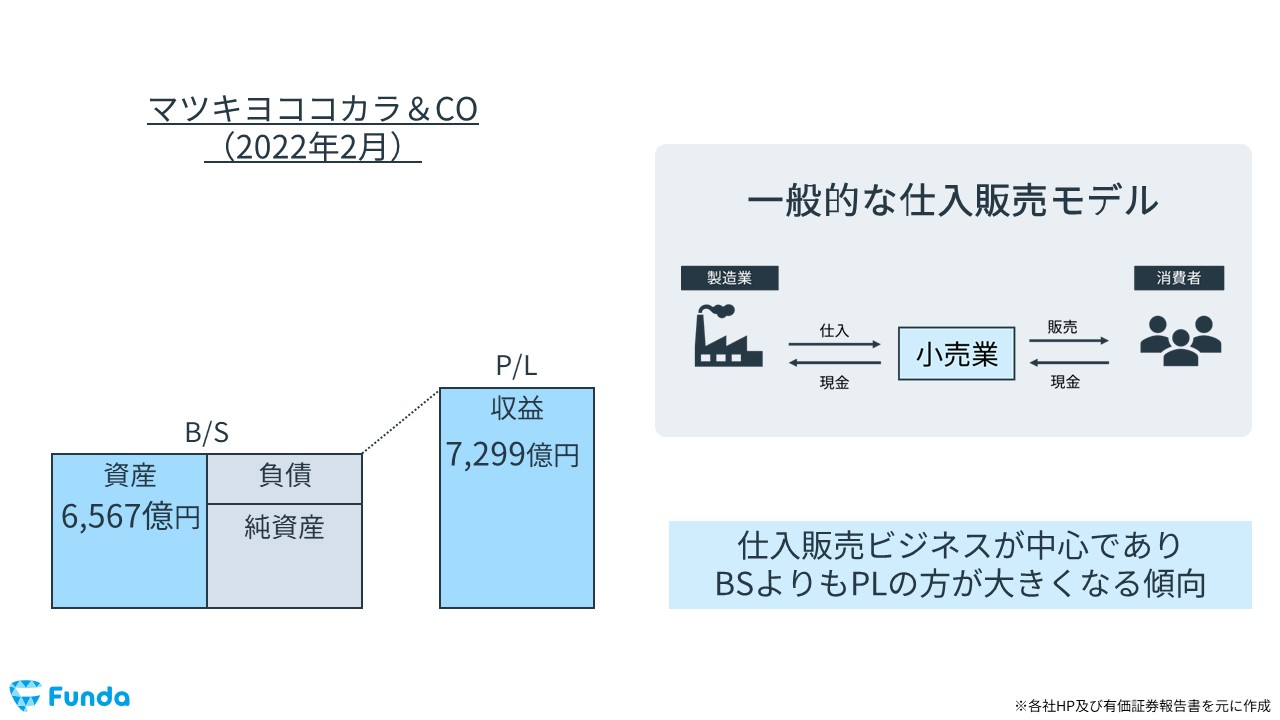

比較対象となるのは、全国に店舗を持つマツキヨココカラアンドカンパニーとローソンの2社です。

多くの方にとって馴染みのある2社ですが、財務諸表の形は大きくことなります。

ローソンの財務諸表はどちらでしょうか?

ぜひ、考えてみてください。

タップで回答を見ることができます

選択肢①

選択肢②

正解発表

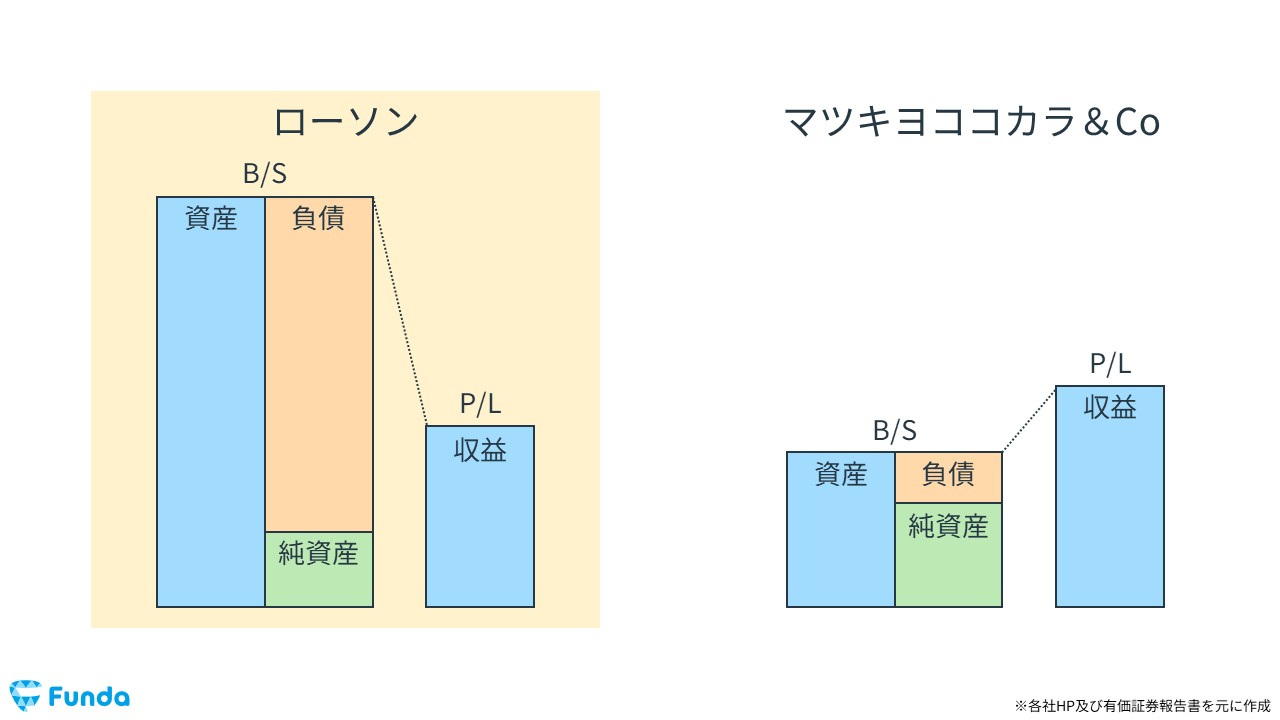

正解は選択肢①がローソンでした。

皆さんはわかりましたか?

それでは、ここからは解説です。

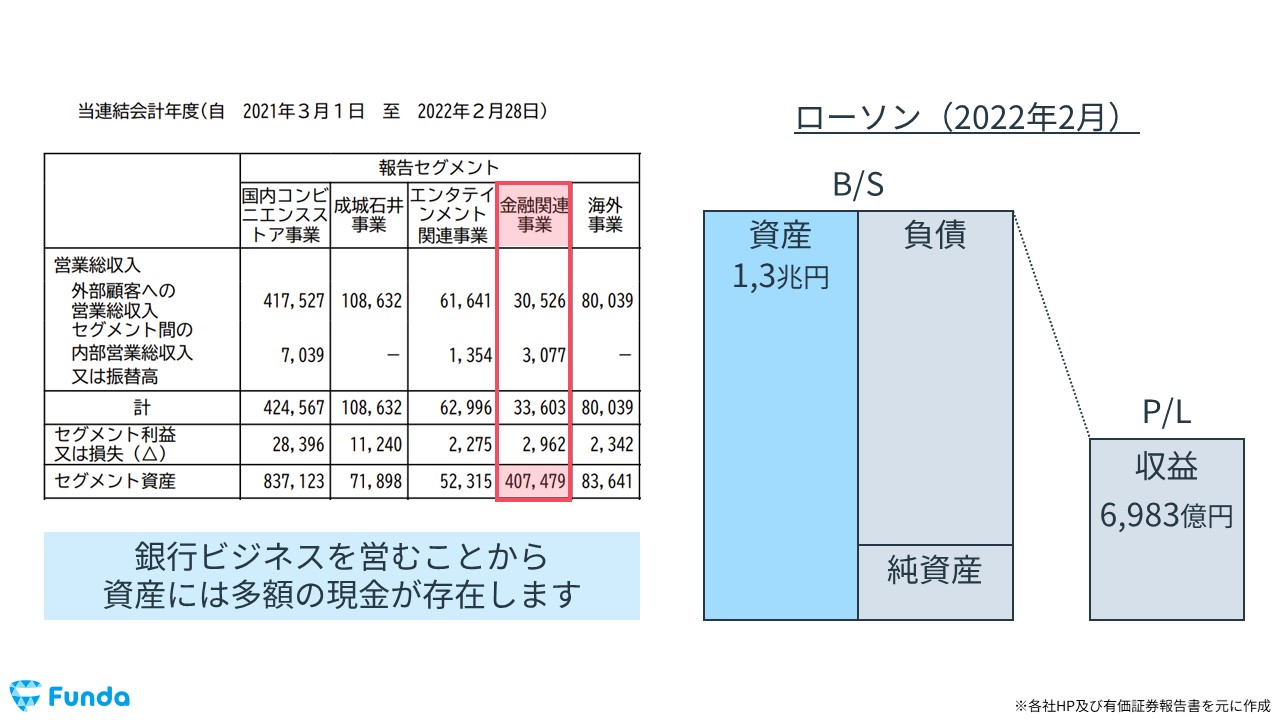

ローソンの決算書

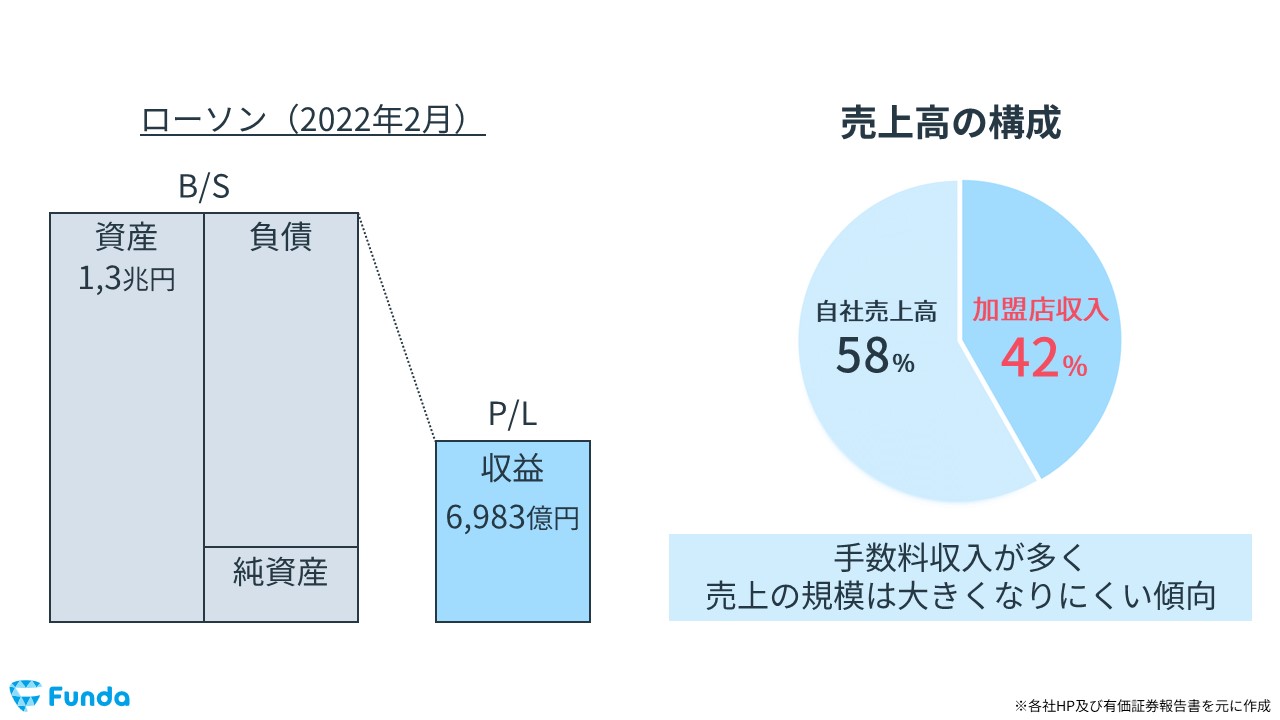

ローソンの資産を詳しく調べてみると、多額の現金が保有されていることがわかります。これは、コンビニエンスストアとしての事業だけでなく、ローソン銀行という金融事業も展開しているためです。金融事業においては、現金を多額に保有することが一般的であり、その結果として、ローソンの資産総額も大きくなっています。

さらに、ローソンの売上高の約半分は加盟店からの収入で構成されています。この加盟店からの収入は手数料収入に似た性質を持っており、利益率は高いものの、売上高自体が大きくなるのは難しい傾向があります。

そのため、資産の金額が売上高よりも大きくなり、総資産回転率は1を下回る結果となります。

マツキヨココカラ&カンパニーの決算書

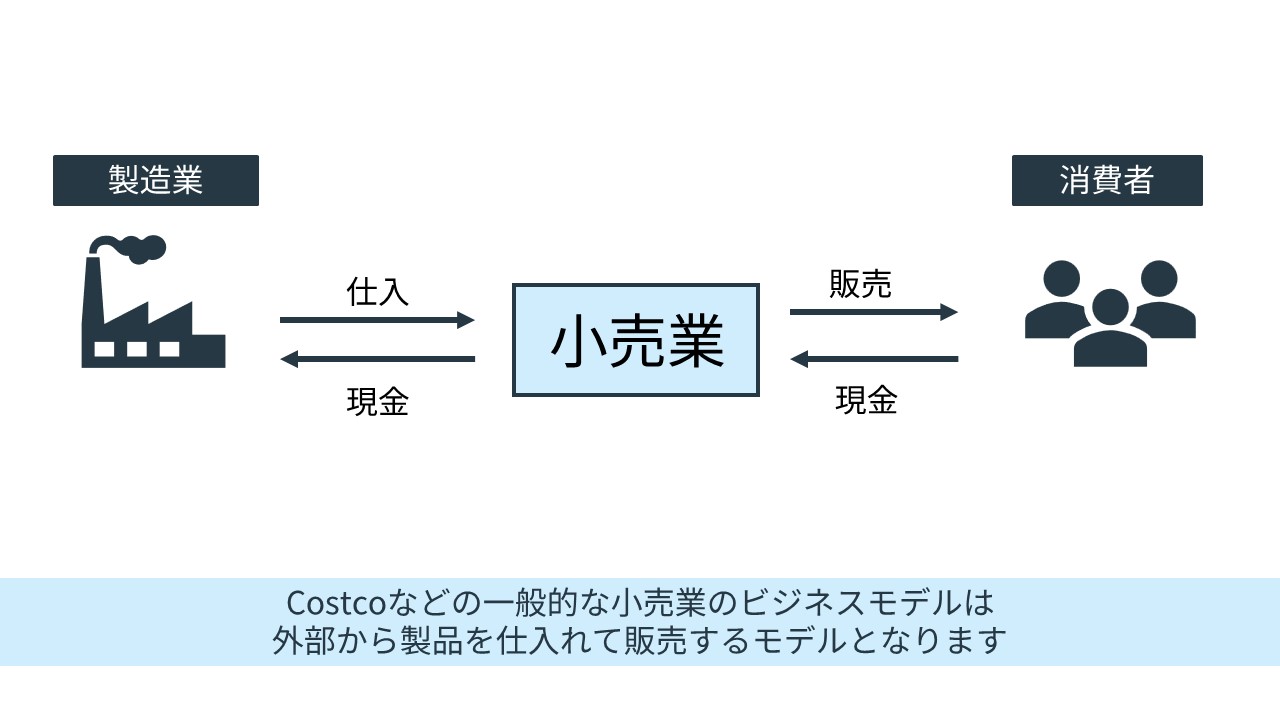

一般的な小売業のビジネスモデルは、「利ザヤモデル」と呼ばれ、安く仕入れた商品を高く販売することで利益を上げます。具体的には、小売業者はメーカー(製造業)から製品を仕入れ、一般消費者に販売しています。このビジネスモデルは、マツモトキヨシを始めとするドラッグストア各社でも採用されており、ドラッグストア業界全体で一般的な手法となっています。

このビジネスの性質上、仕入と販売の繰り返しによって売上高が大きくなりやすい傾向があります。また、資産の内訳には店舗に関する資産も含まれますが、それ以上に販売数量の増加が影響し、資産額よりも売上高が上回ることが多いため、総資産回転率は1を上回ることが一般的です。このような特徴から、小売業においては総資産回転率が高いことが期待されます。

クイズのまとめ

以上の内容を踏まえてまとめると、同じ小売ビジネスであっても、事業の展開方法やビジネスモデルの違いによって、総資産回転率に大きな差が現れることがわかります。

これらの違いを理解し、総資産回転率を適切に分析することが、企業の事業内容を評価する上で重要となります。

総資産回転率のまとめ

本記事では、「総資産回転率」について詳しく解説しました。総資産回転率は、企業が資産を効率的に使って収益を上げているかを評価する指標で、売上高を総資産で割ることで求められます。

総資産回転率が高い企業は資産運用が効率的であり、逆に低い企業は資産運用が非効率的であることが一般的です。また、業種によって総資産回転率の水準が異なり、資産が多額に必要な業種では総資産回転率が低くなる傾向があります。

総資産回転率を理解し、企業の資産運用効率を分析することで、投資判断や経営改善のヒントを得ることができます。是非、他の財務指標と併せて活用し、より深い企業分析を行ってみてください。

また、余裕のある方は、下記のクイズにもチャレンジしてみてください。

正解と解説は次の記事で行っています。ぜひ、損益計算書の読み方をこの機に学んでみてください。

関連記事

損益計算書とは?決算書の読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/profit-and-loss-statement