DEレシオとは?計算式や目安、自己資本比率との違いを解説

#

会計2024.6.2

DEレシオとは?

DEレシオとは、「Debt Equity Ratio」の頭文字をとった略称で、自己資本に対する有利子負債の割合を示す指標です。負債資本倍率とも呼ばれ、有利子負債が自己資本の何倍あるかを計算することで、企業の財務健全性を測ることができます。

一般的に、この指標が低いほど安全性は高いと評価します。

主に、長期の支払能力を測る指標として使われ、社債の格付けや金融機関が融資を行う際に 使用する指標でもあります。

.png)

この記事では、DEレシオの意味や計算式、目安、使い方について図解を用いてわかりやすく解説します。

企業分析を行う際は、ぜひ参考にしてみてください。

DEレシオの構成要素

DEレシオは、有利子負債と自己資本のバランスを見る指標です。

- 有利子負債

- 自己資本

それぞれの意味を詳しく解説します。

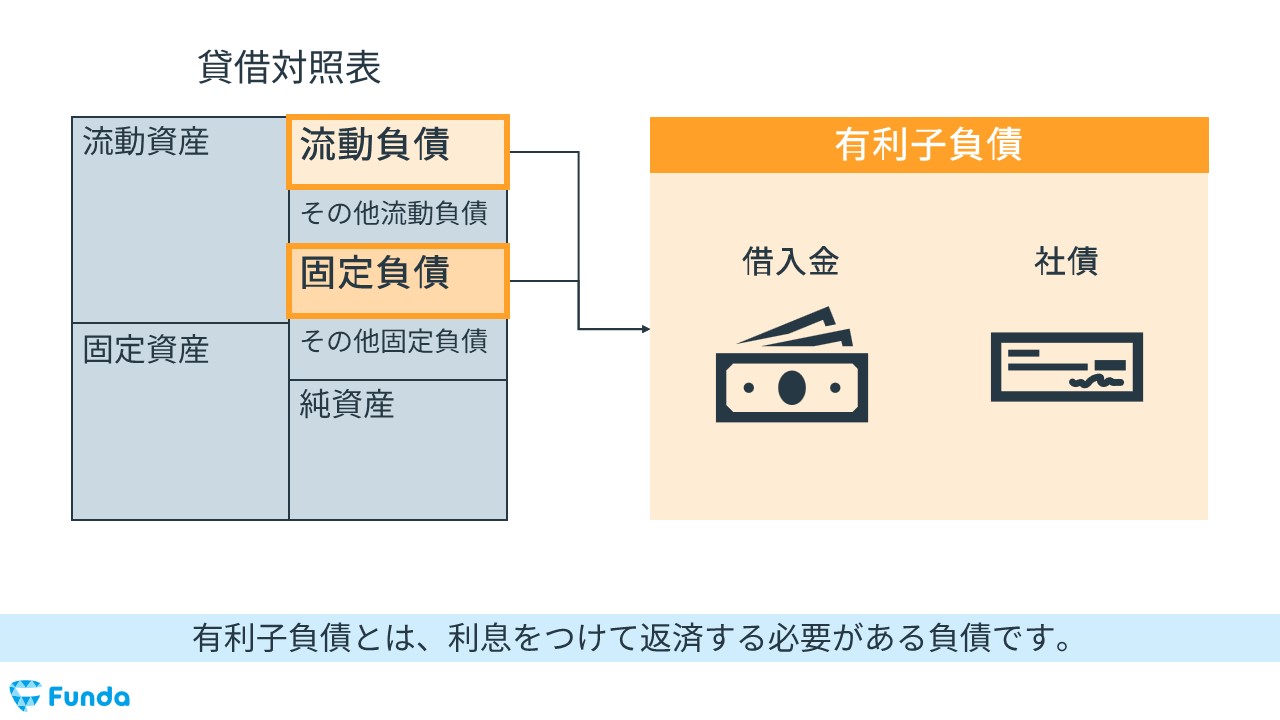

有利子負債

有利子負債とは、利息をつけて返済する必要がある負債です。

有利子負債には、次のようなものがあります。

- 借入金

- 社債

借入金とは、主に銀行から借り入れたお金を指します。返済期限が1年以内の借入金は短期借入金と呼び、返済期限が1年以上ある借入金を長期借入金と呼びます。

社債とは、企業が資金調達をする際に発行する債券のことをいいます。調達してきたお金は、返済期限までに利子をつけて返済する必要があります。

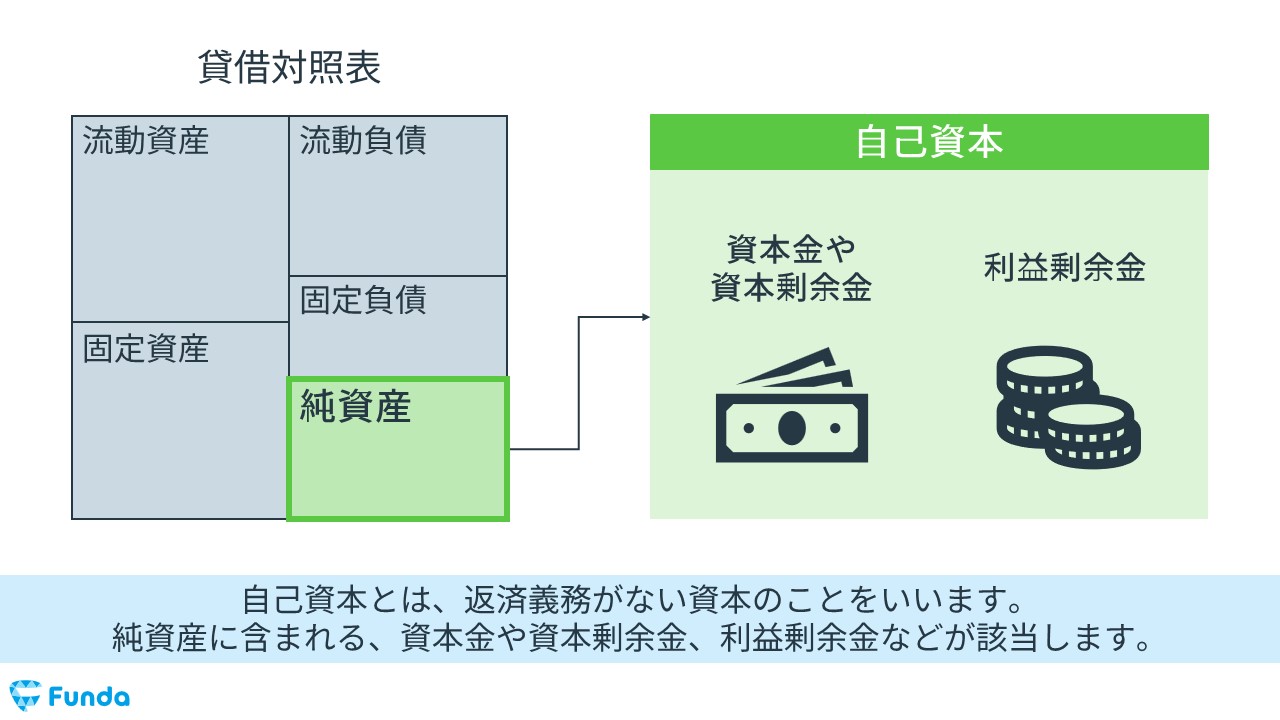

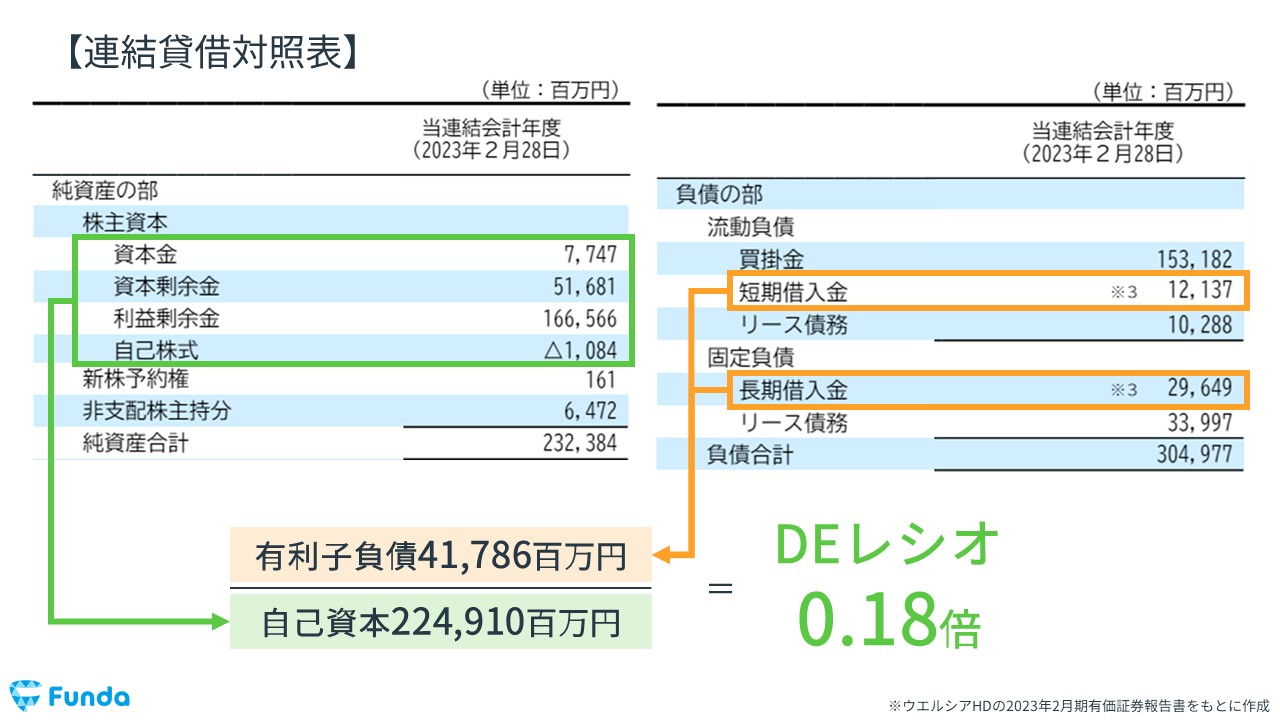

自己資本

自己資本とは、返済義務がない資本のことをいいます。自己資本は、貸借対照表の純資産に該当し、株主等から出資された資本金や資本剰余金、企業が稼いだ利益を積み立てた利益剰余金で構成されています。

- 資本金

- 資本剰余金

- 利益剰余金

新株予約権や非支配株主持分は自己資本に含まれませんので、注意しましょう。

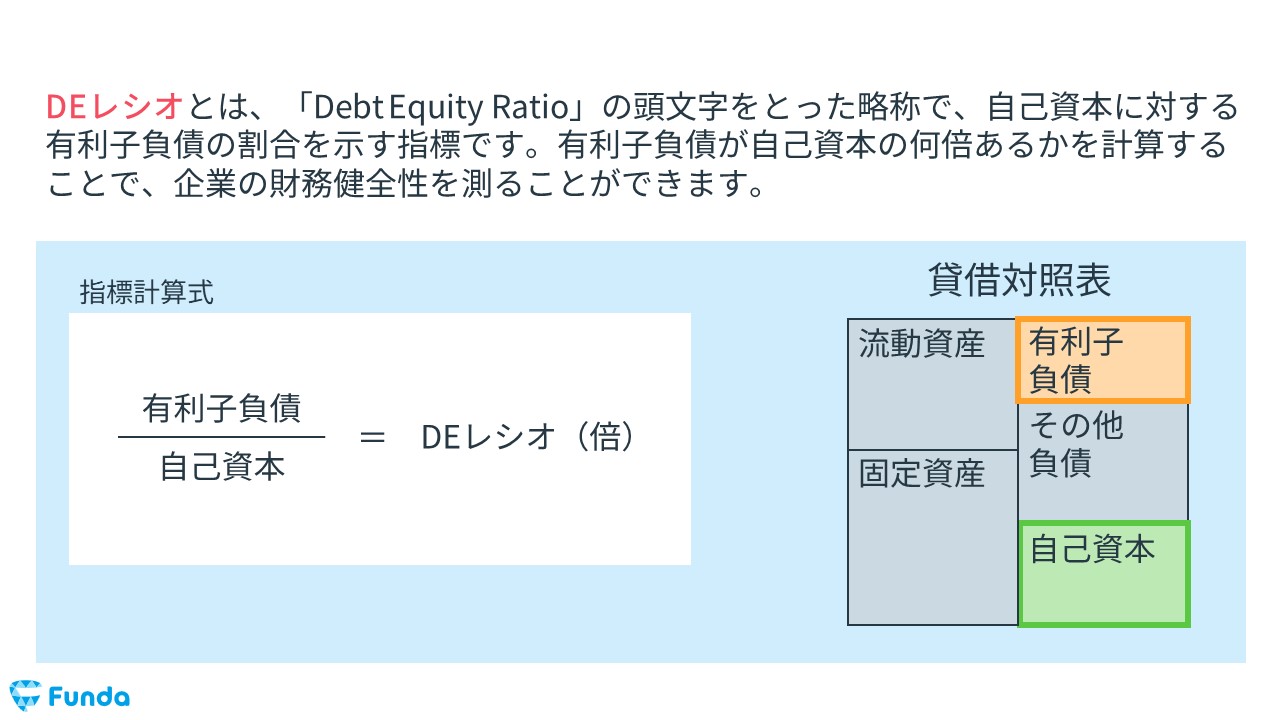

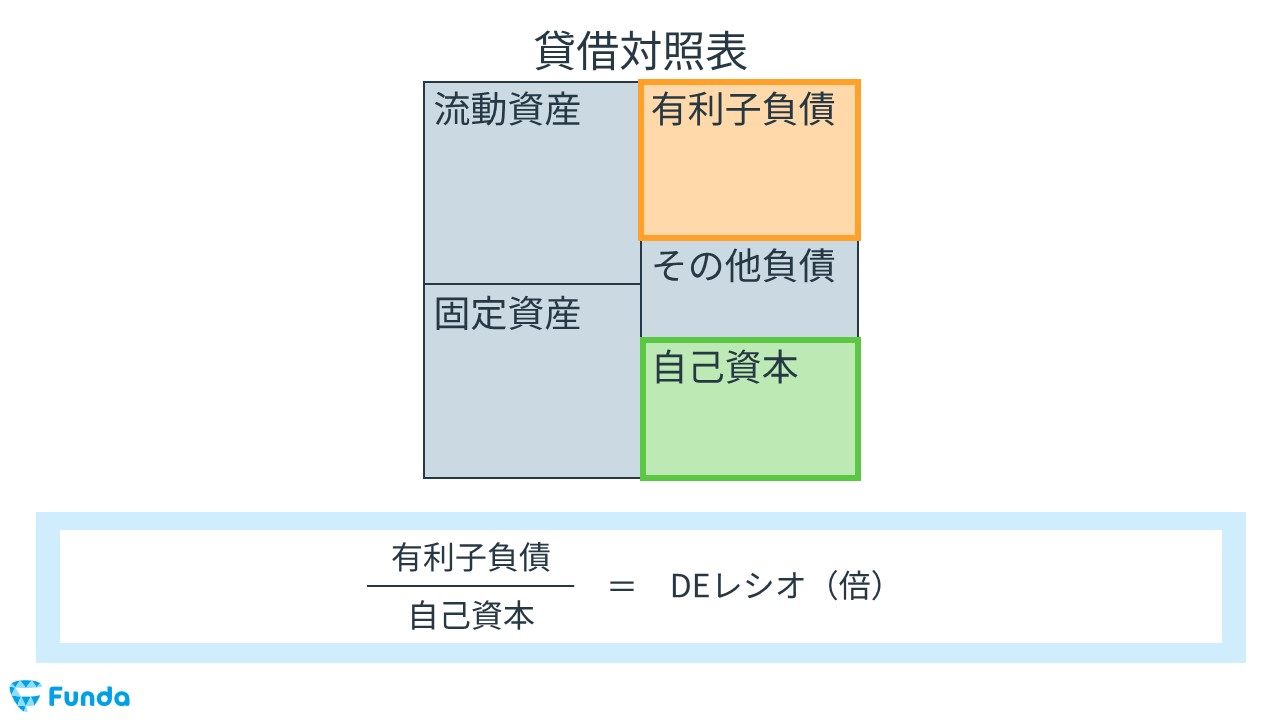

DEレシオの計算式

DEレシオは、下記の計算式で算出します。

- 有利子負債÷自己資本=DEレシオ(倍)

返済義務のない自己資本に対して、返済義務のある有利子負債がどれくらいあるかを見ることで、企業の安全性を測ることができます。

たとえば、有利子負債が100万円で自己資本が200万円の企業の場合、DEレシオは0.5倍(100万円÷200万円)となります。

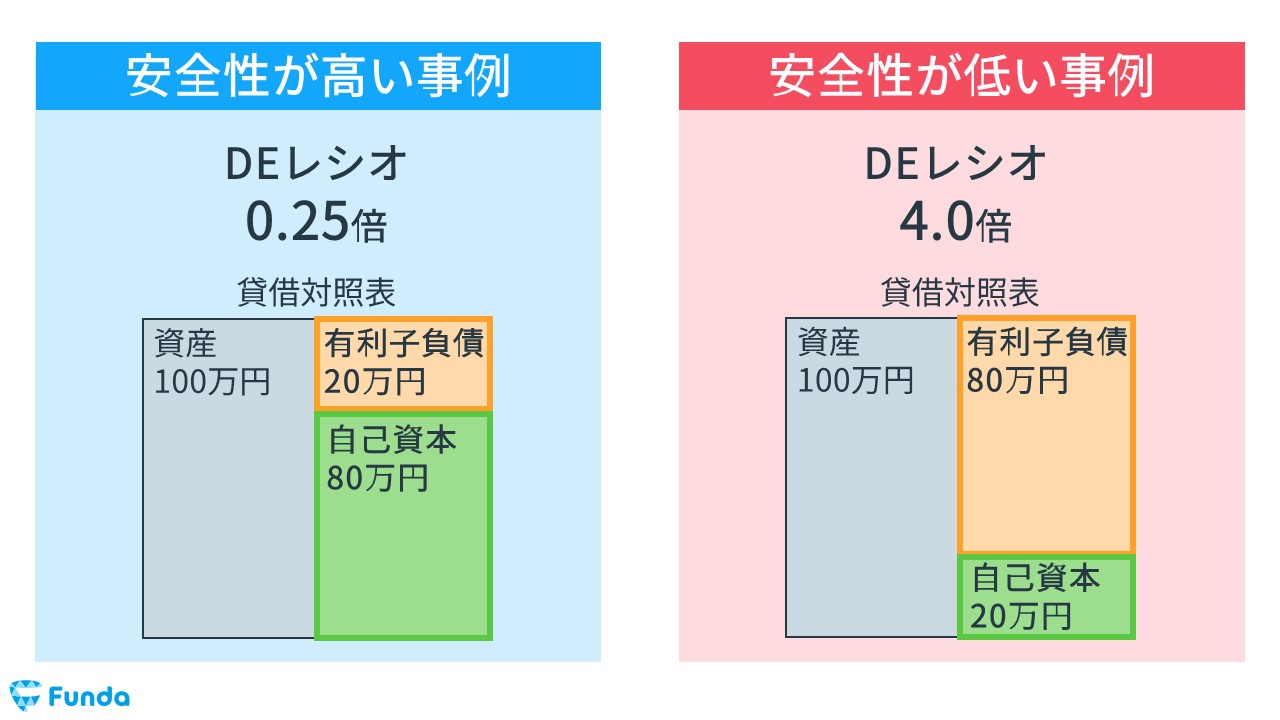

DEレシオの基本的な考え方

基本的に、DEレシオの数値が低いほど、安全性が高いと判断します。なぜなら、DEレシオが低いということは、返済義務のない自己資本の比率が高く、返済義務のある有利子負債の比率が低いことを意味するからです。

逆に、DEレシオ高いと返済が必要な有利子負債の割合が高いことを意味するため、安全性は低いと評価します。

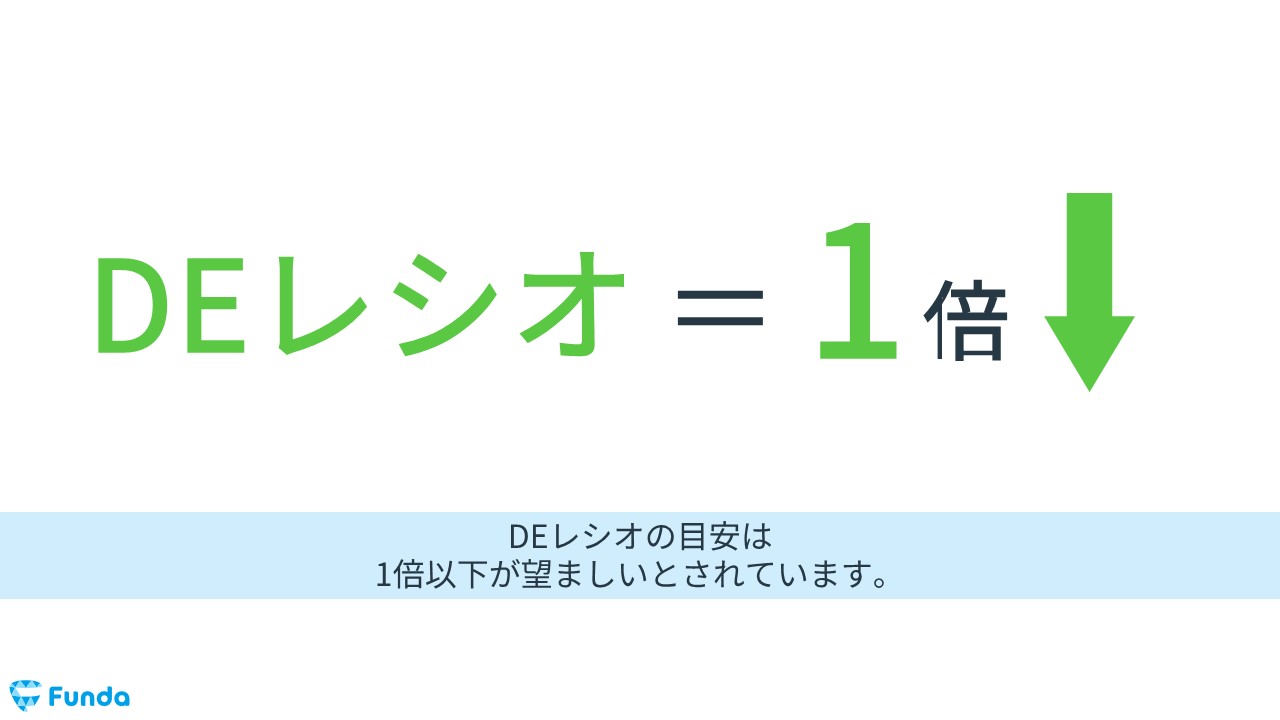

DEレシオの目安

一般的に、DEレシオは1倍以下が望ましいとされています。

1倍というのは、有利子負債と自己資本が同額である状態です。有利子負債を自己資本でカバーできている状態であるため、企業の財務状態は健全であると判断できます。

ただし、業種や市場の環境によって適正値は異なるため、参考の1つとして1倍以下という数値を覚えておくぐらいが良いでしょう。

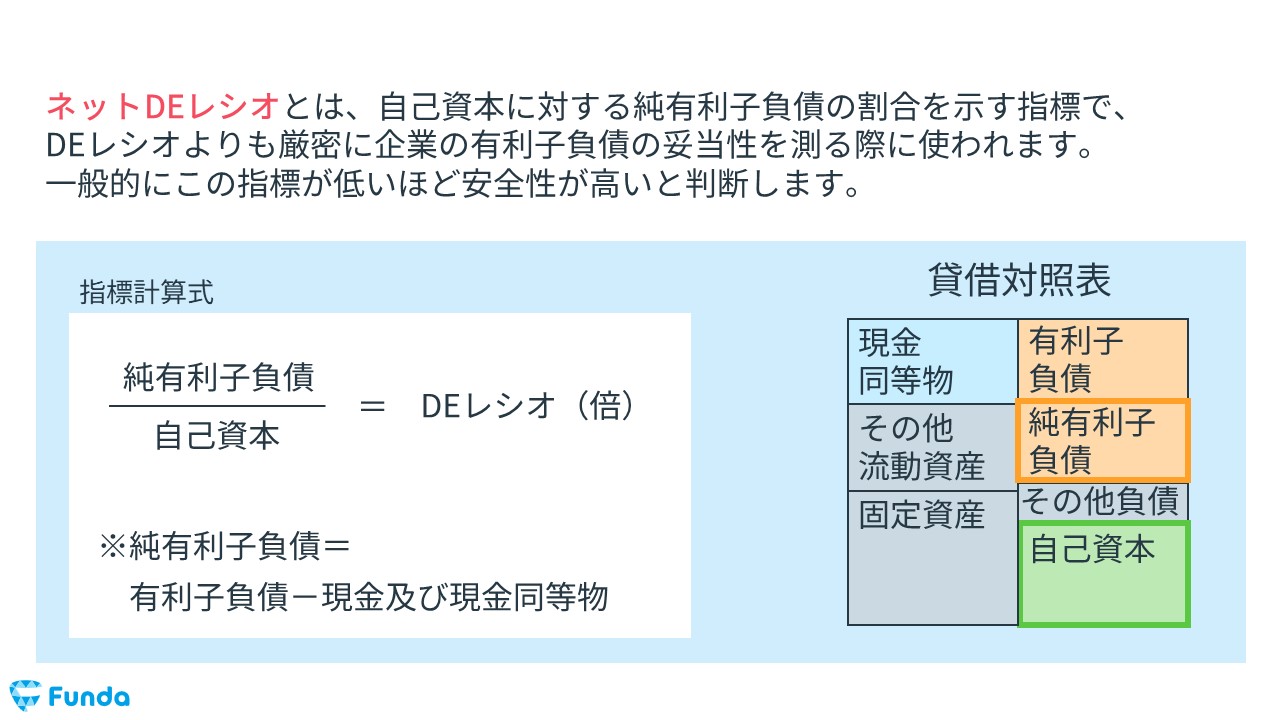

DEレシオとネットDEレシオの違い

ネットDEレシオとは、自己資本に対する純有利子負債の割合を示す指標で、DEレシオよりも厳密に企業の有利子負債の妥当性を測る際に使われます。

純有利子負債とは、有利子負債から現金等を差し引いた金額です。返済が必要な有利子負債から手元の現金を引くことで、実質的な有利子負債の残高を表します。

ネットDEレシオは、以下の計算式で算出します。

- 純有利子負債÷自己資本=ネットDEレシオ(倍)

DEレシオと自己資本比率の違いは?

DEレシオの関連指標に自己資本比率という指標があります。

- 自己資本比率

両者の違いや指標の使い分けについて詳しく解説します。

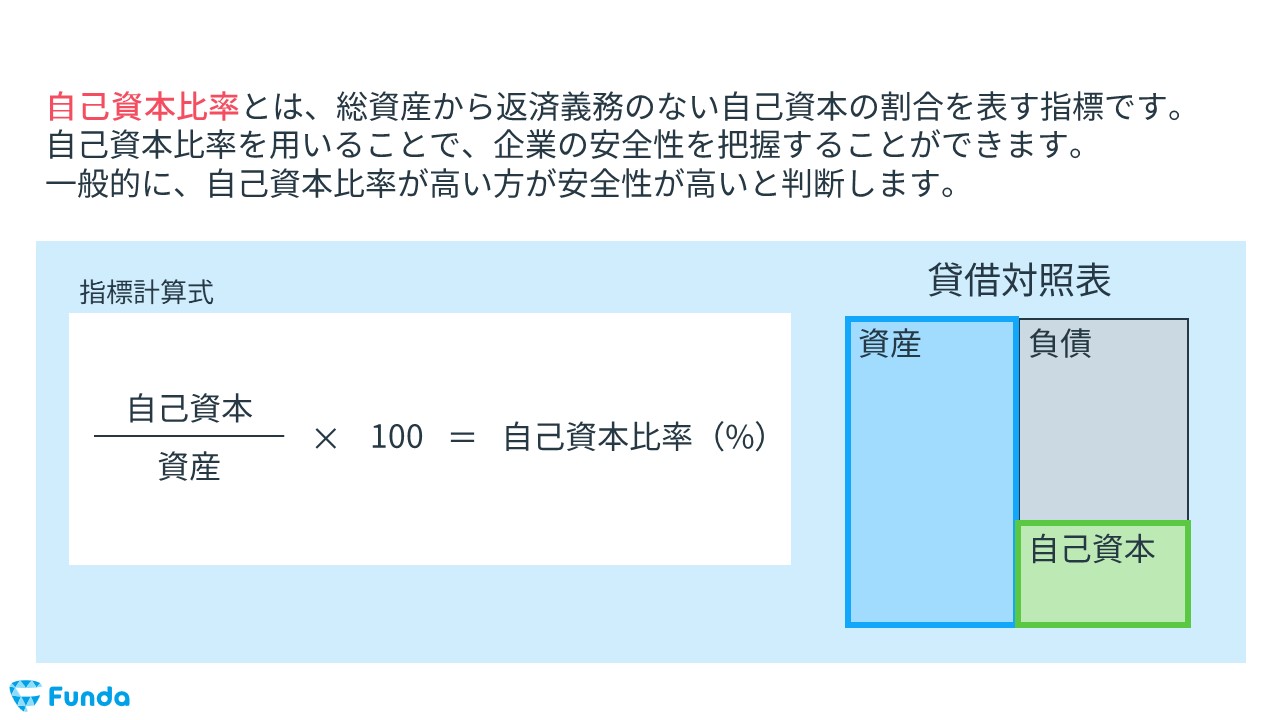

自己資本比率とは

自己資本比率とは、総資産から返済義務のない自己資本の割合を表す指標です。この指標を使うことで、企業の財務健全性を見ることができます。

一般的に、自己資本比率が高い方が安全性が高いと判断します。

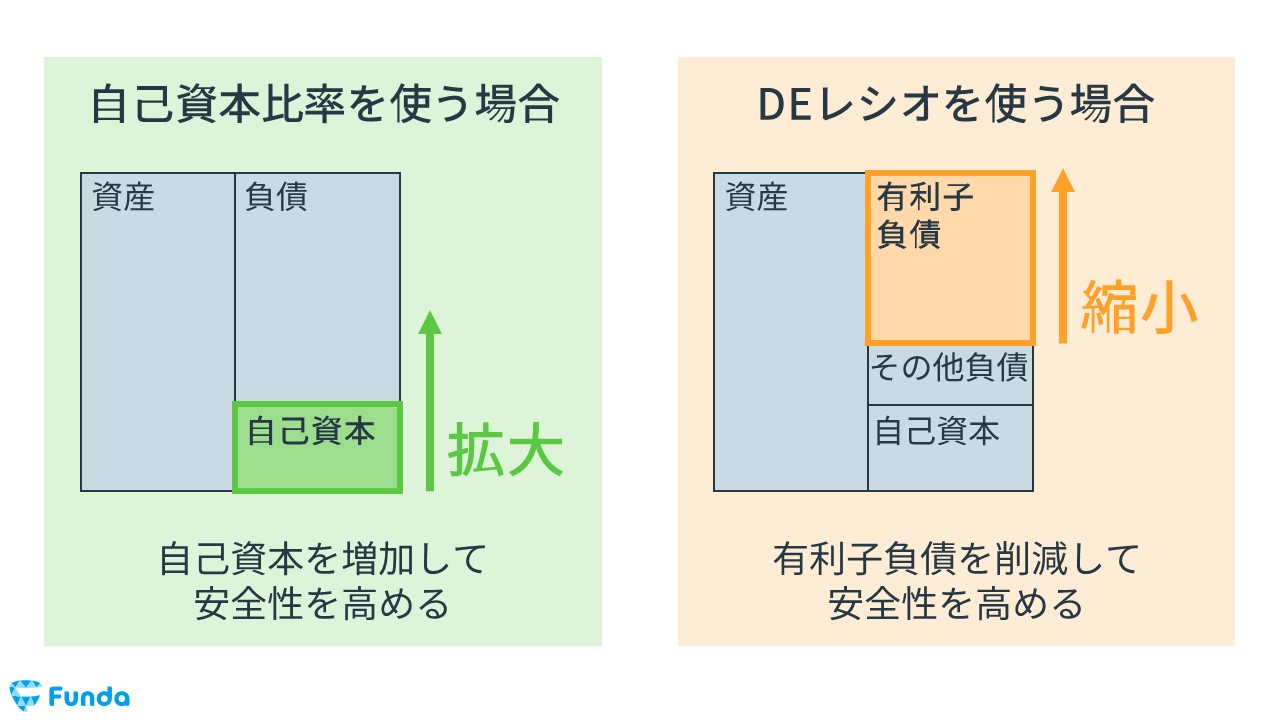

両者の使い分け

自己資本比率は、総資産における自己資本の割合を見ています。一方、DEレシオは、自己資本における有利子負債の割合を見ています。

そのため、企業の目標とする項目によって使用する指標が異なります。

たとえば、自己資本の引き上げを目標としている企業の場合は、自己資本比率を重視します。一方、有利子負債の削減を目標とする企業の場合は、DEレシオを重視します。

- 自己資本の引き上げ→自己資本比率

- 有利子負債の削減→DEレシオ

自己資本比率の使い方について詳しく知りたい方は、下記の記事がおすすめです。

関連記事

自己資本比率とは?計算式や目安、分析方法をわかりやすく解説

navi.funda.jp/article/capital-adequacy-ratio

DEレシオを見る際のポイント

DEレシオを見る際のポイントは、主に4つあります。

- DEレシオが有効となる企業や業種

- 時系列での比較

- 業界平均との比較

- DEレシオが高い時の注意点

それぞれ詳しく解説します。

DEレシオが有効となる企業や業種

DEレシオは有利子負債の削減にフォーカスを充てた指標です。そのため、有利子負債が大きくなりやすい企業や業種の安全性を分析する際に、DEレシオが有効となります。

たとえば、設備投資が必要な装置型産業や、M&Aが多い会社などです。

上記のような企業に対して、DEレシオを使って安全性分析をすることで、有益な示唆を得られることができます。

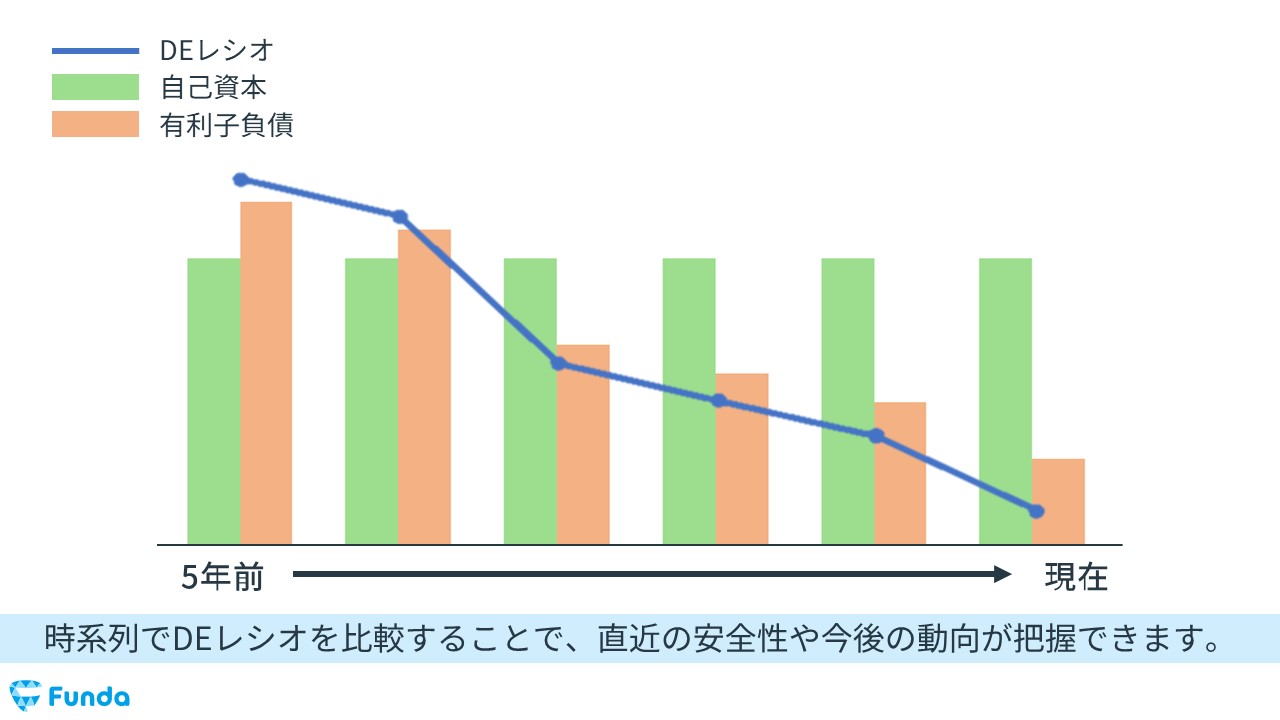

時系列での比較

基本的に、企業のビジネスモデルが大きく変わることは多くありません。

そのため、過去と今のDEレシオを比較して、安全性が高くなっているかどうかを測ることができます。

また、DEレシオの数値が変化した原因を分析することで、ビジネスモデルの変化や今後の動向の把握につながります。

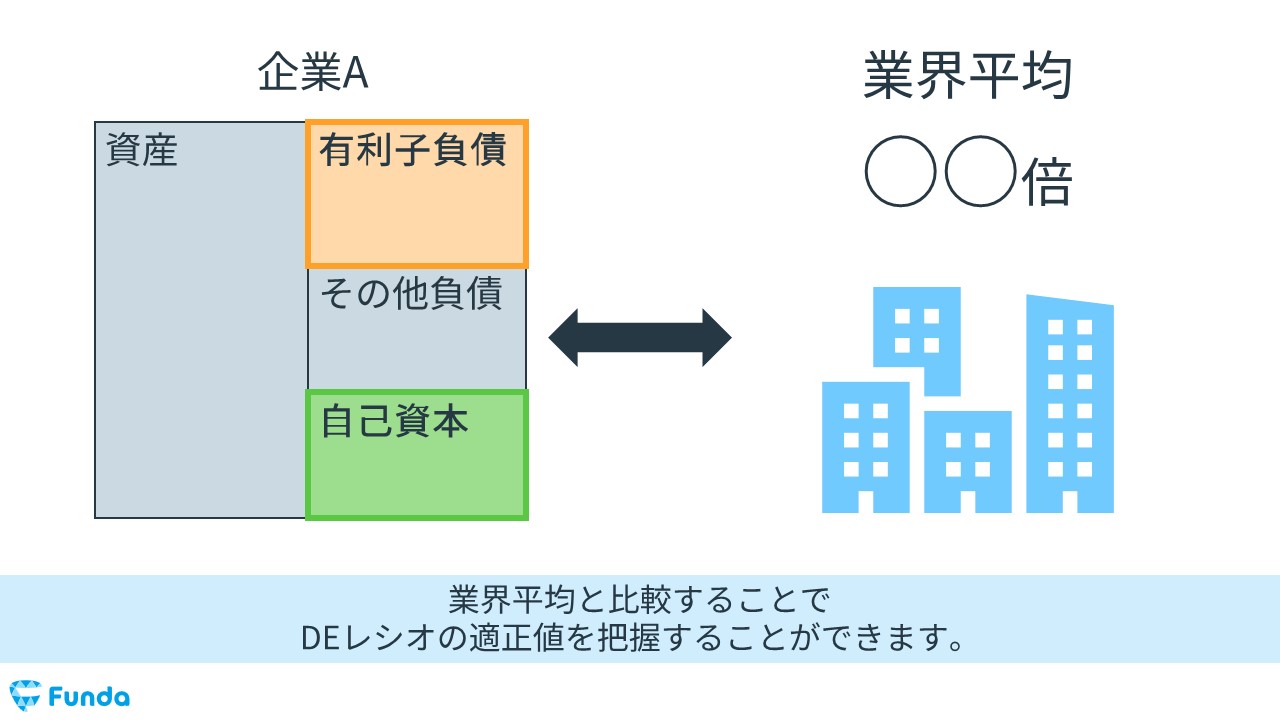

業界平均との比較

DEレシオを分析する際、計算式に当てはめて数値を出すだけでは、その数値が良いのか悪いのかわかりません。

そこで、業界平均と比べることで、その企業は安全性が高いかどうかを測ることができます。

また、DEレシオが業界平均と比べて大きく異なる場合は、なぜ異なるのかを分析することで、その企業のビジネスモデルの特徴や強み・弱みの発見につながります。

DEレシオが高い時の注意点

DEレシオの数値が高い企業は、必ずしも安全性が低いとは限りません。

たとえば、業績が好調で現金が入ってくる見込みがある場合は、DEレシオが高くても有利子負債を返済できる可能性が高いため、安全性が低いと断定できません。

また、有利子負債の中身が長期借入金や返済期限が1年以上ある社債が多い場合は、有利子負債の返済に猶予があるため、直近のリスクは少ないと判断できます。

しかし、業績が不調の企業の場合は、利息の支払いが滞る可能性が高いため、倒産に陥る危険性も考えられます。

また、DEレシオが高くて短期有利子負債が多い場合は、返済できないリスクがあります。

したがって、DEレシオを分析する際は、数値だけを見て判断するのではなく、キャッシュが入ってくる見込みがあるか、有利子負債の中身はどうなっているかまで確認する必要があります。

より厳密に分析したいときは、ネットDEレシオを使っても良いでしょう。

DEレシオの調べ方

実際の公開情報から、DEレシオの調べ方を紹介します。

今回は、有価証券報告書を使って、DEレシオの数値を調べていきます。

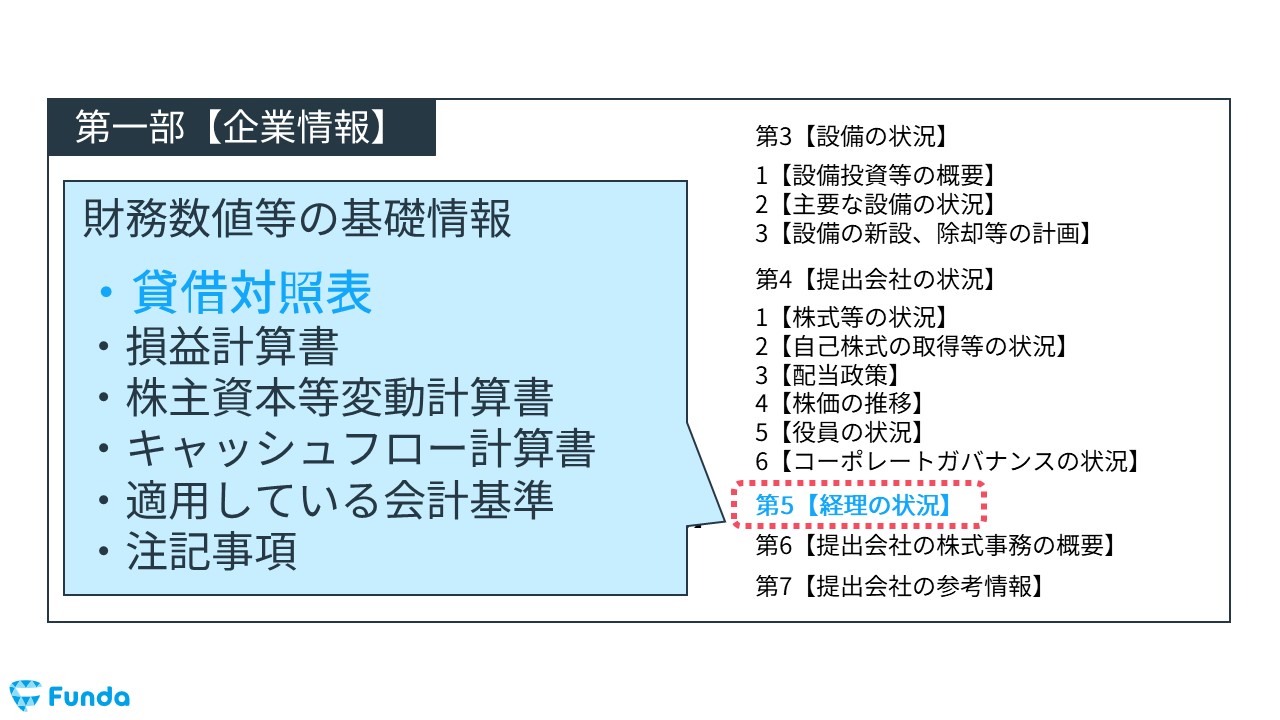

有価証券報告書から必要な情報を取得する

第一部【企業情報】の中にある、第5【経理の状況】を開いてください。

その中にある貸借対照表から、次の項目を取得します。

- 有利子負債(借入金や社債)

- 自己資本

DEレシオを計算する

貸借対照表から、有利子負債と自己資本の数値を取得できたら、計算式に当てはめることで、DEレシオを計算することができます。

DEレシオのまとめ

今回は、DEレシオの意味や計算式、目安、使い方について解説しました。

DEレシオは、長期の支払能力を測る指標で、企業の安全性を分析する際に使います。より厳密に分析したい場合は、ネットDEレシオを用いることがおすすめです。

「DEレシオを見る際のポイント」を意識して、ぜひ企業分析に取り入れてみてください!