消費者金融の儲けの仕組みは?決算書数値からビジネスモデルを解説

#

企業分析2024.4.29

会計クイズ:金融機関

この記事では、企業のビジネスモデルと財務数値を結びつける会計クイズを元に、企業がどのように利益を生み出しているかを解説します。

今回扱うのは金融機関です。

消費者金融と銀行の比較から、両社の特徴や儲けの仕組みなどについてを数字を使って読み解いていきます。

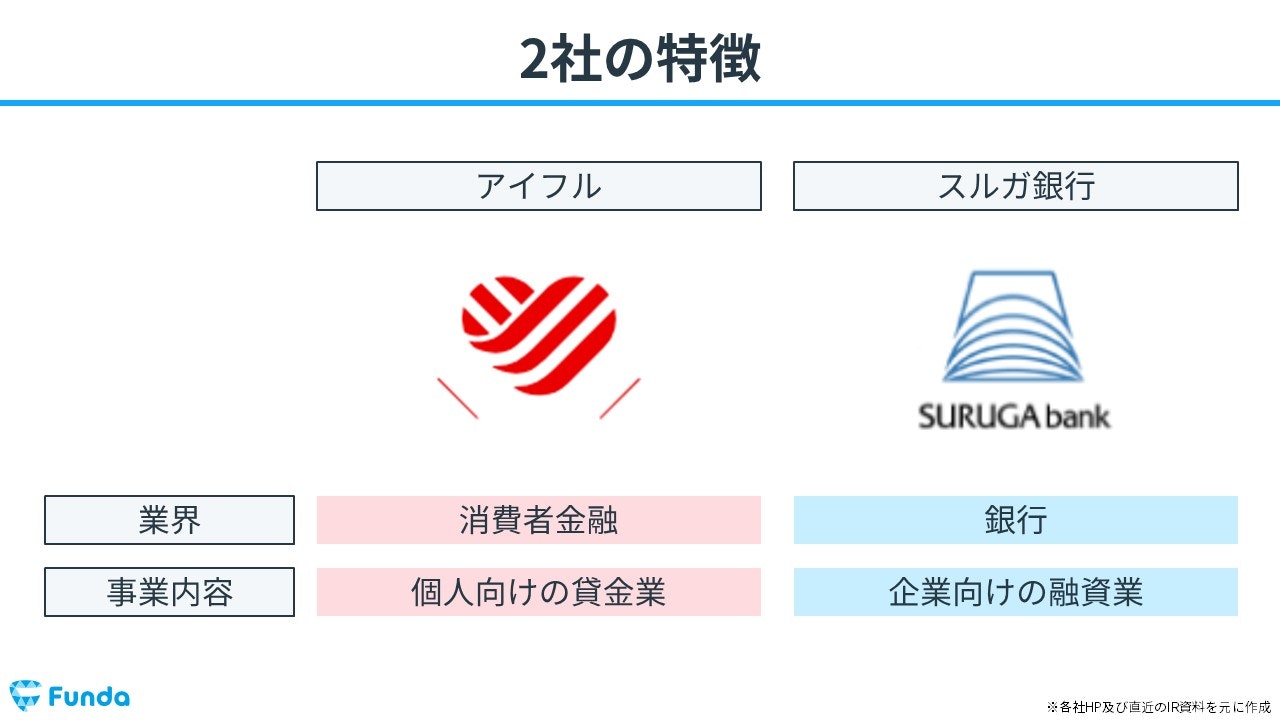

登場企業の紹介

最初に今回の登場企業の紹介です。

- アイフル

- スルガ銀行

この2社はどちらも金融機関という共通点がありますが、それぞれ業界や事業内容が異なります。

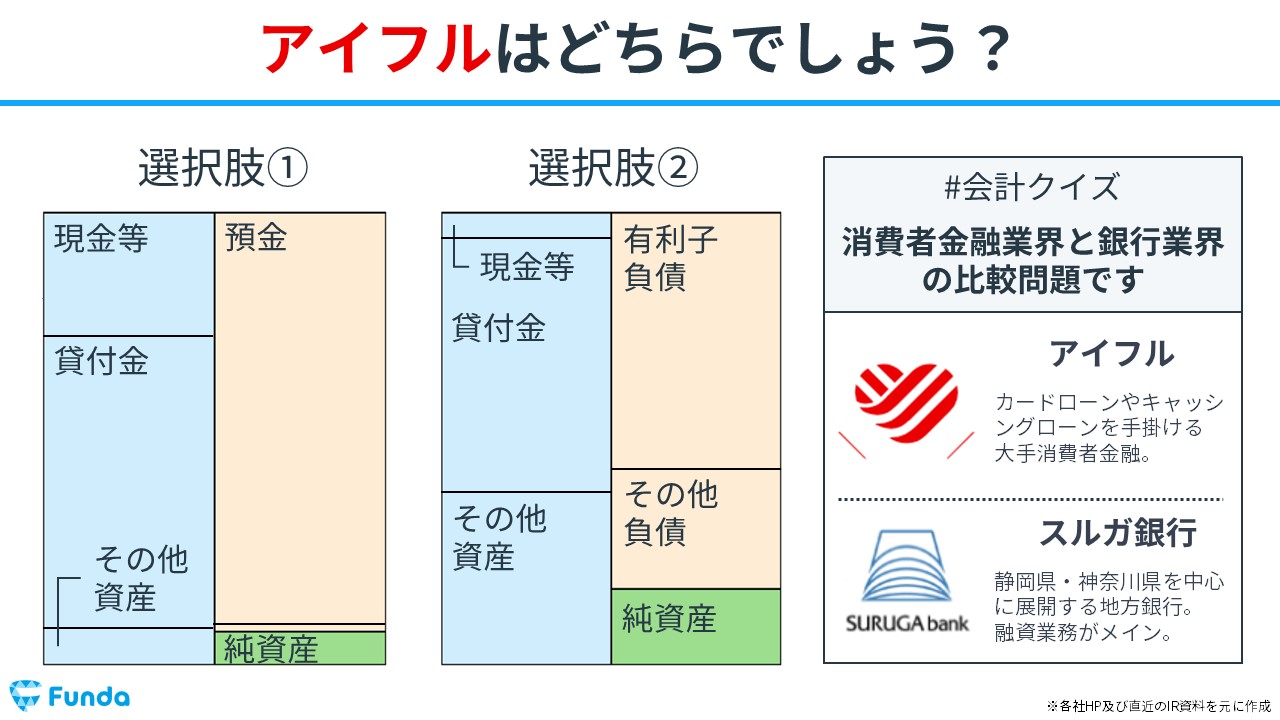

会計クイズ:問題

早速ですが、ここでクイズです。

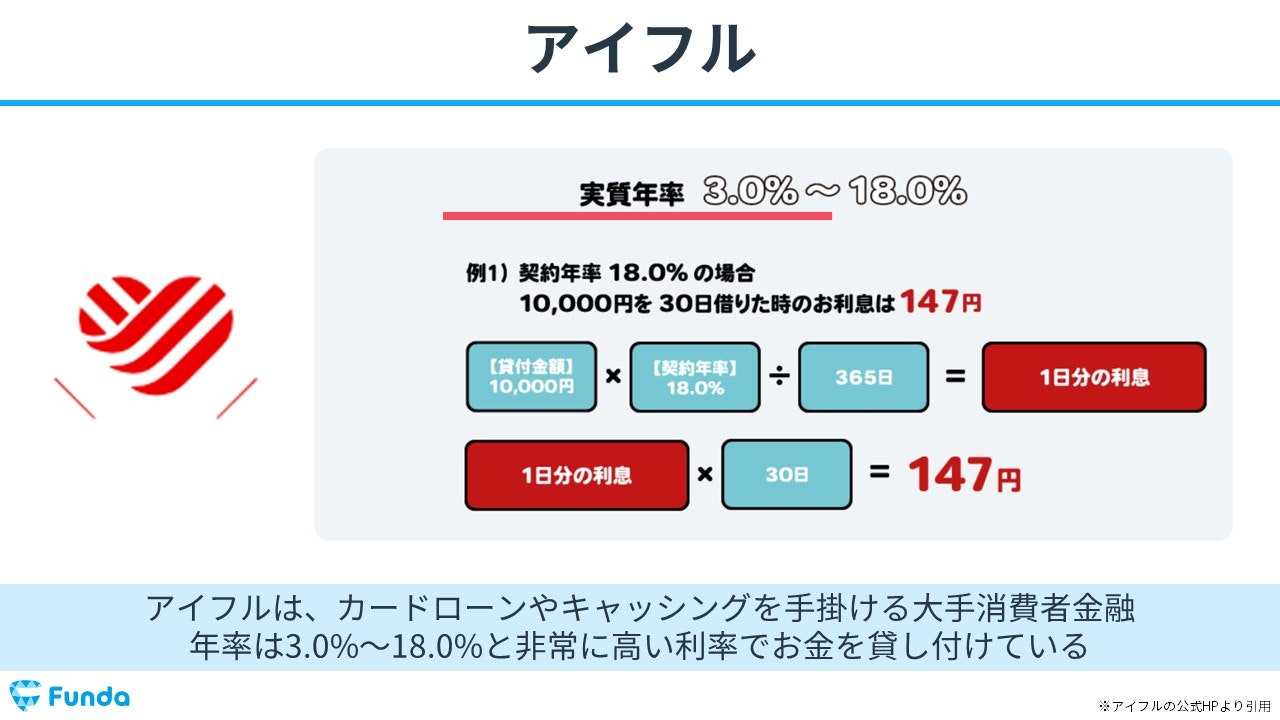

カードローンやキャッシングを手掛ける大手消費者金融のアイフルの貸借対照表はどちらでしょう?

両社のビジネスモデルが財政状態にどう影響するのかを予想して考えてみてください。

タップで回答を見ることができます

選択肢①

選択肢②

クイズの前に、貸借対照表の読み方について詳しく学びたい方は、下記の記事をご覧ください。

関連記事

貸借対照表とは?読み方を企業分析のプロがわかりやすく解説

navi.funda.jp/article/balance-sheet

消費者金融業界とは?

まずは、アイフルのビジネスモデルを読み解いていく前に、そもそも消費者金融業界とはどのような市場でどのような特徴があるのかを見ていきましょう。

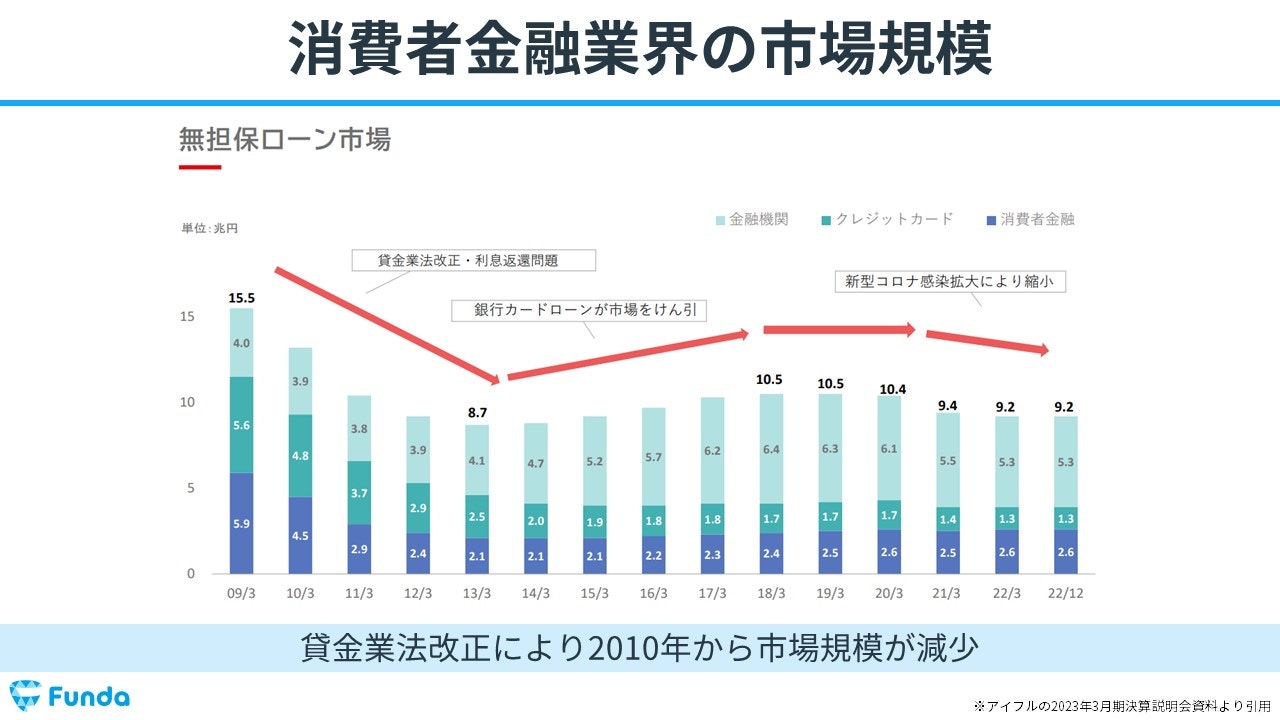

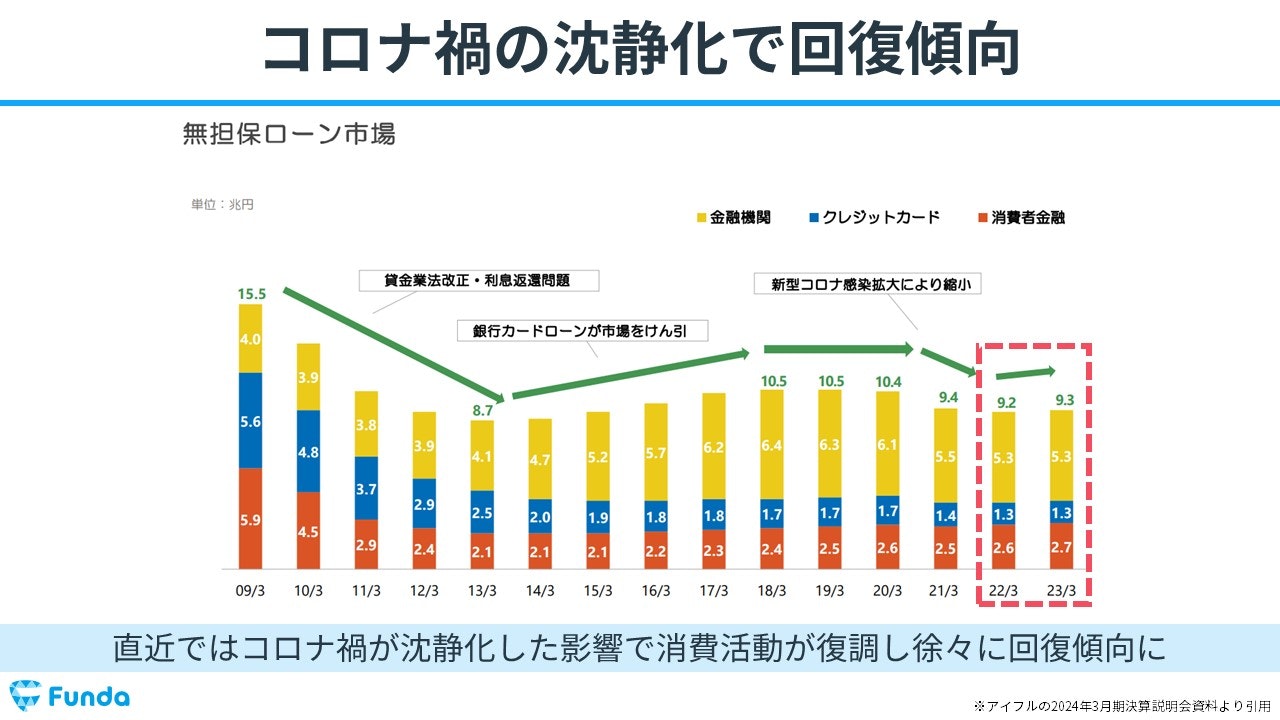

消費者金融業界の市場動向

消費者金融業界において、1番市場規模が大きかった時期は2009年で15.5兆円ありました。しかし、2010年に貸金業法の改正や過払い金の問題があり2013年には8.7兆円まで縮小しています。

その後は、過払い金の問題を受けなかった低金利の銀行カードローンが市場をけん引していますが、2020年の新型コロナウイルスの影響で資金需要が減少し、消費者金融業界にとっては厳しい状態が続いていました。

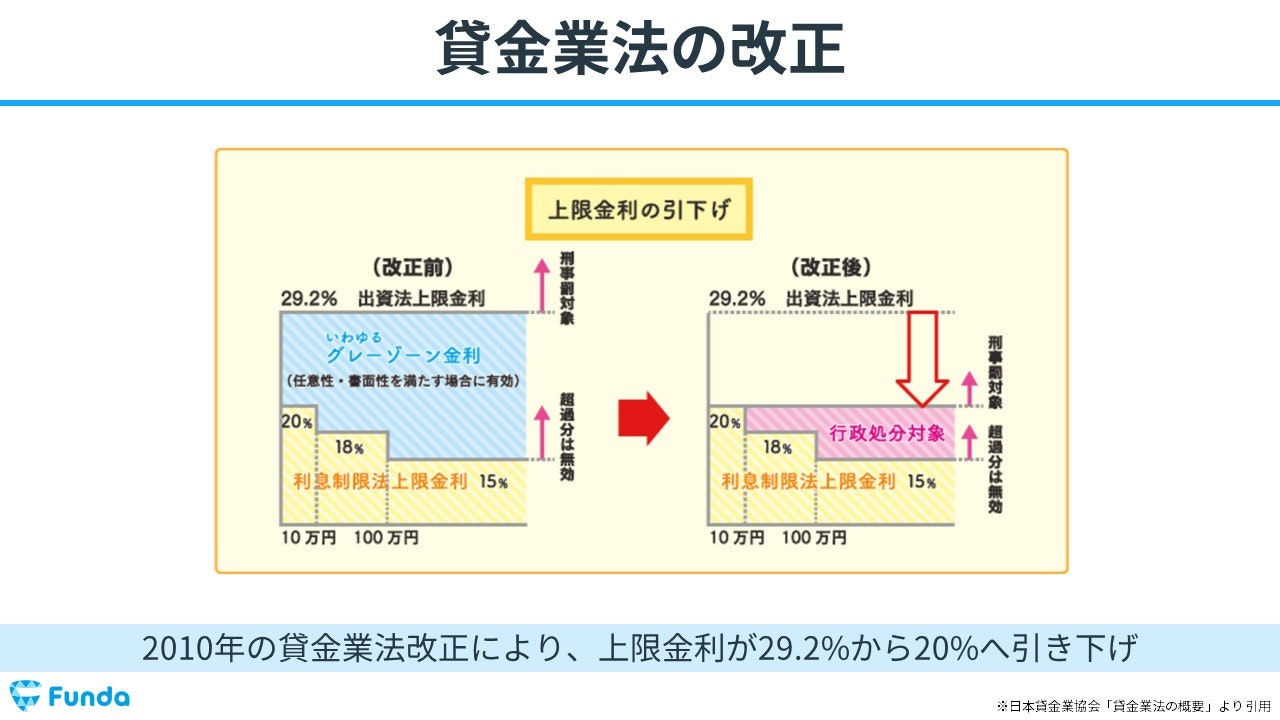

貸金業法の改正

市場規模が大きく縮小した要因である貸金業法の改正について説明します。

多重債務問題の対策として2010年に実施された貸金業法の改正により、貸付金の上限金利が29.2%から20%へ引き下げられました(借入額が10万円未満の場合)。これにより、差額分の過払い金の問題が生じ、大手の消費者金融が倒産する事態となりました。

過払い金とは

過払い金とは、消費者金融などに払いすぎた利息のことをいいます。改正前に上限金利である20%を超えて支払っていた利息は、返還請求をすることにより払いすぎた利息が返金されます。

消費者金融にとっては顧客にお金を返す必要があるため、業績及び市場に大きく影響してきました。

コロナ禍の沈静化で回復傾向

直近では、コロナ禍が落ち着いた影響で消費活動が戻り、縮小していた市場規模は徐々に回復傾向にあります。

特にレジャーや旅行、外食を目的とした借り入れが多いため、2023年から資金需要が回復し、消費者金融業界にとっては追い風となっています。

アイフルのビジネスモデルとは?

消費者金融業界の全体像について理解できたかと思いますので、ここからはクイズに登場したアイフルのビジネスモデルを財務数値を使って読み解いていきます。

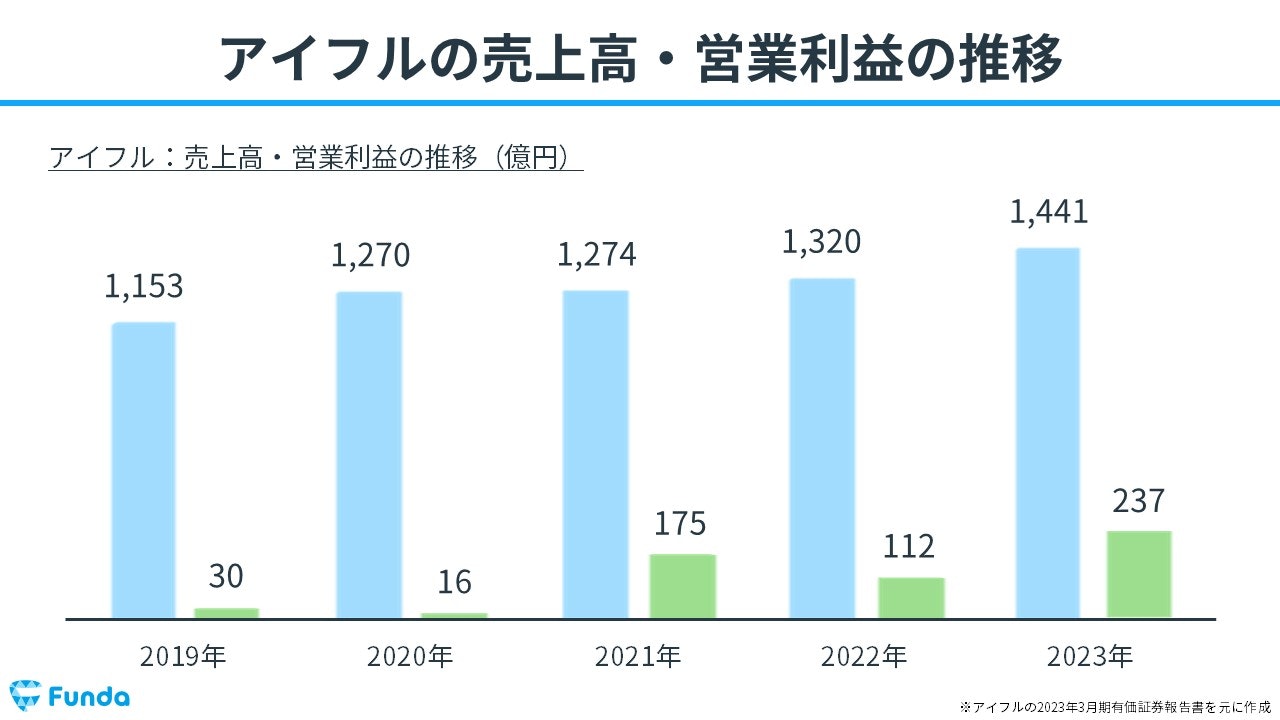

売上高・営業利益の推移

アイフルの売上高・営業利益を見ていくと、右肩上がりで伸びているのが読み取れます。

業績が好調な要因として考えられる要素は主に3つあります。

- 営業債権の増加

- 調達金利の下落

- 業務のデジタル化

1つずつ見ていきましょう。

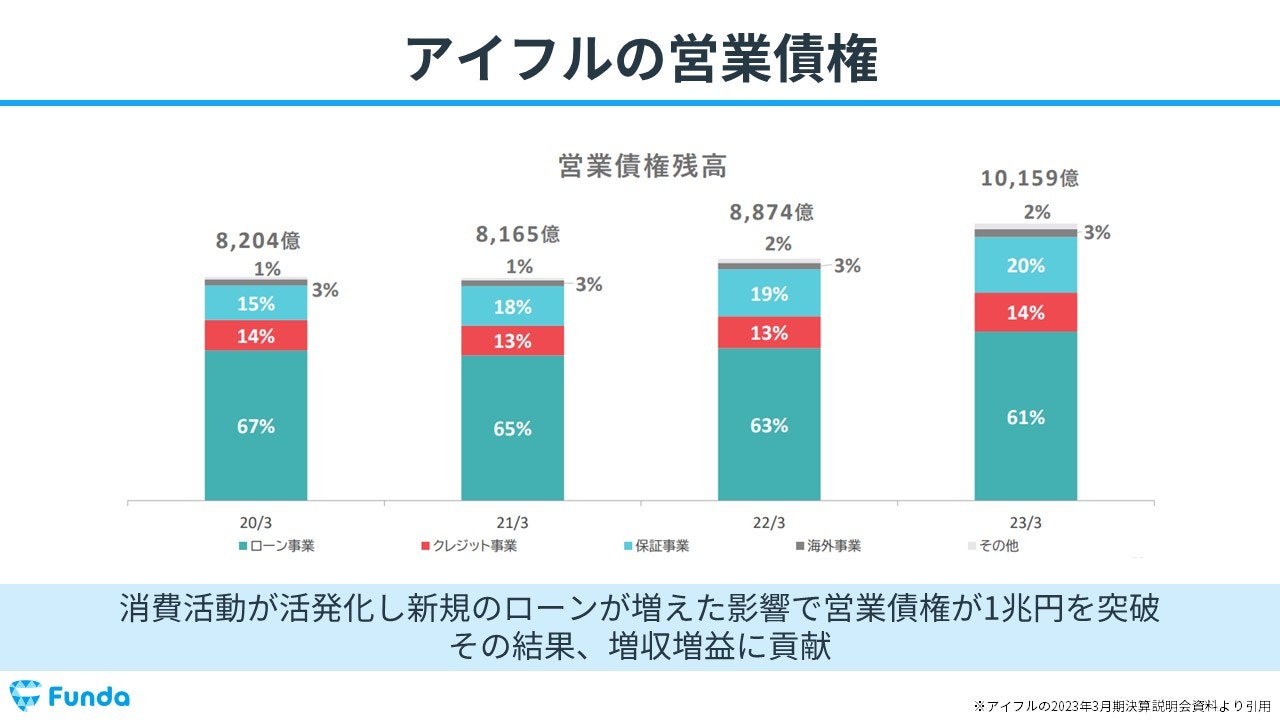

営業債権の増加

コロナ禍の沈静化により消費活動が活発化し、新規のローンが増えた影響で営業債権が12年ぶりに1兆円を突破しています。新規獲得件数も2006年以降最高の35万9千件となり、貸付金の増加がそのまま増収増益に貢献しました。

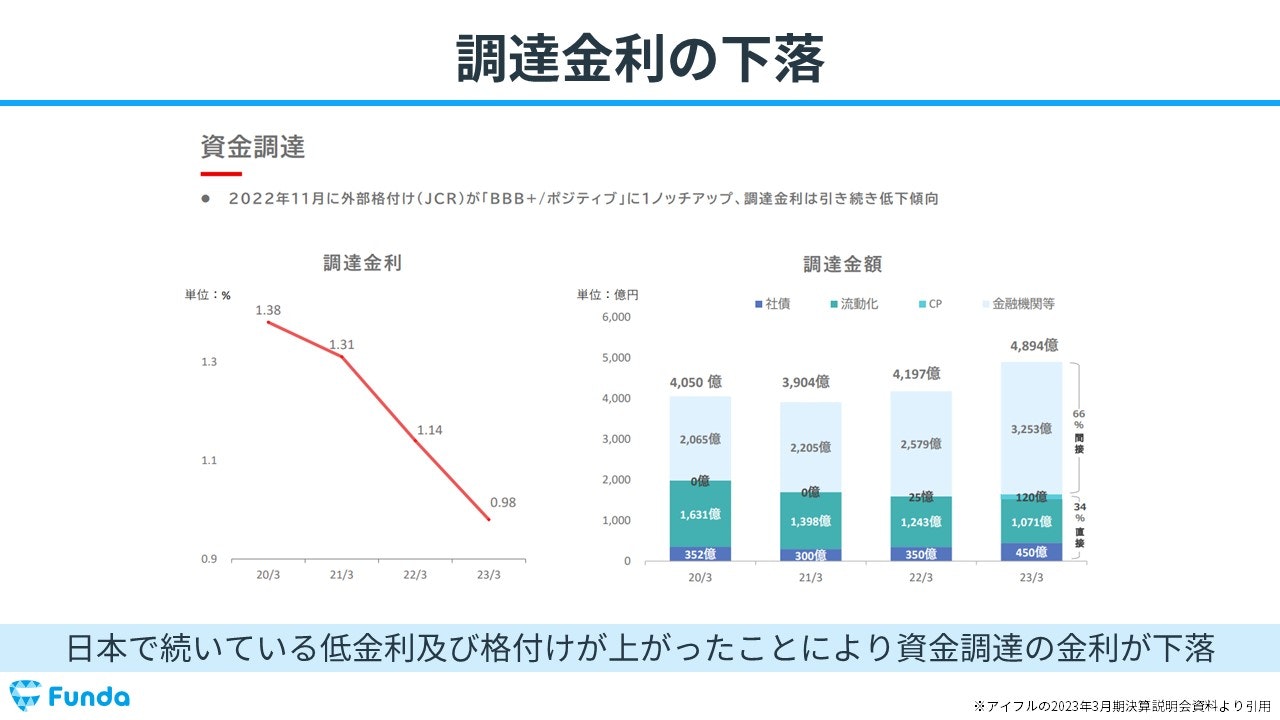

調達金利の下落

消費者金融は銀行などから資金を調達し、顧客に利息を付けてお金を貸し付けています。

日本で長く続いている低金利や外部の格付けが上がったことにより、資金調達の金利が下落しています。その結果、支払利息の金額が減少し利益率の上昇につながりました。

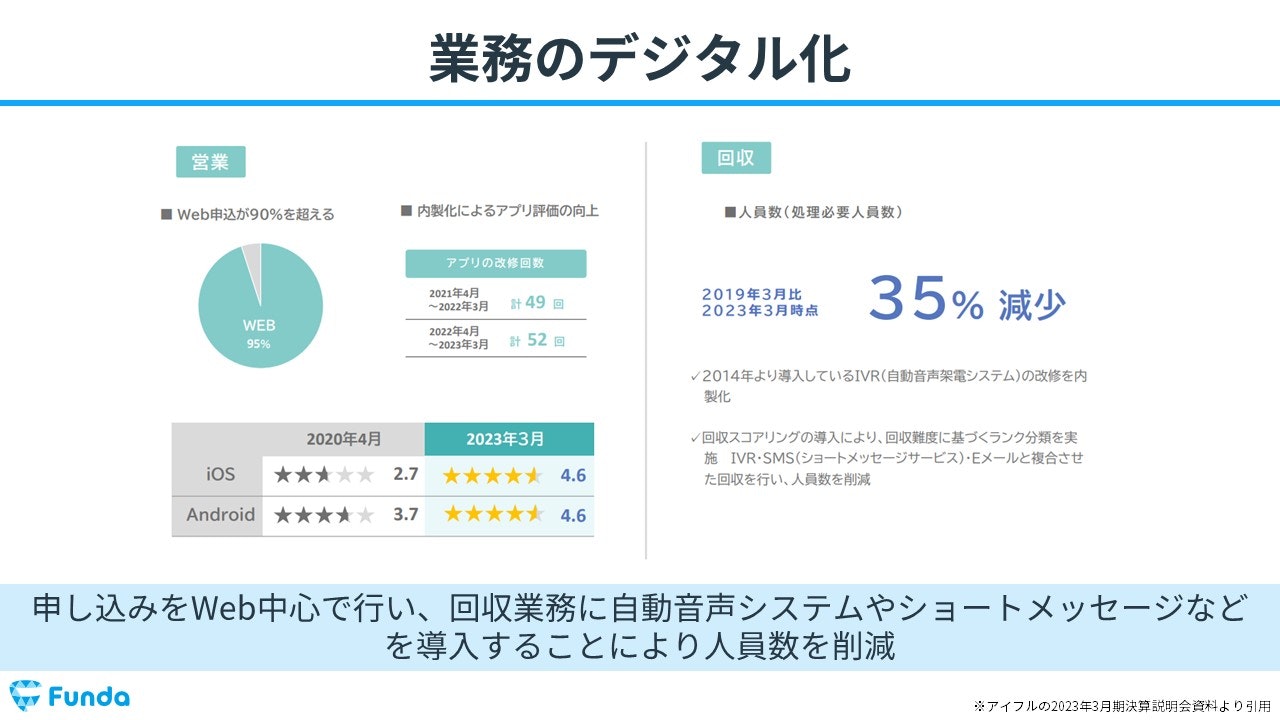

業務のデジタル化

消費者金融も業務のデジタル化にシフトしています。

例えば、申し込みをWeb中心で行ったり、回収業務に自動音声システムやショートメッセージサービスなどを導入したりしています。これによって、人員数が2019年と比べて35%減少しているため、コストの削減が利益率を高めているのが分かります。

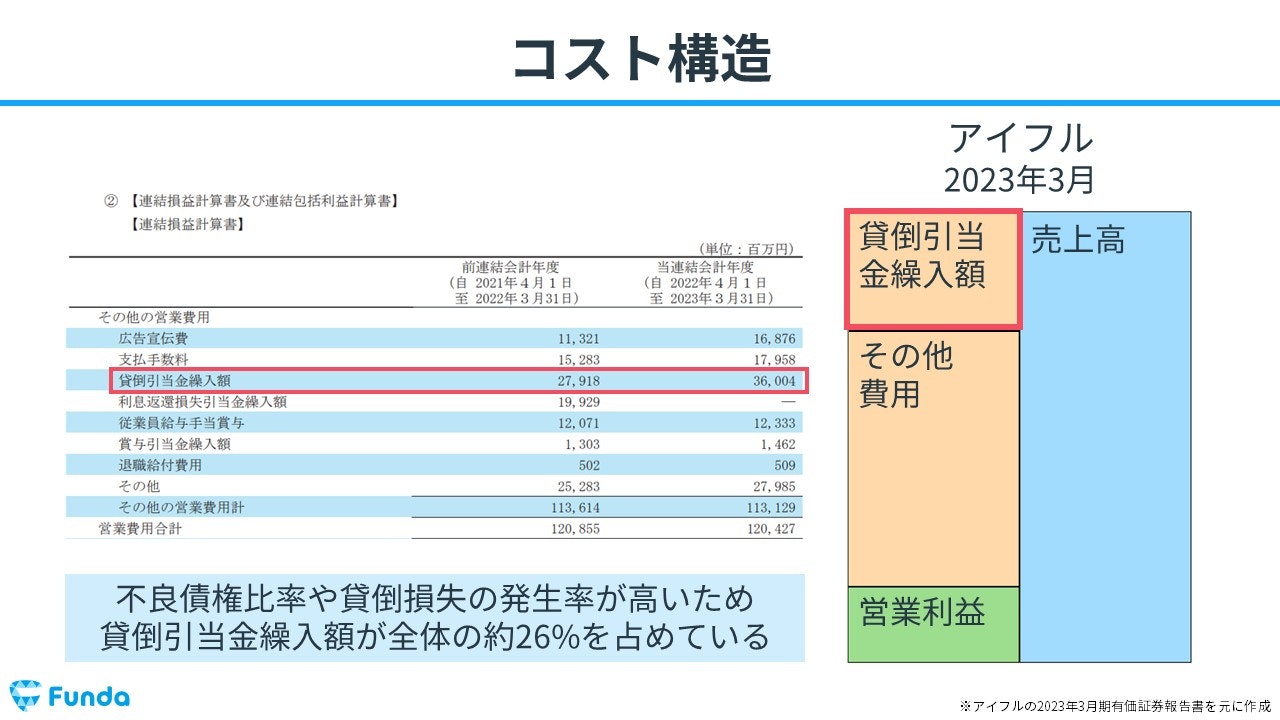

コスト構造

次に、コスト構造について見ていきます。

消費者金融のビジネスモデル上、返済不能に陥る顧客が一定数いるため、不良債権比率や貸倒損失の発生率が非常に高い傾向にあります。

貸し付けたお金が返ってこない場合を想定しないといけないため、貸し倒れに備えて貸倒引当金を設定する必要があります。そのため、費用の大部分を貸倒引当金繰入額が占めています。

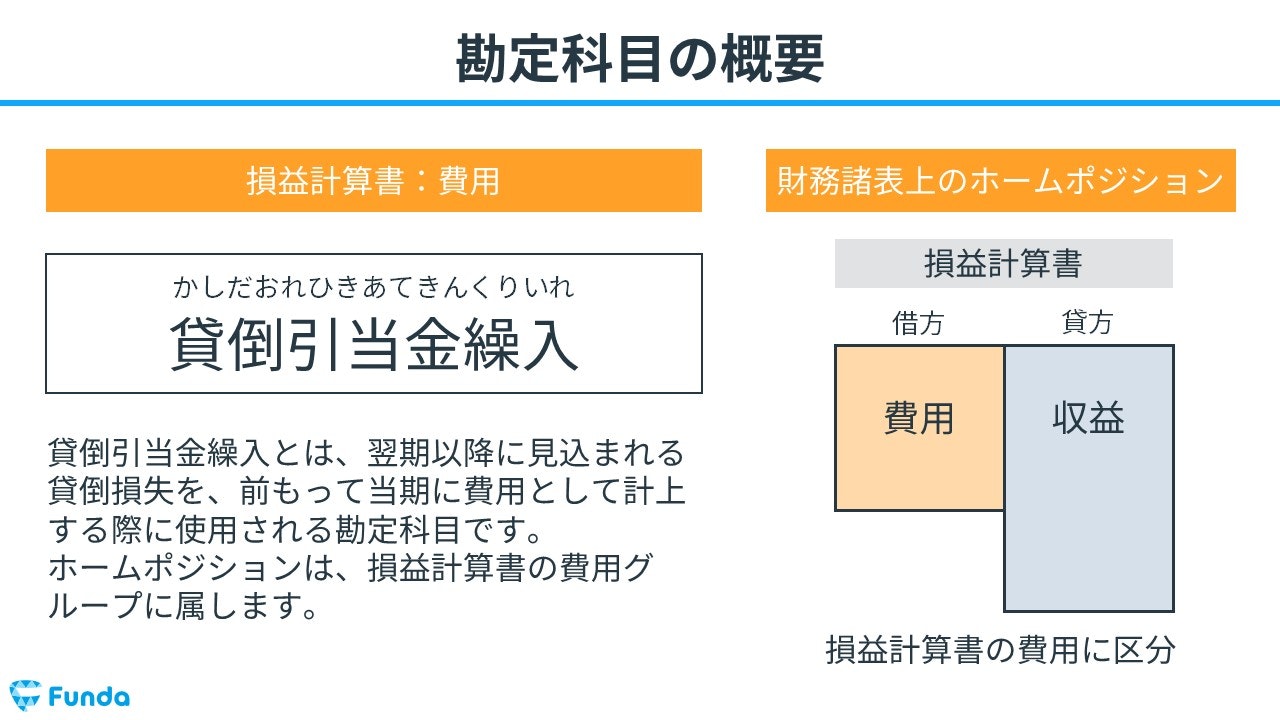

貸倒引当金繰入とは

貸倒引当金繰入とは、翌期以降に見込まれる貸倒損失を、前もって当期に費用として計上する勘定科目のことをいいます。

貸倒引当金についてより詳しく知りたい方は、下記の記事をご覧ください。

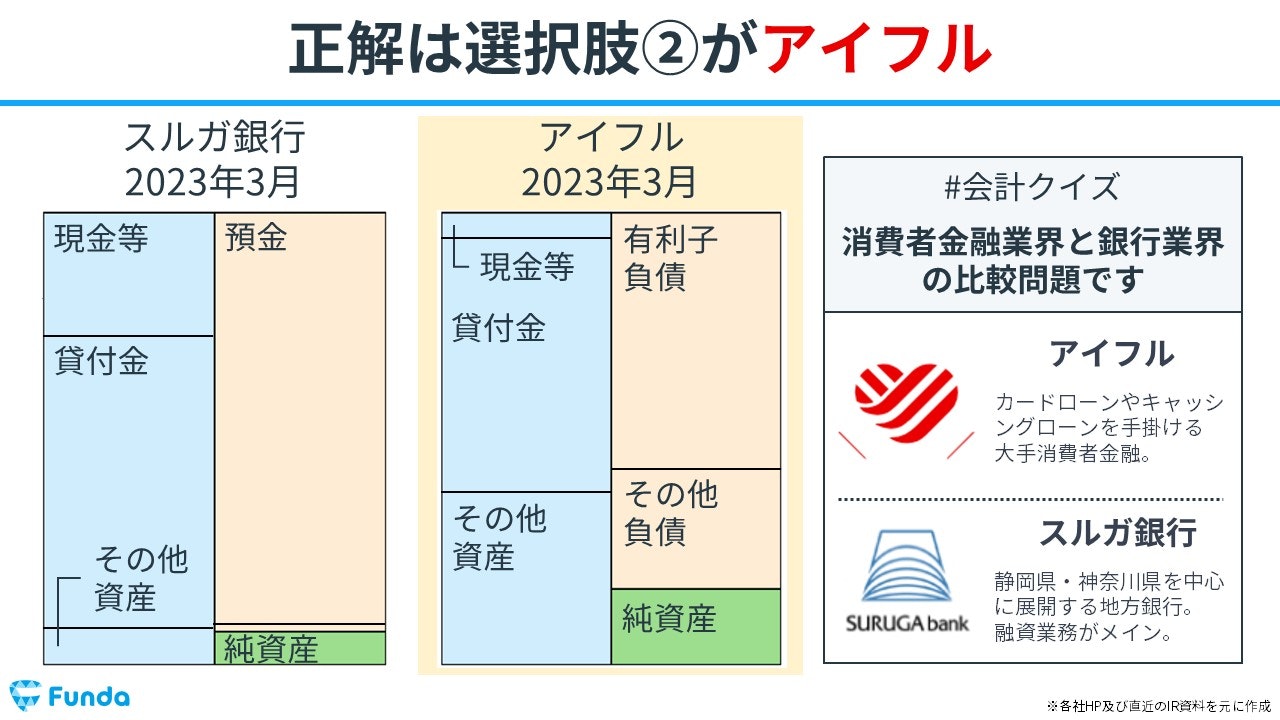

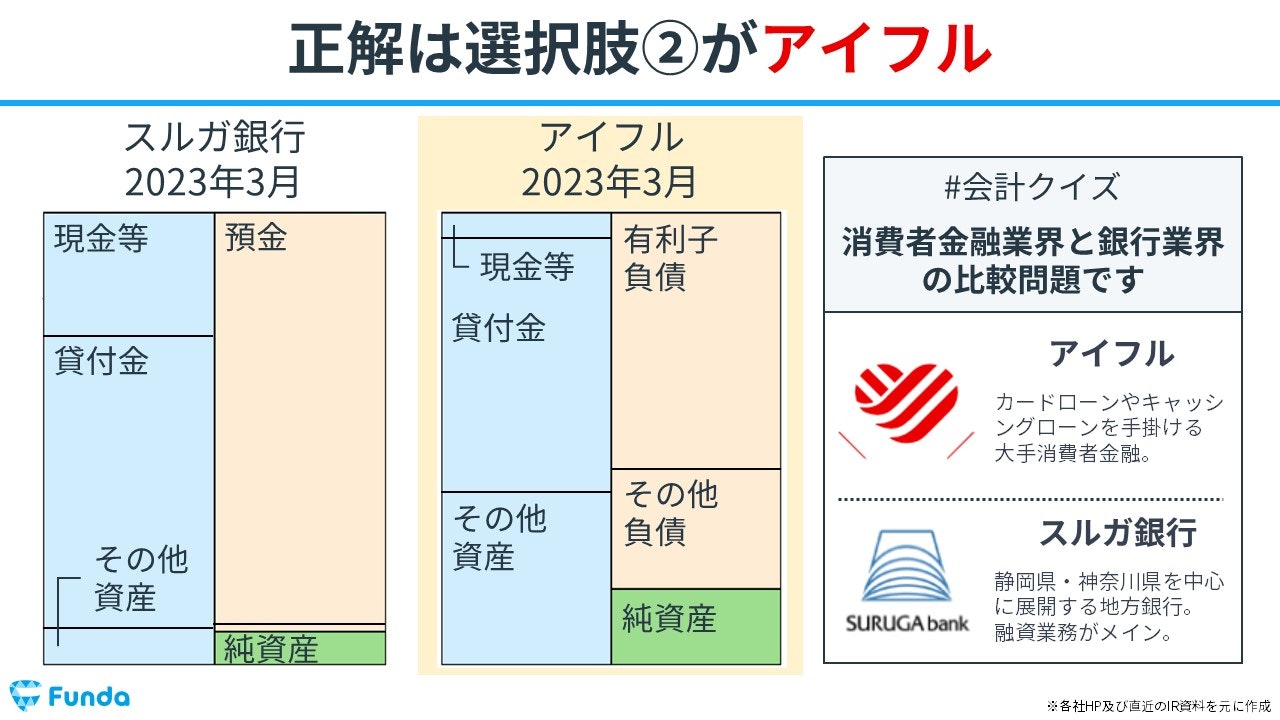

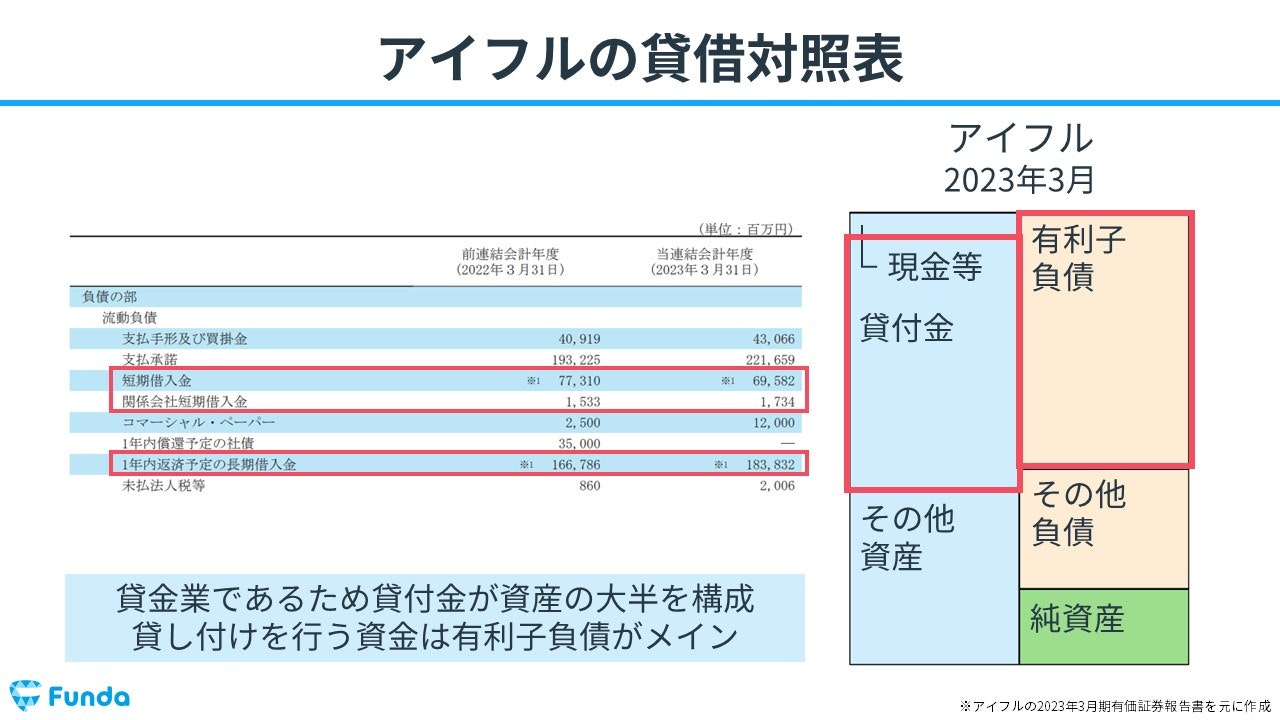

アイフルの貸借対照表

以上を踏まえて、アイフルの貸借対照表を確認します。

貸金業がメインであるため、資産の大半は貸付金で構成されています。また、貸し付けを行う資金は銀行などから調達しているため、有利子負債が大部分を占めています。

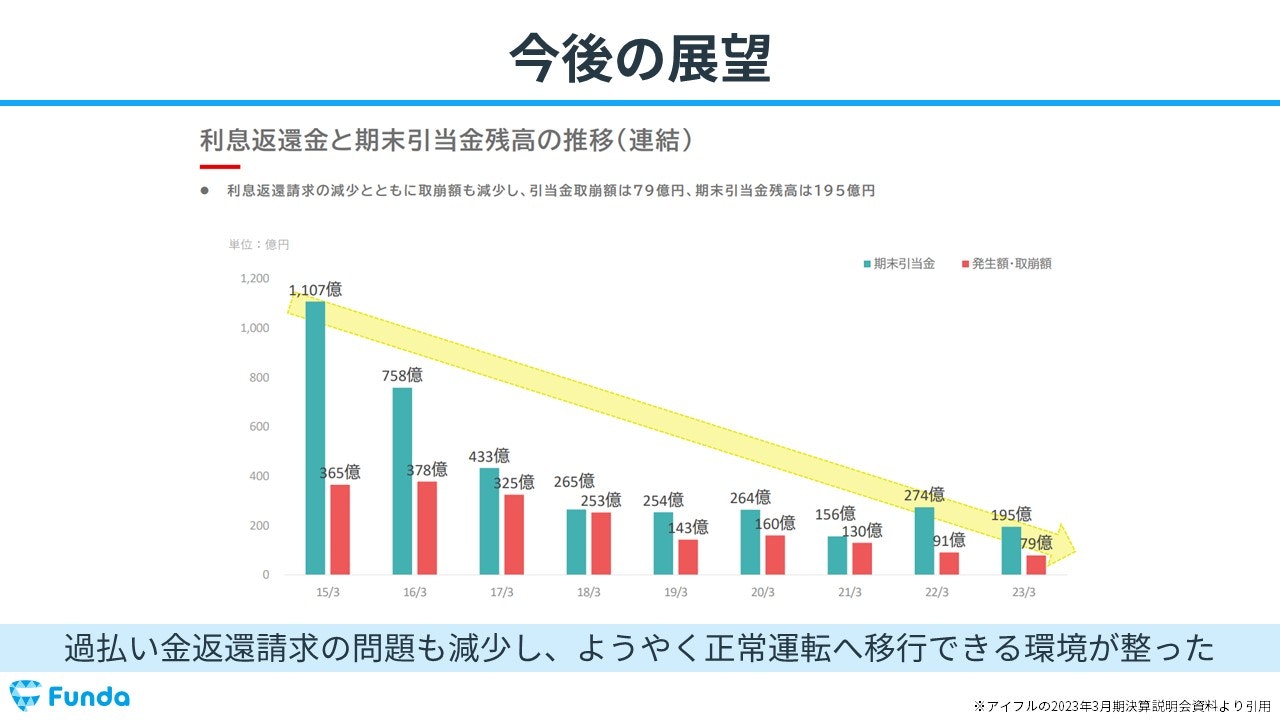

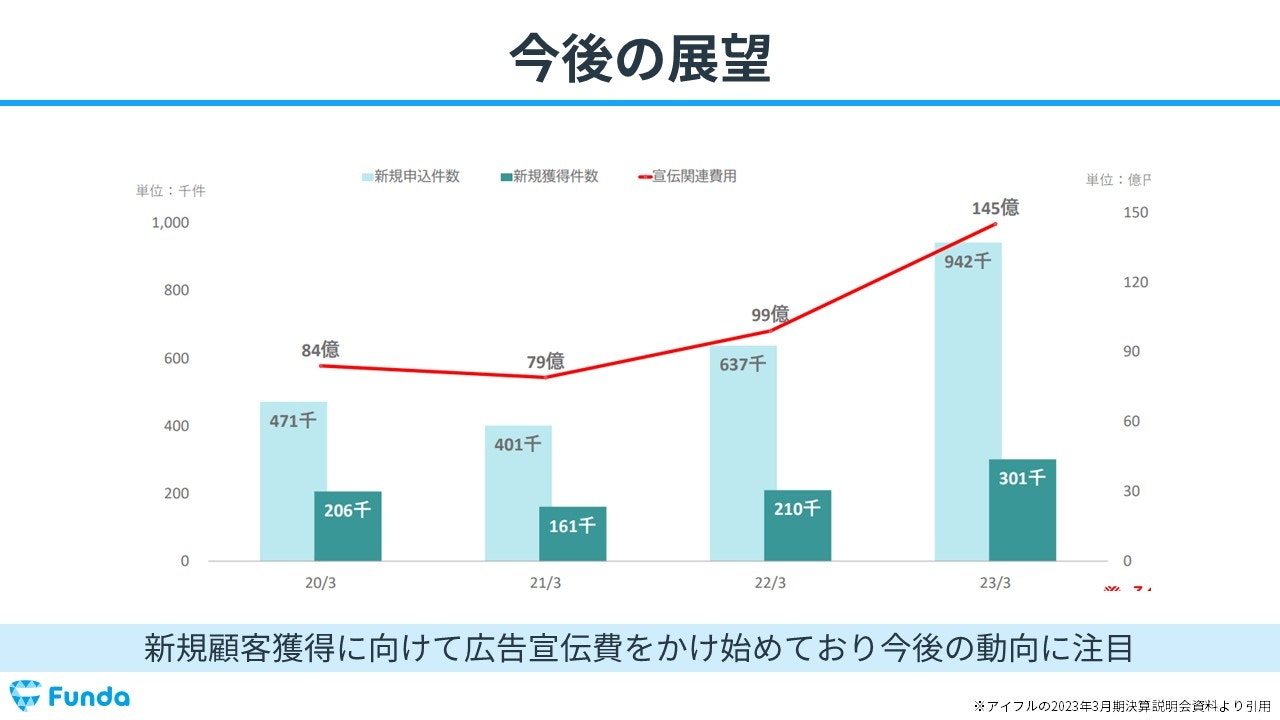

今後の展望

最後に、アイフルの今後の展望について見ていきます。

2010年以降業績に影響を与え続けた過払い金返還請求の問題も減少してきており、ようやく正常運転へ移行できる準備が整ってきました。

新規顧客獲得に向けて広告宣伝費を積極的にかけ始めており、新規獲得件数も伸びているため今後の動向に注目です。

スルガ銀行のビジネスモデルとは?

次に、スルガ銀行のビジネスモデルについて解説します。

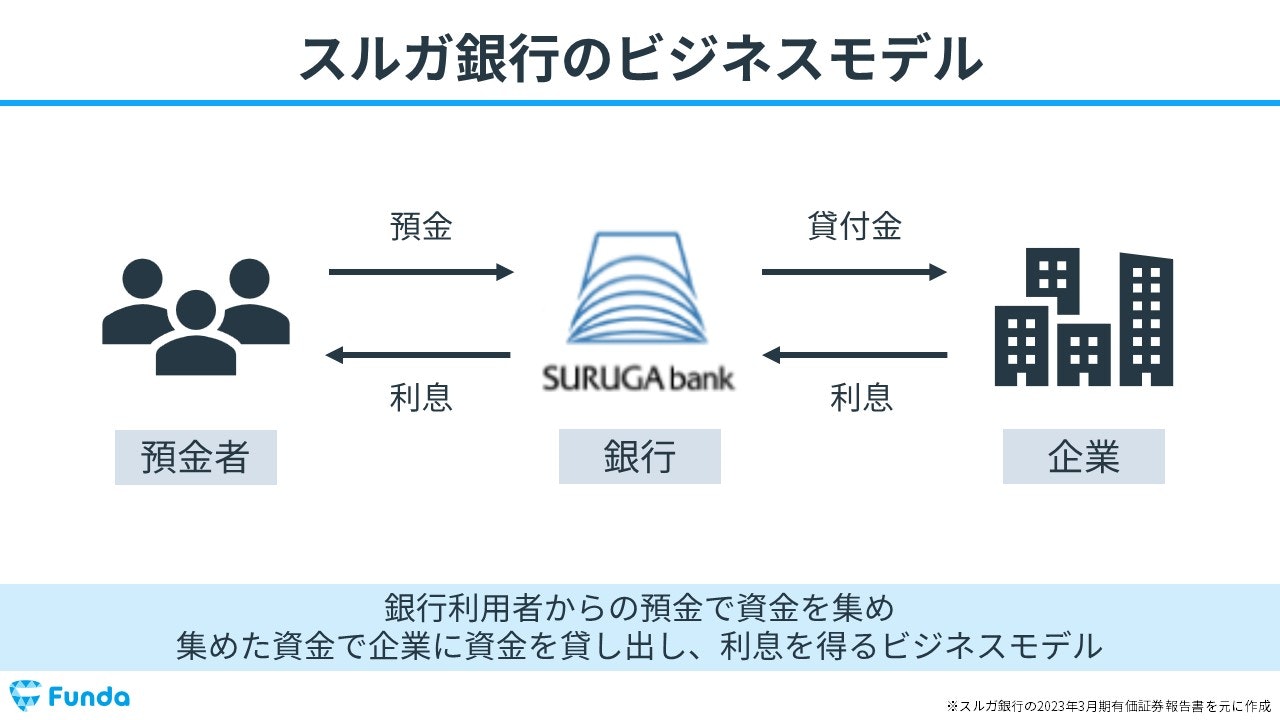

スルガ銀行は、銀行利用者からの預金で資金を集め、企業にお金を貸し出し、利息を得る伝統的な融資業務を行っている企業です。

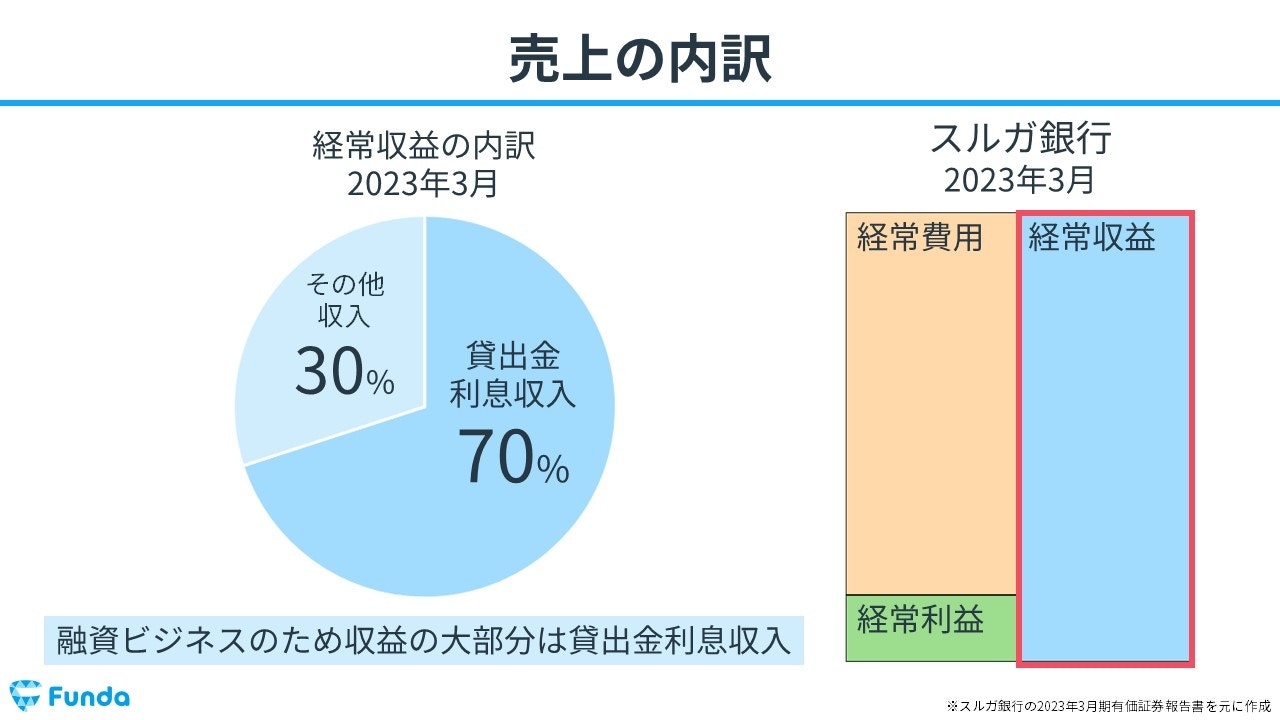

売上の内訳

貸し付けた期間に応じて利息を得る融資ビジネスを採用しているため、売上の内訳を見ると収益の大部分は貸出金利息収入で構成されています。

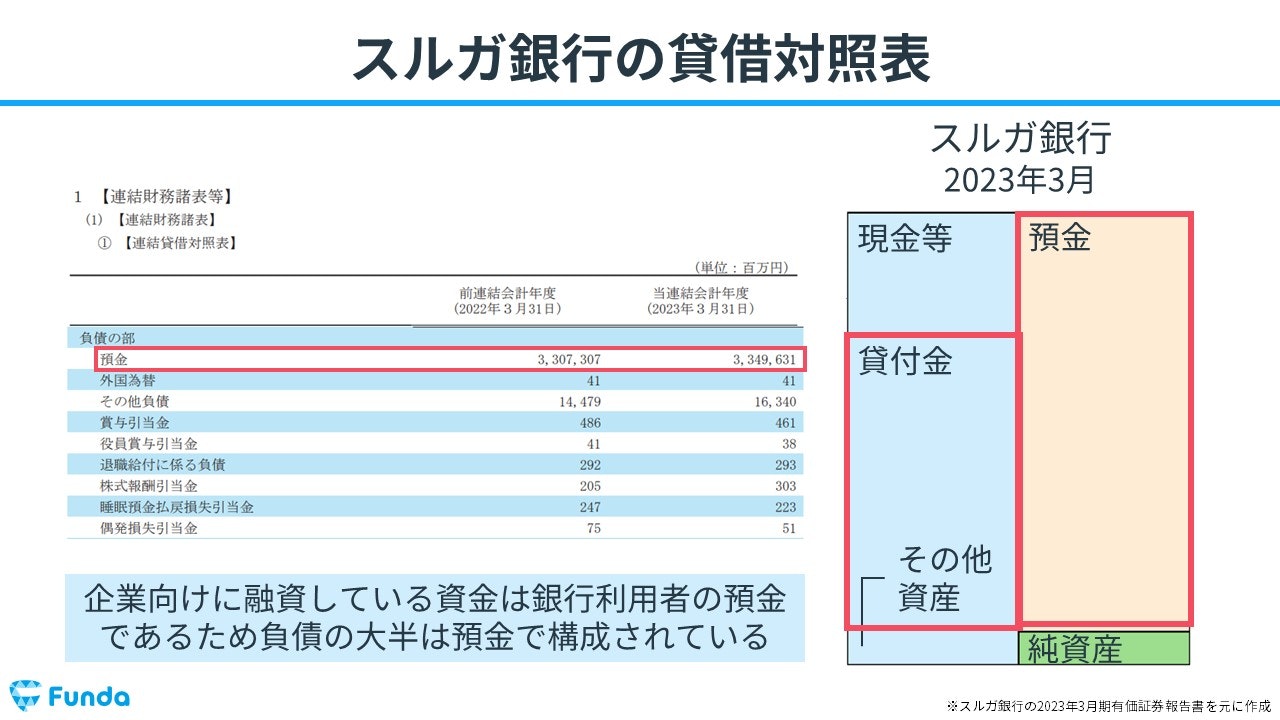

スルガ銀行の貸借対照表

以上を踏まえて、スルガ銀行の貸借対照表を確認します。

融資業務がメインのため貸付金が資産の大半を占めています。また、企業向けに融資している資金は銀行利用者の預金であるため、負債のほとんどが預金で構成されています。